Cameco publie ses résultats financiers 2021;

hausse de 50% du dividende pour 2022 en conformité avec les 70

millions de livres de contrats à long terme et les améliorations

des fondamentaux de marché; lancement de la prochaine phase de sa

discipline d'approvisionnement en attendant de nouvelles

améliorations du marché et la progression des contrats

Cameco (TSX: CCO; NYSE: CCJ) publie ce jour ses résultats

financiers et d'exploitation consolidés pour le quatrième trimestre

et l'exercice clos au 31 décembre 2021, en accord avec les normes

IFRS (International Financial Reporting Standards).

"Nos résultats sont le reflet de l'exécution minutieuse de notre

stratégie d'optimisation de la valeur sur l'ensemble du cycle. Nous

avons pris nos dispositions pour assurer notre flexibilité

opérationnelle, nous alignons nos décisions de production sur les

fondamentaux de marché et notre portefeuille contractuel, et notre

discipline financière a été suivie. Depuis 2016, grâce aux

diminutions de production planifiées et non planifiées, la

réduction de l'inventaire et les achats sur le marché, nous avons

retiré plus de 190 millions de livres d'uranium du marché, ce qui a

selon nous contribué à la sécurité de l'approvisionnement dans

notre secteur", déclare Tim Gitzel, PDG de Cameco.

"Dans le contexte des 70 millions de livres de contrats à long

terme supplémentaires ajoutés à notre portefeuille depuis le début

2021 et à l'amélioration du climat sur le marché, qui nous procure

un levier sur des prix plus élevés dans le cadre de nos contrats

relatifs au marché et sur notre capacité de production disponible,

nous sommes heureux d'annoncer que l'heure est venue pour Cameco de

lancer la prochaine de ses décisions de discipline

d'approvisionnement. Il est également temps de récompenser ceux qui

ont soutenu notre stratégie. Nous revendiquons notre avantage

inégalé en termes de disponibilité, et nous positionnons

favorablement pour capter la valeur attendue de la demande

croissante pour l'énergie nucléaire, alimentée par la conclusion

indéniable que cette approche joue un rôle essentiel dans la

transition vers une énergie propre.

"Notre plan ne représente en aucun cas une finalité pour notre

discipline d'approvisionnement. Ce que nous envisageons pour notre

discipline d'approvisionnement constitue encore une réduction

nettement supérieure à celle de tout autre producteur. Dans la

pratique, nous continuons à appliquer une discipline

d'approvisionnement qui ne soit pas limitée. Notre plan comprend

une exploitation de McArthur River/Key Lake et Cigar Lake en-deçà

de leur capacité autorisée en 2024. Nous appliquons une approche de

portefeuille à notre discipline d'approvisionnement. En 2021, nous

évoluions à environ 75% en-dessous de la capacité de production

(sur une base de 100%), ce qui représentait un coût significatif

pour notre activité. D'ici 2024, nous prévoyons d'opérer à environ

40% en-dessous de la capacité de production (sur une base de 100%).

Ceci restera notre plan de production jusqu'à ce que nous

observions de nouvelles améliorations sur le marché de l'uranium et

que nous ayons réalisé des progrès supplémentaires dans

l'acquisition de sites adaptés pour notre inventaire souterrain

disponible dans le cadre de contrats à long terme, démontrant une

nouvelle fois que nous sommes un fournisseur responsable de

combustible d'uranium.

"À compter de 2024, notre plan est de produire 15 millions de

livres par an (sur une base de 100%) à McArthur River/Key Lake,

soit 40% en-dessous de la capacité annuelle autorisée de

l'exploitation. Nous projetons alors de baisser la production à

Cigar Lake à 13,5 millions de livres par an (sur une base de 100%),

soit 25% en-dessous de la capacité annuelle autorisée, pour une

réduction combinée de 33% de la capacité autorisée dans les deux

sites. En outre, nous prévoyons de conserver nos actifs de second

rang en phase d'entretien et de maintenance, et la production à

Inkai continuera de suivre la réduction de 20% jusqu'à la fin 2023,

à moins que Kazatomprom ne poursuive ses réductions

d'approvisionnement.

"Un certain temps sera nécessaire pour faire passer McArthur

River/Key Lake de la phase d'entretien et de maintenance à sa

capacité de production planifiée, alors que nous finalisons

l'automatisation critique, la numérisation et d'autres projets,

réalisons des vérifications de préparation de la maintenance, et

parvenons à un niveau suffisant de recrutement et de formation.

Jusqu'à ce que nous parvenions à un taux de production raisonnable,

nous anticipons des coûts de préparation opérationnelle, qui seront

directement comptabilisés dans le coût des ventes. En 2022, nous

pourrions produire jusqu'à 5 millions de livres (sur une base de

100%) en fonction de notre aptitude à finaliser les activités de

préparation opérationnelle et de gestion des risques liés à la

pandémie de COVID-19 et des défis connexes de la chaîne

d'approvisionnement. Nous allons continuer à honorer nos

engagements de ventes via un mix de production à coût réduit,

d'inventaire et d'achats afin de maximiser la valeur de notre

portefeuille de ventes. En préparation de notre capacité de

production planifiée pour 2024, nous prévoyons une nette

amélioration au niveau de notre bénéfice et de notre

trésorerie.

"Notre production planifiée totale en 2022 reste confrontée à

des risques en raison de la pandémie de COVID-19, ainsi qu'à des

perturbations au niveau de la chaîne d'approvisionnement mondiale,

y compris à Cigar Lake où nous prévoyons de produire 15 millions de

livres (sur une base de 100%), soit 20% en-dessous de la capacité

autorisée, ainsi qu'à Inkai, au Kazakhstan.

"Grâce à nos actions concrètes et à une gestion financière

prudente, nous maintenons la résilience de l'entreprise. Avec 1,3

milliard de dollars en trésorerie et équivalents de trésorerie, et

avec des investissements à court terme dans notre bilan comptable,

l'amélioration des fondamentaux pour notre activité et notre

décision de préparer McArthur River/Key Lake à la production, nous

contemplons une nette amélioration de notre performance financière

future. Notre solidité comptable nous positionne favorablement pour

gérer les risques de manière autonome, y compris toute éventuelle

incertitude et volatilité macroéconomiques mondiales. Nous avons

donc le plaisir d'annoncer que notre conseil d'administration a

approuvé une hausse de 50% de notre dividende annuel pour 2022. En

décembre 2022, nous verserons un dividende annuel de 0,12 dollar

par action ordinaire, contre 0,08 dollar par action ordinaire.

"Notre vision "d'assainissement de l'air à travers le monde"

reconnaît que nous avons un rôle important à jouer dans la

concrétisation de vastes réductions d'émissions de gaz à effet de

serre, requises pour atteindre les objectifs fixés par les pays et

les entreprises du monde entier en vue d'une économie résiliente et

zéro net en carbone. Nous disposons d'actifs en exploitation et

inutilisés de premier rang qui sont agréés, autorisés, à long

terme, avec une fiabilité éprouvée et une capacité d'expansion. Ces

actifs de premier rang sont adossés à des actifs de second rang

inutilisés, et à ce qui est selon nous le meilleur portefeuille

d'exploration s'appuyant sur des infrastructures existantes. Nous

sommes intégrés verticalement sur l'ensemble du cycle du

combustible nucléaire. Nous avons capté une importante valeur pour

le segment des services de combustible avec la récente transition

tarifaire sur le marché de la conversion, et explorons de nouvelles

opportunités pour élargir notre portée dans le cycle du combustible

nucléaire et dans des utilisations commerciales innovantes et non

traditionnelles de la puissance nucléaire au Canada et dans le

monde entier.

"Nous sommes confiants dans le rôle joué par Cameco pour capter

une valeur pérenne sur l'ensemble de la chaîne du combustible et

pour soutenir la transition vers une économie zéro net en carbone.

Nous pensons disposer de la bonne stratégie pour concrétiser notre

vision, tout en reflétant nos valeurs. Nous fournissons nos

produits de manière responsable depuis plus de 30 ans. La

durabilité s'inscrit au cœur de notre activité. Toutes nos actions

s'enracinent dans un engagement à gérer les risques

environnementaux, sociaux et de gouvernance, et à saisir les

opportunités qui rendront notre activité durable sur le long

terme."

Résumé des résultats et développements du T4 et de l'exercice

2021:

- Bénéfice net pour le quatrième trimestre de 11 millions de

dollars; bénéfice net ajusté de 23 millions de dollars: Les

résultats du quatrième trimestre sont orientés par les variations

trimestrielles normales dans les fournitures de contrats et

l'exécution continue de notre stratégie. Le bénéfice net ajusté est

une mesure non IFRS, voir ci-dessous.

- Perte nette annuelle de 103 millions de dollars; perte nette

ajustée de 98 millions de dollars: Les résultats annuels ont

été orientés par l'exécution continue de notre stratégie et des

mesures proactives prises en raison de la pandémie de COVID-19. Les

bénéfices nets ajustés sont une mesure non IFRS, voir

ci-dessous.

- Pandémie de COVID-19: La santé et la sécurité de nos

travailleurs, de leurs proches et de leurs collectivités continuent

d'être la priorité dans chacun de nos plans. En raison de la

suspension de production préventive de quatre mois à notre site

Cigar Lake, nous avons produit seulement 6,1 millions de livres

(notre part) en 2021 dans notre segment uranium, bien en-dessous de

nos ventes engagées. De plus, nous avons débloqué 40 millions de

dollars supplémentaires en coûts d'entretien et de maintenance par

rapport au montant anticipé. La réception d'environ 21 millions de

dollars dans le cadre du programme Subvention salariale d’urgence

du Canada a partiellement compensé ces coûts.

- Dividendes reçus de JV Inkai: En 2021, nous avons reçu

les paiements de dividende de JV Inkai pour un total de 40 millions

USD. JV Inkai distribue un excédent de trésorerie, net

d'obligations de fonds de roulement, à ses partenaires sous forme

de dividendes. Consultez Uranium – Opérations de premier rang –

Inkai dans notre rapport de gestion annuel de 2021.

- L'attribution de contrat continue dans un contexte tarifaire

renforcé: Dans notre segment uranium, depuis le début 2021,

nous sommes parvenus à ajouter 70 millions de livres à notre

portefeuille de contrats d'uranium à long terme, portant ainsi les

volumes totaux ajoutés depuis 2016 à environ 185 millions de

livres. Toutefois, nous maintenons un levier sur des prix

supérieurs avec une importante capacité de production future

disponible et une gamme croissante d'activités potentielles liées à

l'uranium. Nous restons néanmoins patients d'un point de vue

stratégique en ce qui concerne la captation de la plus grande

valeur possible dans notre portefeuille de contrats. En plus de

l'intérêt contractuel hors marché, nous avons constaté un regain de

requêtes sur le marché pour des propositions de secteurs publics

cherchant à répondre à leurs besoins futurs.

- Un solide bilan comptable: Au 31 décembre 2021, nous

disposions de 1,3 milliard de dollars en trésorerie et équivalents

de trésorerie et en investissements à court terme, et 996 millions

de dollars en dettes à long terme. De plus, nous disposons d'une

facilité de crédit inutilisée d'un milliard de dollars.

- Différend fiscal: Au cours du quatrième trimestre, nous

avons déposé un avis d'appel auprès de la Cour de l'impôt du Canada

(Cour d'impôt) dans le cadre de notre différend avec l'Agence du

revenu du Canada (ARC) portant sur la restitution de nos 777

millions de dollars en trésorerie et lettres de crédit. Consultez

le Différend sur le prix du transfert dans notre rapport de gestion

annuel de 2021.

- Prochaine phase de notre stratégie de discipline

d'approvisionnement: En continuant d'aligner nos décisions de

production sur les conditions du marché et notre portefeuille de

contrats à long terme, nous prévoyons début 2024 que notre part de

production se situera à environ 45% en-dessous de notre capacité

productive. La capacité productive inclut la capacité autorisée à

Cigar Lake et McArthur River/Key Lake, ainsi que les volumes de

production planifiée à Rabbit Lake et dans nos sites américains

avant la réduction de 2016. De plus, à Inkai, nous poursuivrons la

réduction de 20% jusqu'à la fin 2023, comme annoncé par

Kazatomprom. Ceci restera notre plan de production jusqu'à ce que

nous constations de nouvelles améliorations sur le marché de

l'uranium et des progrès contractuels, démontrant ainsi que nous

restons un fournisseur responsable de combustible d'uranium.

- Perspectives pour 2022: Nos perspectives pour 2022

reflètent les dépenses nécessaires pour nous aider à déployer notre

stratégie, y compris la phase d'accroissement jusqu'à la production

planifiée de 15 millions de livres par an (sur une base de 100%) à

McArthur River/Key Lake d'ici 2024. Comme pendant les années

précédentes, nous engagerons des frais d'entretien et de

maintenance pour la suspension en cours de nos actifs de second

rang, qui devraient se situer entre 50 millions de dollars et 60

millions de dollars. Nous prévoyons également d'engager entre 15

millions de dollars et 17 millions de dollars par mois à McArthur

River/Key Lake dans des coûts de préparation opérationnelle qui

seront directement comptabilisés dans le coût des ventes, jusqu'à

atteindre un taux de production raisonnable. Les coûts de

préparation opérationnelle incluent tous les coûts associés à

l'entretien à la maintenance, en plus des coûts requis pour

terminer des projets critiques, réaliser des vérifications de

préparation de la maintenance, et recruter et former suffisamment

de personnel de mine et d'usine avant d'entamer les opérations.

- En 2022 et 2023, nous mettrons tout en œuvre à McArthur

River/Key Lake pour atteindre la production planifiée pour 2024. En

2022, nous pourrions par exemple produire jusqu'à 5 millions de

livres (sur une base de 100%).

- À Cigar Lake, nous prévoyons une production de 15 millions de

livres (sur une base de 100%) en 2022.

- Les perspectives de production reflètent l'impact attendu des

retards et reports des travaux de développement à Cigar Lake en

2021, de la pandémie et des défis logistiques auxquels nous sommes

actuellement confrontés dans toutes nos opérations.

Pour plus d'informations, consultez les Perspectives pour 2022

dans notre rapport de gestion annuel 2021.

- Hausse annoncée de 50% du dividende en 2022: Grâce à nos

mesures concrètes et à notre gestion financière prudente, nous

maintenons notre niveau de résilience. Avec une solide balance

comptable, l'amélioration des fondamentaux pour notre activité, un

portefeuille de contrats en pleine expansion, et notre décision de

lancer la préparation opérationnelle de McArthur River/Key Lake,

nous attendons une nette amélioration au niveau de nos bénéfices et

de notre trésorerie. Nous avons pour cela décidé d'augmenter notre

dividende annuel pour 2022. Un dividende annuel de 0,12 dollar par

action ordinaire a été annoncé, payable le 15 décembre 2022 aux

actionnaires inscrits au 30 novembre 2022.

- Une attention renforcée sur la technologie et ses

applications: Nous continuons de nous focaliser sur

l'innovation et d'accélérer l'adoption de technologies numériques

et d'automatisation de pointe pour nous permettre d'exploiter nos

actifs avec une flexibilité accrue.

- L'innovation au service de l'énergie propre: En 2021,

nous avons fait passer de 24% à 49% notre participation dans Global

Laser Enrichment LLC (GLE), et signé des arrangements non

contraignants pour explorer divers domaines de coopération afin de

promouvoir la commercialisation et le déploiement de petits

réacteurs modulaires (PRM) au Canada et dans le monde entier. Cette

opération renforce notre engagement à gérer de manière responsable

et durable notre activité, et à accroître notre contribution aux

solutions de lutte contre le changement climatique en explorant de

nouvelles opportunités non traditionnelles dans le cycle du

combustible.

Résultats financiers consolidés

TRIMESTRE CLOS AU

EXERCICE CLOS AU

POINTS SAILLANTS (CONSOLIDÉS)

31 DÉCEMBRE

31 DÉCEMBRE

(EN MILLIONS DE DOLLARS, SAUF MENTION

CONTRAIRE)

2021

2020

2021

2020

Revenu

465

550

1 475

1 800

Marge brute

56

109

2

106

Bénéfice net (perte nette) attribuable aux

actionnaires

11

80

(103)

(53)

$ par action ordinaire (résultat de

base)

0,03

0,20

(0,26)

(0,13)

$ par action ordinaire (après

dilution)

0,03

0,20

(0,26)

(0,13)

Bénéfice net ajusté (perte nette ajustée)

(non IFRS, voir ci-dessous)

23

48

(98)

(66)

$ par action ordinaire (résultat ajusté et

après dilution)

0,06

0,12

(0,25)

(0,17)

Encaisse issue des activités

59

257

458

57

Les déclarations financières annuelles de 2021 ont été

vérifiées. Toutefois, les informations financières présentées pour

le quatrième trimestre 2020 et le quatrième trimestre 2021 ne sont

pas vérifiées. Vous trouverez un exemplaire de notre rapport de

gestion 2021 et de nos déclarations financières vérifiées pour 2021

sur notre site web à l'adresse cameco.com.

BÉNÉFICE NET

Le tableau ci-dessous montre ce qui a

contribué à l'évolution du bénéfice net et du bénéfice net ajusté

(mesure non IFRS, voir ci-dessous) pour le trimestre et l'exercice

clos au 31 décembre 2021, comparé à la même période en 2020.

VARIATIONS DE BÉNÉFICE

TRIMESTRE CLOS AU

EXERCICE CLOS AU

($ MILLIONS)

31 DÉCEMBRE

31 DÉCEMBRE

IFRS

AJUSTÉ

IFRS

AJUSTÉ

Bénéfice net (perte nette) -

2020

80

48

(53)

(66)

Variation du bénéfice brut par segment

(nous calculons le bénéfice brut en

déduisant du revenu le coût des produits et services vendus ainsi

que la dépréciation et les amortissements, après déduction des

prestations de couverture)

Uranium

Baisse du volume des ventes

(20)

(20)

(4)

(4)

Hausse des prix réalisés (USD)

10

10

5

5

Impact du taux de change sur les prix

réalisés

(13)

(13)

(72)

(72)

Hausse des coûts

(47)

(47)

(55)

(55)

Variation – uranium

(70)

(70)

(126)

(126)

Services complets

Hausse du volume des ventes

4

4

1

1

Hausse des prix réalisés (CAD)

11

11

23

23

Hausse des coûts

-

-

(2)

(2)

Variation – services de combustible

15

15

22

22

Autres variations

Baisse des dépenses d'administration

8

8

17

17

Baisse des frais d'exploration

1

1

3

3

Provision de remise en état

(10)

-

32

-

Variations de bénéfice ou de perte sur

produits dérivés

(35)

13

(24)

34

Variation de bénéfice ou de perte de taux

de change

7

7

(14)

(14)

Variations de bénéfice issu de placements

à la valeur de consolidation

16

16

32

32

Rachat de débentures de série E en

2020

24

24

24

24

Subvention salariale d’urgence du

Canada

(37)

(37)

(16)

(16)

Variation de recouvrement ou charge

d'impôts sur les bénéfices

19

5

15

7

Autres

(7)

(7)

(15)

(15)

Bénéfice net (perte nette) -

2021

11

23

(103)

(98)

Mesures non IFRS

BÉNÉFICE NET AJUSTÉ

Le bénéfice net ajusté est une mesure qui ne présente pas de

signification normalisée ou de base de calcul cohérente selon les

normes IFRS (mesure non-IFRS). Nous utilisons cette mesure comme un

moyen plus utile de comparer notre rendement financier d'une

période à l'autre. Le bénéfice net ajusté est notre bénéfice net

attribuable aux actionnaires, ajusté pour mieux refléter la

performance financière sous-jacente pour la période considérée.

Nous estimons que, en plus des mesures classiques préparées

conformément aux normes IFRS, certains investisseurs utilisent ces

renseignements pour évaluer notre performance. Le bénéfice net

ajusté est un des objectifs que nous mesurons pour servir de base à

une partie de la rémunération annuelle des employés et des

dirigeants (voir Mesures de nos résultats dans le rapport de

gestion 2021).

Nous prenons en compte les instruments dérivés dans le calcul du

bénéfice net ajusté. Nous n'utilisons pas la comptabilité de

couverture dans le cadre des normes IFRS. Nous devons donc déclarer

les bénéfices et les pertes pour chaque activité de couverture,

aussi bien pour les contrats se terminant durant la période que

pour ceux étant en cours à la fin de la période. Pour les contrats

qui restent en cours, nous devons les traiter comme s'ils étaient

terminés à la fin de la période considérée (valeur de marché). Nous

n'estimons toutefois pas que les bénéfices et les pertes que nous

devons déclarer dans le cadre des IFRS reflètent correctement

l'intention de nos activités de couverture. Nous apportons donc des

ajustements au moment de calculer notre bénéfice net ajusté afin de

mieux refléter l'impact de notre programme de couverture pour la

période considérée. Pour plus d'informations, consultez la section

Opérations de change dans notre rapport de gestion 2021.

Nous prenons également en compte les ajustements de nos

provisions de remise en état, qui sont directement comptabilisés

dans le bénéfice. Chaque trimestre, nous devons mettre à jour les

provisions pour remise en état de toutes les opérations en fonction

des nouvelles estimations des flux de trésorerie, des taux

d'actualisation et des taux d'inflation. Cela se traduit

normalement par un ajustement de l'actif de l'obligation de mise

hors service d'immobilisations en plus du solde de la provision.

Lorsque les actifs d'une opération ont été radiés en raison d'une

dépréciation, comme c'est le cas pour nos activités de Rabbit Lake

et des ISR aux États-Unis, l'ajustement est comptabilisé

directement dans le compte de résultat comme "autres charges

(produits) d'exploitation". Voir la note 15 de nos états financiers

intermédiaires pour plus d'informations. Ce montant a été exclu de

notre mesure du bénéfice net ajusté.

Le bénéfice net ajusté est une mesure financière non IFRS et ne

doit pas être considéré de façon isolée et ne doit pas remplacer

l'information financière préparée selon les normes comptables.

D'autres sociétés peuvent calculer cette mesure différemment et il

se peut donc que vous ne puissiez pas effectuer une comparaison

directe avec des mesures similaires présentées par ces

sociétés.

Le tableau ci-dessous rapproche le bénéfice net ajusté de notre

bénéfice net pour les trimestres et exercices clos au 31 décembre

2021 et 2020.

TRIMESTRE CLOS AU

EXERCICE CLOS AU

31 DÉCEMBRE

31 DÉCEMBRE

(MILLIONS $)

2021

2020

2021

2020

Bénéfice net (perte nette) attribuable

aux actionnaires

11

80

(103)

(53)

Ajustements

Ajustements sur les produits dérivés

5

(43)

13

(45)

Ajustements sur autre charge (revenu)

d'exploitation

10

-

(8)

24

Impôt sur le revenu sur les

ajustements

(3)

11

-

8

Bénéfice net ajusté (perte)

23

48

(98)

(66)

Faits saillants de certains

segments

TRIMESTRE CLOS AU

EXERCICE CLOS AU

31 DÉCEMBRE

31 DÉCEMBRE

FAITS SAILLANTS

2021

2020

VARIATION

2021

2020

VARIATION

Uranium

Volume de production (millions lb)

2,8

2,8

-

6,1

5,0

22%

Volume des ventes (millions lb)

6,5

8,6

(24)%

24,3

30,7

(21)%

Prix de vente réalisé moyen1

(USD/lb)

39,65

38,43

3%

34,53

34,39

-

(CAD/lb)

49,94

50,40

(1)%

43,34

46,13

(6)%

Chiffre d'affaires (millions $)

323

436

(26)%

1 055

1 416

(25)%

Marge brute (perte brute) (millions $)

10

80

(88)%

(108)

18

>(100%)

Services du cycle de

combustible

Volume de production (millions kg U)

3,1

3,3

(6)%

12,1

11,7

3%

Volume des ventes (millions kg U)

4,9

4,4

11%

13,6

13,5

1%

Prix de vente réalisé moyen 2

(CAD/kg U)

28,80

26,29

10%

29,72

27,89

7%

Chiffre d'affaires (millions $)

140

115

22%

404

377

7%

Marge brute (millions $)

46

32

44%

118

96

23%

1

Le prix réalisé moyen de l'uranium est

calculé comme le revenu des ventes de concentré d'uranium, frais de

transport et de stockage, divisé par le volume de concentrés

d'uranium vendus.

2

Le prix réalisé moyen des services de

combustible est calculé comme le revenu de la vente de services de

conversion et de fabrication, y compris les grappes de combustible

et les composants de réacteur, frais de transport et de stockage,

divisé par les volumes vendus.

Rapport de gestion et états financiers

Le rapport de gestion et les états financiers consolidés

fournissent une explication détaillée de nos résultats

d'exploitation pour le trimestre et l'exercice clos au 31 décembre

2021, par rapport aux périodes correspondantes de l'exercice

précédent, et de nos perspectives pour 2022. Ce communiqué de

presse doit être lu conjointement avec ces documents, ainsi qu'avec

notre plus récente notice annuelle, documents qui sont tous

disponibles sur notre site cameco.com, sur SEDAR à sedar.com, et

sur EDGAR à sec.gov/edgar.shtml.

Personnes compétentes

Les informations techniques et scientifiques présentées dans ce

document pour nos sites McArthur River/Key Lake, Cigar Lake et

Inkai ont été approuvées par des personnes compétentes aux fins de

l'instrument national 43-101:

MCARTHUR RIVER/KEY LAKE

- Greg Murdock, directeur général, McArthur River/Key Lake,

Cameco

CIGAR LAKE

- Lloyd Rowson, directeur général, Cigar Lake, Cameco

INKAI

- Sergey Ivanov, directeur général adjoint, services techniques,

Cameco Kazakhstan LLP

Avertissement concernant les énoncés prospectifs

Ce communiqué de presse inclut des déclarations et des

renseignements sur nos attentes pour le futur qui sont considérés

être des énoncés prospectifs. Ces informations prospectives

représentent notre point de vue actuel et peuvent changer

considérablement, et les résultats réels peuvent différer

sensiblement de ceux que nous prévoyons à l'heure actuelle.

Voici quelques exemples d'informations prospectives contenues

dans ce communiqué de presse: notre point de vue sur les

fondamentaux du marché de l'uranium et l'amélioration du climat du

marché; notre projet de capter la valeur d'une demande croissante

pour l'énergie nucléaire et son rôle dans la transition vers une

énergie propre, la réduction des émissions de gaz à effet de serre

et la concrétisation d'une économie zéro net en carbone; notre

engagement renouvelé en faveur de notre stratégie de discipline

d'approvisionnement; nos attentes relatives à l'exploitation et la

production futures pour Cigar Lake et McArthur River/Key Lake et

notre capacité à prendre les mesures nécessaires pour y parvenir;

notre intention de conserver nos actifs de second rang en phase

d'entretien et de maintenance, et l'anticipation que les niveaux de

production à Inkai continueront d'être réduits jusqu'à la fin 2023,

à moins que Kazatomprom ne poursuive ses réductions

d'approvisionnement; notre intention de maintenir notre plan de

production annoncé sous réserve de nouvelles améliorations sur le

marché de l'uranium et d'une progression dans nos contrats à long

terme; nos attentes relatives à l'amélioration de notre bénéfice et

de notre flux de trésorerie durant la phase de transition de

McArthur River/Key Lake jusqu'à sa capacité de production

planifiée; notre projet de continuer à honorer les engagements de

ventes avec une combinaison de production, d'inventaire et

d'achats, et d'augmenter les ventes engagées pour des volumes

produits à plus faible coût; nos attentes qu'en 2022 nous pourrions

produire jusqu'à 5 millions de livres (sur une base de 100%)

d'uranium à McArthur River/Key Lake, et 15 millions de livres (sur

une base de 100%) à Cigar Lake; notre plan de situer notre part de

production aux alentours de 45% en-dessous de notre capacité de

production à partir de 2024, y compris une intensification jusqu'à

la production planifiée de 15 millions de livres par an (sur une

base de 100%), ou de 40% en-dessous de sa capacité autorisée

annuelle, à McArthur River/Key Lake d'ici 2024, et notre plan

d'abaisser la production à Cigar Lake à 13,5 millions de livres par

an (sur une base de 100%), ou de 25% en-dessous de sa capacité

autorisée annuelle; les coûts d'entretien et de maintenance

attendus en rapport avec la suspension en cours de nos actifs de

second rang, et les coûts attendus de préparation opérationnelle à

McArthur River/Key Lake; l'anticipation que nous resterons

résilients, que nous serons en mesure de tirer parti de

l'amélioration des fondamentaux et de l'importante amélioration

potentielle de notre rendement financier; notre estimation que nous

sommes positionnés favorablement pour gérer les risques de manière

autonome; notre intention de payer un dividende annuel de 0,12 $

par action ordinaire en décembre 2022; notre engagement à gérer les

risques environnementaux, sociaux et de gouvernance, ainsi qu'à

saisir les opportunités qui rendront selon nous notre activité

durable; la priorité dans tous nos plans accordée à la santé et la

sécurité de nos travailleurs, leurs proches et leurs collectivités

durant la pandémie de COVID-19; l'attention que nous portons à

l'innovation et à l'accélération de l'adoption de technologies de

pointe; et la date attendue de l'annonce des résultats de notre

premier trimestre 2022.

Les risques importants qui pourraient entraîner un résultat

différent incluent: des changements inattendus dans

l'approvisionnement, la demande, les contrats à long terme et les

prix de l'uranium; des changements dans la demande des

consommateurs pour l'énergie nucléaire et l'uranium en raison d'une

évolution sociétale et des objectifs liés à l'énergie nucléaire, à

l'électrification et à la décarbonisation; le risque que nous ne

puissions pas continuer notre stratégie de discipline

d'approvisionnement; le risque que nous ne puissions pas

concrétiser les changements relatifs aux futurs niveaux planifiés

d'exploitation et de production pour Cigar Lake and McArthur

River/Key Lake dans les délais prévus, ou que les coûts engagés

pour ce faire, ou les coûts associés aux activités d'entretien et

de maintenance, ne dépassent nos attentes; le risque que les

niveaux de production à Inkai n'atteignent pas les niveaux

attendus; le risque que notre bénéfice et notre flux de trésorerie

ne s'améliorent pas dans la mesure attendue une fois les niveaux de

capacité de production planifiée atteints; le risque que nous ne

puissions pas honorer les engagements de ventes pour quelque raison

que ce soit, ou que nous ne puissions pas concrétiser des

engagements de ventes pour des livres produites à moindre coût,

comme prévu; le risque que nous ne puissions pas continuer à être

résilients ou à tirer parti de l'amélioration des fondamentaux afin

d'améliorer notre rendement financier; les risques pour notre

activité associés à la pandémie de COVID-19, aux perturbations de

la chaîne d'approvisionnement mondiale, à l'incertitude et à la

volatilité économiques mondiales; les risques encourus par Inkai en

raison de la récente agitation politique et potentielle au

Kazakhstan; le risque que nous ne puissions pas atteindre nos

objectifs commerciaux en conformité avec nos valeurs

environnementales, sociales, de gouvernance et autres; le risque

que la stratégie que nous appliquons ne soit pas couronnée de

succès, ou que nous ne puissions pas l'exécuter avec succès; le

risque que nous ne puissions pas payer notre dividende annuel 2022;

le risque que nous ne parvenions pas à innover et déployer des

technologies de pointe; et le risque que nous soyons retardés dans

l'annonce de nos futurs états financiers.

Dans la présentation des informations prospectives, nous avons

formulé des hypothèses importantes qui pourraient s'avérer

erronées: la demande, l'approvisionnement, la consommation et les

contrats à long terme pour l'uranium, la hausse de la demande pour

l'énergie nucléaire et l'acceptation du public au niveau mondial,

et les prix; notre production, nos ventes, nos livraisons, et nos

coûts; les conditions du marché et d'autres facteurs sur lesquels

nous avons basé nos plans et prévisions; la réussite de nos plans

et stratégies, y compris les variations d'exploitation et de

production planifiées; l'absence de réglementations, de politiques

ou de décisions gouvernementales nouvelles et défavorables;

l'absence de conséquences défavorables imprévues sur notre activité

en raison de la pandémie de COVID-19, de perturbations dans la

chaîne d'approvisionnement, et d'incertitude ou de volatilité

économique ou politique; et notre capacité à annoncer au moment

prévu nos futurs états financiers.

Veuillez également vous référer à la discussion dans notre

rapport de gestion 2021 et à notre plus récente notice annuelle

pour connaître les autres risques importants susceptibles de

provoquer un écart substantiel entre les résultats réels et nos

attentes actuelles, ainsi qu'avec les autres hypothèses importantes

que nous avons formulées. Les informations prospectives sont

conçues pour vous aider à comprendre le point de vue actuel de la

direction sur nos perspectives à court et à long terme et peuvent

ne pas convenir à d'autres fins. Nous ne mettrons pas

nécessairement ces informations à jour à moins que les lois sur les

valeurs mobilières ne l'imposent.

Téléconférence

Nous vous invitons à participer à notre téléconférence du

quatrième trimestre, le mercredi 9 février 2022 à 8h00 (heure de

l'Est).

Tous les investisseurs et représentants des médias sont invités

à y participer. Pour rejoindre la téléconférence, veuillez composer

le (800) 319-4610 (Canada et États-Unis) ou le (604) 638-5340. Un

préposé acheminera votre appel. Les diapos et une webémission en

direct de la téléconférence seront accessibles au moyen d'un lien

affiché sur le site cameco.com. Vous trouverez le lien sur notre

page d'accueil le jour de la téléconférence.

Un enregistrement de la téléconférence sera disponible:

- sur notre site cameco.com, peu après la téléconférence

- en différé jusqu'au 9 mars 2022 à minuit (heure de l'Est), en

composant le (800) 319-6413 (Canada et États-Unis) ou le (604)

638-9010 (code d'accès 8216)

Date de publication du rapport du premier trimestre

2022

Nous prévoyons d'annoncer nos résultats du premier trimestre

2022 avant l'ouverture des marchés le 11 mai 2022.

Profil de l'entreprise

Cameco est l'un des principaux fournisseurs mondiaux de

combustible d'uranium, une énergie indispensable à l'assainissement

de l'air à travers le monde. Notre position concurrentielle repose

sur le fait que nous détenons le contrôle des plus grandes réserves

à haute teneur au niveau mondial, et que nos coûts d'exploitation

sont faibles. Aux quatre coins du globe, les services publics

comptent sur nos produits de combustible nucléaire pour produire de

l'électricité dans des réacteurs nucléaires sûrs, fiables et sans

émissions de carbone. Nos actions se négocient aux bourses de

Toronto et de New York. Notre siège social est situé à Saskatoon,

en Saskatchewan.

Dans le présent communiqué de presse, les termes "nous",

"notre", "nos", la "Société" et "Cameco" désignent Cameco

Corporation et ses filiales, sauf mention contraire.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220208006128/fr/

Demandes des investisseurs: Rachelle Girard 306-956-6403

rachelle_girard@cameco.com

Demandes des médias: Jeff Hryhoriw 306-385-5221

jeff_hryhoriw@cameco.com

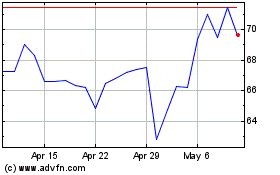

Cameco (TSX:CCO)

Historical Stock Chart

From Mar 2024 to Apr 2024

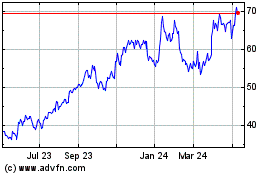

Cameco (TSX:CCO)

Historical Stock Chart

From Apr 2023 to Apr 2024