Ações da JBS lideram altas, após JPMorgan elevar recomendação e preço-alvo

July 26 2024 - 10:02AM

Newspaper

As ações de empresas de proteína animal registram ganhos

expressivos nesta sexta-feira (26), em um movimento de recuperação

após temores de que a doença de Newscastle em aves se espalhe sendo

dissipados. Às 12h30 (horário de Brasília), BRF (BOV:BRFS3), R$

21,60, +2,61%, Marfrig (BOV:MRFG3), R$ 11,30, +2,73% e Minerva

(BOV:BEEF3), R$ 6,30, +1,94% avançavam entre 2% e 3%.

Contudo, o grande destaque de alta ficava para a JBS

(BOV:JBSS3), com as ações em disparada de 8,11%, a R$ 33,45, no

mesmo horário.

Duas “novidades” impulsionam as ações na sessão: a maior

produtora de carnes do mundo anunciou nesta sexta-feira que vai

inaugurar em novembro a sua fábrica de empanados de frango na

Arábia Saudita. A unidade vai quadruplicar a capacidade de produção

de produtos de frango da companhia na Arábia Saudita, para 40 mil

toneladas ao ano, consolidando ainda a estratégia de vendas de

produtos de maior valor agregado na importante região para a

JBS.

Além disso, o JPMorgan elevou a recomendação para ação da JBS de

equalweight (exposição igual a média do mercado, equivalente à

neutro) para overweight (exposição acima da média do mercado,

equivalente à compra) após uma recente queda no preço das ações,

que considera injustificada, dado o cenário de melhora nas margens

de frango (PPC, subsidiária processadora de frangos listada nos

EUA, e Seara), forte lucratividade de suínos nos EUA e na

Austrália, margens estáveis de carne bovina nos EUA e

enfraquecimento do real.

Além disso, analistas esperam que o segundo trimestre deve ser

um catalisador positivo para a ação, combinado com uma perspectiva

forte para o segundo semestre na maioria das linhas de

negócios.

O banco também elevou o preço-alvo de R$ 27 para R$ 37, o que

representa um potencial de alta de 19,6% frente o fechamento da

última quinta-feira (25) de R$ 30,94.

O banco americano prevê um Ebitda (lucro antes de juros,

impostos, depreciação e amortização) de R$ 8,1 bilhões no 2º

trimestre, 15% acima do consenso. Para o ano, a preivsão é de R$

30,3 bilhões, 10% acima do consenso.

Segundo o JPMorgan, ainda não é tarde para se expor à ação,

mesmo após o bom desempenho da PPC no 1º semestre, pois a empresa

deve continuar vendo um ciclo prolongado e forte de frango

globalmente, combinado com um bom ambiente de negócios para a

Seara, suínos nos EUA e na Austrália, compensando em grande parte a

fraqueza da carne bovina nos EUA tanto em 2024 quanto em 2025.

Além disso, conforme analistas, tem havido uma visibilidade sem

precedentes sobre os baixos custos de alimentação, já que os

mercados de soja e milho estão amplamente abastecidos.

Com isso, o banco modela uma margem de 13% para PPC no 2º

trimestre, uma média de 10,7% para 2024 e 9% em 2025.

O JPMorgan ainda cita que a Austrália está experimentando uma

disponibilidade recorde de gado, melhorando a disponibilidade de

mão de obra, o que está impulsionando a melhoria dos spreads na

região. Nesse contexto, o banco acredita que a Austrália pode

operar com margens de dois dígitos nos próximos trimestres. No caso

dos suínos nos EUA, o banco vê os spreads melhorando marginalmente

à medida que a oferta de suínos reduz os preços. A carne bovina no

Brasil, por sua vez, está passando por um ciclo forte, com a JBS

ganhando terreno com novas licenças de exportação e boa demanda

doméstica.

Por outro lado, a carne bovina nos EUA continua sendo o

principal risco, uma vez que deve se normalizar apenas em 2027. A

grande questão continua sendo quão baixa ela pode chegar no fundo

do ciclo, que o banco acredita deve ser no final de 2025. Apesar de

esperar que as margens provavelmente se tornem negativas nos

trimestres de baixa temporada, a projeção é de uma margem de 0,3%

para 2025.

Analistas também projetam que a alavancagem da JBS deve terminar

em 2,3 vezes em 2024 e 2,4 vezes em 2025, colocando a empresa de

volta nos trilhos para possíveis fusões e aquisições.

De acordo com a gestão, o processo de documentação para a

listagem nos EUA está avançando. Na opinião do banco, uma definição

potencial do BNDES (participação de 20,8% na JBS) pode estar

atrasando um processo de votação, sobre o qual o banco não tem

certeza se pode ocorrer este ano.

Em termos de avaliação, o JPMorgan vê a ação sendo negociada

barata a 4,8 vezes Valor da Firma (EV)/Ebitda e um rendimento de

fluxo de caixa (FCF) de 13%. Ao câmbio atual do real (vs. nossa

média estimada de 5,17 para 2024), o Ebitda para 2024 aumentaria

para R$ 31,5 bilhões e a avaliação seria de 4,6 vezes

EV/EBITDA.

Informações BDM

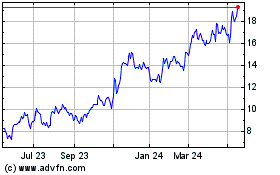

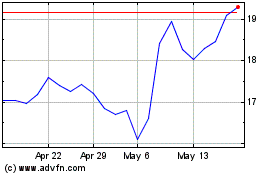

BRF S/A ON (BOV:BRFS3)

Historical Stock Chart

From Oct 2024 to Nov 2024

BRF S/A ON (BOV:BRFS3)

Historical Stock Chart

From Nov 2023 to Nov 2024