ALGREEN : Souscription d’une deuxième tranche de 500 Green Bonds par l’intermédiaire de Capital Système Investissements

March 27 2023 - 12:04PM

Business Wire

Regulatory News:

Le groupe ALGREEN (Paris:ALGRE) spécialisé dans

l’agroalimentaire multi-activité, ayant pour stratégie d’intégrer

des entreprises, des industries, des exploitations agricoles et des

marques au sein d’un même groupe tout en privilégiant des PME

traditionnelles et innovantes, a procédé à l’émission d’une

deuxième tranche de 500 Green Bonds (les « Obligations ») d’une

valeur nominale unitaire de 1.000 euros, représentant un montant

nominal d’emprunt obligataire de 500.000 euros brut souscrites à

leur valeur nominale via l’intermédiaire Capital Système

Investissements.

A la suite de la souscription à cette deuxième tranche,

l’ensemble des Obligations émises par la Société représentent un

montant nominal total de 1.000.000 euros, correspondant à un

montant net de 900.000 euros. Ce financement permet d’accompagner

la croissance du Groupe.

Produit net de l’émission

Le produit net de l’émission de la deuxième tranche

d’Obligations est de 450 000 euros.

Frais liés à l’émission

Les frais de Capital Système Investissements dans le cadre de

l’émission de la deuxième tranche, correspondant à 10% du montant

nominal total des Obligations émises au titre de cette tranche

(soit un montant total de 50 000 euros), ont été prélevés sur le

prix de souscription de la deuxième tranche.

Incidence théorique sur la

participation de l’actionnaire avant réduction du nominal (sur la

base du nombre d’actions composant le capital social de la Société

à la date du présent communiqué, soit 46.526.014

actions(1)(2)

En %

Participation de l'actionnaire

en %

Avant émission des actions nouvelles

1,00%

Après émission de 22.421.328 actions

nouvelles issues de la conversion des 500 Obligations émises dans

le cadre de la deuxième tranche

0.676%

(1) Calculs théoriques réalisés sur la base du cours de clôture

de l’action de la Société du 24 mars 2023, soit 0,028 €, et d’un

prix de conversion des Obligations égal à 80% de cette valeur, soit

0,0224 €. Cette dilution ne préjuge ni du nombre d'actions final à

émettre ni de leur prix d'émission, lequel pourra être fixé en

fonction du cours de bourse, selon les modalités décrites dans les

communiqués de presse des 6 et 13 mars 2023.

En %

Participation de l'actionnaire

en %

Avant émission des actions nouvelles

1,00%

Après émission de 1.773.049 actions

nouvelles issues de la conversion des 500 Obligations émises dans

le cadre de la deuxième tranche

0.963%

(2) Calculs théoriques réalisés sur la base de la valeur

nominale de l’action de la Société, soit 0,282 €. Cette dilution ne

préjuge ni du nombre d'actions final à émettre ni de leur prix

d'émission, lequel pourra être fixé en fonction du cours de bourse,

selon les modalités décrites dans les communiqués de presse des 6

et 13 mars 2023.

Les modalités complètes de ce financement sont décrites dans

les communiqués de presse publiés les 6 et 13 mars

2023.

Groupe ALGREEN

Le groupe Algreen, acteur français spécialisé dans l’industrie

et la distribution de produits alimentaires, est spécialisé dans

l’agroalimentaire multi-activité ayant pour stratégie d’intégrer

des entreprises, des industries et des marques au sein d’un même

groupe tout en privilégiant des PME traditionnelles et

innovantes.

Notre ambition est de devenir un acteur majeur de

l’agroalimentaire en Europe auprès des consommateurs tout en

respectant l’environnement, la santé et le « made in local ».

Retrouvez toute l’information relative au groupe ALGREEN :

https://algreen.fr/investisseurs/

ALGREEN (Euronext Growth Paris, Ticker : ALGRE- ISIN :

FR0011668821), acteur français spécialisé dans l’industrie et la

distribution de produits alimentaires.

Avertissement :

La société ALGREEN a mis en place un financement sous forme

d’obligations convertibles pouvant donner accès au capital avec

l’intermédiaire Capital Système Investissements qui, après avoir

reçu les actions issues de la conversion ou de l’exercice des ces

instruments, n’a pas forcément vocation à rester actionnaire de la

société.

Les actions, résultant de la conversion des obligations

susvisées, seront en général cédées sur le marché à très brefs

délais, ce qui peut créer une forte pression baissière sur le cours

de l’action.

Les actionnaires peuvent subir une perte de leur capital investi

en raison d’une diminution significative de la valeur de l’action

de la société, ainsi qu’une forte dilution en raison du grand

nombre de titres émis au profit de Capital Système

Investissements.

Les investisseurs sont invités à être très vigilants avant de

prendre la décision d’investir dans les titres de la société admise

à la négociation qui réalise de telles opérations de financement

dilutives, particulièrement lorsqu’elles sont réalisées de façon

successive. La société rappelle que la présente opération de

financement dilutif n’est pas la première qu’elle a mise en

place.

Les investisseurs sont notamment invités à prendre connaissance

des risques afférents à cette opération, mentionnés dans le

communiqué ci-dessous.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20230327005603/fr/

Contact : investisseurs@algreen.fr

Algreen (EU:ALGRE)

Historical Stock Chart

From Jan 2025 to Feb 2025

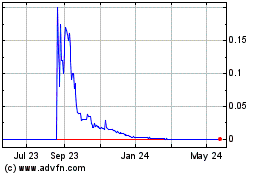

Algreen (EU:ALGRE)

Historical Stock Chart

From Feb 2024 to Feb 2025