CREDIT AGRICOLE S.A. ANNONCE LE REMBOURSEMENT DE SES Obligations Super Subordonnées perpétuelles Additional Tier 1 à Taux Fixe Révisable émises le 27 février 2019 pour un montant nominal total de 1.250.000.000 USD

August 01 2024 - 12:30AM

UK Regulatory

CREDIT AGRICOLE S.A. ANNONCE LE REMBOURSEMENT DE SES Obligations

Super Subordonnées perpétuelles Additional Tier 1 à Taux Fixe

Révisable émises le 27 février 2019 pour un montant nominal total

de 1.250.000.000 USD

Montrouge, le 1er Aout 2024

CREDIT AGRICOLE S.A. ANNONCE LE

REMBOURSEMENT DE SES

Obligations Super Subordonnées

perpétuelles Additional Tier 1 (AT1) à Taux Fixe

Révisable émises le 27 février 2019 pour un

montant nominal total de 1.250.000.000 USD (ISIN: Rule 144A:

US225313AL91 et Regulation S: USF2R125CF03)*

Crédit Agricole S.A. (l’«

Émetteur ») annonce aujourd’hui le remboursement

(le « Remboursement ») avec effet au 23 septembre

2024 (la « Date de Remboursement ») de la totalité

de ses Obligations Super Subordonnées Perpétuelles Additional

Tier 1 (AT1) à Taux Fixe Révisable émises le 27 février 2019

pour un montant nominal total de 1.250.000.000 USD (ISIN: Rule

144A: US225313AL91 et Regulation S: USF2R125CF03) (les «

Obligations ») conformément à la Condition 7.2

(General Redemption Option) des termes et conditions des

Obligations (les « Termes et Conditions »)

contenus dans un prospectus en date du 21 février 2019, ayant reçu

le visa n° 19-056 de l’Autorité des marchés financiers le 21

février 2019 (le « Prospectus »), à hauteur du

montant nominal total des Obligations encore en circulation, majoré

du montant de tout intérêt couru sur celles-ci (le «

Montant du Remboursement »).

À la Date de Remboursement, le Montant du

Remboursement deviendra exigible et, conformément à la Condition

5.2 (Accrual of Interest) des Termes et Conditions, à

moins que le Montant du Remboursement ne soit abusivement retenu ou

refusé, chaque Obligation cessera de porter des intérêts à la Date

du Remboursement.

Les porteurs d’Obligations seront formellement

notifiés de la mise en œuvre du Remboursement conformément aux

Termes et Conditions.

Pour plus d’informations sur Crédit Agricole

S.A., veuillez consulter le site internet de Crédit Agricole S.A. :

https://www.credit-agricole.com/en/finance/finance

AVERTISSEMENT

Le présent communiqué ne constitue pas une

offre d’achat, ou la sollicitation d’une offre de vendre les

Obligations aux Etats-Unis, au Canada, en Australie ou au Japon ni

dans quelconque autre juridiction. La distribution de ce communiqué

de presse dans certaines juridictions peut être restreinte par la

loi. Les personnes qui viendront à être en possession du présent

communiqué sont tenues de s’informer de ces restrictions et de les

respecter.

Aucune communication ou information relative

au remboursement des Obligations ne peut être distribuée au public

dans un pays dans lequel une obligation d’enregistrement ou

d’agrément est requise. Aucune action n'a été ou ne sera entreprise

dans un pays où une telle action serait requise. Le remboursement

des Obligations peut faire l'objet de restrictions légales et

réglementaires spécifiques dans certaines juridictions ; Crédit

Agricole S.A. décline toute responsabilité en cas de violation par

une quelconque personne de ces restrictions.

Le présent communiqué est une communication

à caractère publicitaire ; et ni ce communiqué de presse, ni aucun

avis ni aucun autre document ou matériel rendu public et/ou remis,

ou qui pourrait être rendu public et/ou remis aux porteurs

d’Obligations dans le cadre du remboursement des Obligations n'est

ou n'est destiné à être un prospectus aux fins du Règlement (UE)

2017/1129 du Parlement européen et du Conseil du 14 juin 2017 (tel

que modifié, le « Règlement Prospectus »). Aucun prospectus ne sera

publié dans le cadre du remboursement des Obligations pour les

besoins du Règlement Prospectus.

Le présent communiqué ne constitue pas et ne

saurait en aucun cas constituer une offre au public d’Obligations

par Crédit Agricole S.A. ni une sollicitation du public dans le

cadre d'une quelconque offre dans une quelconque juridiction, y

compris en France.

* Le numéro ISIN est uniquement inclus pour la

commodité des porteurs des Obligations. Aucune garantie n’est

donnée quant à l'exactitude ou à la précision du numéro ISIN tel

qu'il est imprimé sur les Obligations ou tel qu'il est contenu dans

le présent document et un porteur ne peut se fier qu'aux numéros

d'identification imprimés sur sa propre Obligation.

CONTACTS PRESSE CREDIT AGRICOLE

S.A.

Alexandre

Barat

+ 33 1 57 72 12

19

alexandre.barat@credit-agricole-sa.fr

Olivier

Tassain

+ 33 1 43 23 25

41

olivier.tassain@credit-agricole-sa.fr

Tous nos communiqués de presse sur : www.credit-agricole.com -

www.creditagricole.info

| |

Crédit_Agricole |

|

Groupe Crédit Agricole |

|

créditagricole_sa |

- CASA - AT1 USD 1.25bn Call Sept 2024 - Communiqué de presse -

01082024

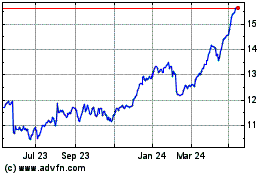

Credit Agricole (EU:ACA)

Historical Stock Chart

From Nov 2024 to Dec 2024

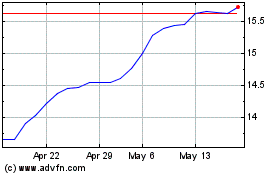

Credit Agricole (EU:ACA)

Historical Stock Chart

From Dec 2023 to Dec 2024