Capgemini : résultats du 1er semestre 2024

Relations Presse :

Victoire Grux

Tél. : +33 6 04 52 16 55

victoire.grux@capgemini.com

Relations Investisseurs

:

Vincent Biraud

Tél. : +33 1 47 54 50 87

vincent.biraud@capgemini.com

Capgemini : résultats du

1er semestre

2024

-

Chiffre d’affaires de 11 138 millions d’euros au

1er semestre 2024, en

recul de -2,5 % sur un an en données publiées

-

Croissance à taux de change

constants* de

-2,6 % sur le

1er semestre

et de -1,9 % au

2ème trimestre

-

Résilience de la marge

opérationnelle* à

12,4 %, stable par rapport au

1er semestre

2023

-

Free cash-flow

organique* de

163 millions d’euros, en progression de 216 millions d’euros sur un

an

-

Objectif 2024 de croissance du chiffre d’affaires à taux de

change constants ajusté à -0,5 % à -1,5 % (contre

0 % à 3 % précédemment)

-

Objectifs 2024 de marge opérationnelle et de

free cash-flow organique

confirmés

Paris, le 26 juillet 2024

– Réuni hier à Paris sous la présidence de Paul

Hermelin, le Conseil d’Administration de Capgemini SE a examiné et

arrêté les comptes1 du groupe Capgemini pour le premier

semestre 2024.

Pour Aiman Ezzat, Directeur général du groupe

Capgemini : « Comme attendu, notre dynamique de croissance

a commencé à s’améliorer au 2ème

trimestre et évolue favorablement dans quasiment tous nos

métiers, secteurs et régions. L’amélioration est particulièrement

sensible en Amérique du Nord. Cependant, le rythme de cette

amélioration sera affecté au 2ème

semestre par la récente détérioration des perspectives des

secteurs automobile et aéronautique, et un redressement moins

marqué dans les services financiers. Dans ce contexte, nous

attendons désormais une croissance légèrement positive au

4ème trimestre ce qui se traduit par

un objectif de croissance à taux de change constants ajusté à

-0,5 % à -1,5 % pour 2024, mais confirmons nos objectifs

de marge opérationnelle et de free cash-flow organique pour

l’année, démontrant la résilience du Groupe.

Notre leadership dans les services en IA est

clairement reconnu par les analystes du secteur. L’IA générative

continue de susciter de nombreux échanges avec nos clients et nous

engageons des programmes de déploiement plus ambitieux. Nous

réalisons actuellement 350 nouveaux projets dans ce domaine, et

poursuivons plus de 2 000 opportunités. Nous avons

également développé nos compétences en la matière avec plus de

120 000 collaborateurs formés aux outils d’IA

générative, et continuons d’investir dans la création d’outils,

d’actifs et de plateformes.

La demande de nos clients reste

principalement centrée sur l’amélioration de leur efficacité

opérationnelle et la transformation de leur base de coûts. Nos

services à valeur ajoutée dans les domaines du Cloud, de la Data

& IA, du développement durable et de l’Intelligent Industry

enregistrent toujours une forte dynamique.

Dans un environnement qui reste peu porteur

à court terme, toutes nos ressources sont mobilisées autour de la

croissance. La performance de nos services en Stratégie &

Transformation démontre que nous sommes bien placés pour bénéficier

de la réaccélération du marché. »

CHIFFRES CLÉS DU

1er

SEMESTRE

|

(en millions d'euros) |

1er

semestre

2023 |

1er

semestre

2024 |

Variation |

|

Chiffre d’affaires |

11 426 |

11 138 |

-2,5 % |

|

Marge

opérationnelle* |

1 413 |

1 384 |

-2 % |

|

en % du chiffre d’affaires |

12,4 % |

12,4 % |

+0 pt de base |

|

Résultat d’exploitation |

1 151 |

1 147 |

-0 % |

|

en % du chiffre d’affaires |

10,1 % |

10,3 % |

+20 pts de base |

|

Résultat net, part du Groupe |

809 |

835 |

+3 % |

|

Résultat de base par action (€) |

4,70 |

4,88 |

+4 % |

|

Résultat normalisé par action (€)* |

5,80 |

5,88 |

+1 % |

|

Free cash-flow

organique* |

-53 |

163 |

+216 |

|

Trésorerie nette / (Endettement net)* |

(3 244) |

(2 775) |

|

|

|

Au 1er semestre 2024, Capgemini a

réalisé un chiffre d'affaires de

11 138 millions d'euros, en baisse de -2,5 % sur un

an en données publiées et de -2,6 % à taux de change

constants*. Sur une base organique (retraité des

changements de périmètre et de taux de change), le chiffre

d’affaires s’est contracté de -3,0 %.

Comme attendu, le contexte de marché commence

lentement à s’améliorer. Après avoir atteint un creux au

1er trimestre, le taux de croissance du chiffre

d’affaires s’est amélioré au 2ème trimestre comme

prévu, et ce dans tous les métiers et quasiment tous les secteurs

et régions. Le chiffre d’affaires du Groupe au 2ème

trimestre a ainsi enregistré une contraction de -1,9 % à taux

de change constants et -2,3 % en organique.

Sur le premier semestre de l’année, les clients

ont continué de donner la priorité à leur efficacité opérationnelle

en mettant en œuvre des programmes de transformation de leur base

de coûts. La demande pour les projets discrétionnaires non

stratégiques est restée faible. Dans ce contexte, les services les

plus innovants de Capgemini dans le Cloud, la

Data & IA et l’Intelligent Industry ont

continué d’afficher une dynamique solide.

Les prises de commandes se sont

élevées à 11 793 millions d’euros sur le 1er

semestre de l’année, en baisse de -1,7 % à taux de change

constants, ce qui représente un ratio book-to-bill (ratio

des prises de commandes sur chiffre d’affaires) de 1,06 sur la

période. Les tendances en matière de prises de commandes se sont

également améliorées au 2ème trimestre : avec un

montant de prise de commandes de 6 138 millions d’euros

au 2ème trimestre, stable sur un an à taux de

change constants, le ratio book-to-bill s’établit à 1,09,

soit un niveau supérieur à la moyenne historique et qui témoigne

d’une dynamique commerciale toujours solide.

La marge

opérationnelle* a atteint

1 384 millions d’euros soit 12,4 % du chiffre d’affaires,

un taux stable par rapport au 1er semestre 2023.

L'évolution constante du mix des offres de Capgemini vers des

services plus innovants et à forte valeur ajoutée a plus que

compensé l'impact de l'inflation, illustrant la résilience du

modèle opérationnel du Groupe. L’amélioration de la marge brute,

qui a atteint 26,7%, a compensé les investissements liés à l’effort

commercial et destinés à soutenir la croissance future.

Les autres produits et charges

opérationnels représentent une charge nette de

237 millions d’euros, en recul de 25 millions d’euros par

rapport à la même période de 2023.

En conséquence, le résultat

d’exploitation de Capgemini s’est élevé à

1 147 millions d’euros, quasiment stable en valeur par

rapport au 1er semestre 2023 et en progression de

+20 points de base en taux pour atteindre 10,3 % du

chiffre d’affaires.

Le résultat financier net est

un produit de 20 millions d'euros, contre une charge de

22 millions d'euros au 1er semestre 2023,

principalement sous l’effet de la hausse des intérêts financiers

reçus.

La charge d’impôt s’élève à

326 millions d’euros, en progression de 13 millions

d’euros. Le taux effectif d’impôt s’établit à 28,0 % sur le

1er semestre 2024, contre 27,8 % au 1er

semestre de l’année précédente.

Après la prise en compte du résultat des

entreprises associées et des intérêts minoritaires, le

résultat net part du Groupe du 1er

semestre 2024 s’inscrit en hausse de +3 % sur un an pour

atteindre 835 millions d’euros. Le bénéfice par action

(non dilué) progresse de +4 % sur un an et s’établit

à 4,88 euros. Le résultat normalisé par

action* atteint

5,88 euros, comparé à 5,80 euros au 1er

semestre 2023.

Enfin, la génération de free

cash-flow

organique* s’élève à

163 millions d’euros sur le 1er semestre,

contre

-53 millions d’euros pour la même période de 2023. Capgemini a

annoncé ou finalisé quatre acquisitions depuis le début de l’année.

Le décaissement total lié aux acquisitions s’est élevé à

30 millions d’euros au 1er semestre. De plus, le

Groupe a versé 580 millions d’euros de dividendes

(correspondant à 3,40 euros par action) et alloué 325 millions

d’euros hors frais aux rachats d’actions.

ÉVOLUTION DE L’ACTIVITÉ PAR

RÉGIONS

À taux de change constants, le chiffre

d’affaires de la région Amérique du Nord

(28 % du chiffre d’affaires du Groupe au 1er

semestre 2024) s’est inscrit en recul de -5,4 % par rapport au

1er semestre 2023. Les secteurs des Services Financiers,

des TMT (Télécoms, Media et Technologie) et des Biens de

Consommation & Commerce ont majoritairement contribué à cette

baisse, partiellement compensée par la croissance du secteur de

l’Industrie. Le taux de marge opérationnelle de la région a atteint

15,5 % contre 15,2 % au 1er semestre 2023.

Le chiffre d’affaires de la région

Royaume-Uni et Irlande (12 % du Groupe) a

reculé de -2,8 %, principalement du fait des secteurs des

Services Financiers et des Biens de Consommation & Commerce. À

l’inverse, le secteur de l’Énergie et des Utilities et

celui des Services ont enregistré une croissance solide. Le taux de

marge opérationnelle s’est amélioré, passant de 18,4 % à

20,5 %.

L’activité de la France

(20 % du Groupe) s’est inscrite en recul de -2,7 %. La

solide dynamique du Secteur Public n’a pas compensé la baisse

sensible dans les TMT, l’Industrie et les Services Financiers. Le

taux de marge opérationnelle s’est élevé à 9,1 %, contre

11,1 % au 1er semestre de l’année précédente.

Le chiffre d’affaires de la région Reste

de l’Europe (31 % du Groupe) est resté quasiment

stable, à -0,1 %. La performance sectorielle sous-jacente

s’est avérée assez contrastée, avec une forte dynamique du secteur

de l’Énergie et des Utilities et du Secteur Public, et une

contraction notable des TMT. Le taux de marge opérationnelle de la

région a atteint 11,1 % contre 10,5 % au 1er

semestre 2023.

Enfin le chiffre d’affaires de la région

Asie-Pacifique et Amérique latine (9 % du

Groupe) a affiché un recul de -1,6 %. Cette baisse s’explique

principalement par le repli des Services Financiers, partiellement

compensé par la bonne dynamique des Biens de Consommation &

Commerce et du Secteur Public sur le semestre. Le taux de marge

opérationnelle de la région s’est élevé à 10,5 % contre

10,2 % au 1er semestre de l’année précédente.

ÉVOLUTION DE L’ACTIVITÉ PAR

MÉTIERS

À taux de change constants, le chiffre

d’affaires total* des services en

Stratégie & Transformation (9 % du

chiffre d’affaires total du Groupe sur le 1er semestre

2024) a affiché une croissance de +2,7 % par rapport au

1er semestre 2023. La demande des clients pour du

conseil en stratégie sur leur transition vers un modèle plus

digital et durable s’accompagne d’un intérêt croissant pour

explorer l’ensemble des opportunités offertes par l’IA

générative.

Les services en Applications &

Technologie (62 % du Groupe et cœur d’activité de

Capgemini) ont enregistré pour leur part un recul de

-3,4 %.

Enfin, les services d’Opérations &

Ingénierie (29 % du Groupe) ont vu leur chiffre

d’affaires total diminuer de -1,8 %.

ÉVOLUTION DE L’ACTIVITÉ AU

2Ème

TRIMESTRE 2024

Les taux de croissance du chiffre d’affaires ont

montré des signes d’amélioration au 2ème trimestre dans

l’ensemble des métiers et dans quasiment tous les secteurs et

régions. Le chiffre d’affaires du Groupe s’est élevé à

5 611 millions d’euros, en recul de -1,9 % à taux de

change constants et de -2,3 % en organique sur un an.

Comme attendu, l’Amérique du Nord est la région

dont la dynamique s’est le plus redressée au 2ème

trimestre, avec une contraction de son chiffre d’affaires limitée à

-3,7 % à taux de change constants par rapport à la baisse de

-7,1 % enregistrée au 1er trimestre. Cette

amélioration provient principalement du secteur des TMT, bien qu’il

s’inscrive toujours en recul au 2ème trimestre. La

région Reste de l’Europe a affiché une légère croissance de

+0,4 %, avec une dynamique soutenue dans le secteur de

l’Énergie et des Utilities et une reprise de la croissance

des secteurs des Services Financiers et des Services. Le chiffre

d’affaires de la région Royaume-Uni et Irlande s’est inscrit en

recul de -2,5 %, la faiblesse des secteurs des Services

Financiers et des Biens de Consommation & Commerce ayant été

partiellement compensée par le dynamisme du secteur de l’Énergie et

des Utilities. En France, l’activité s’est inscrite en

baisse de -2,7 % malgré une bonne dynamique dans le Secteur

Public. Enfin, le chiffre d’affaires de la région Asie-Pacifique et

Amérique Latine a enregistré un recul modéré de -1,6 %.

ÉVOLUTION DES EFFECTIFS

L’effectif total du Groupe s’établit à

336 900 personnes au 30 juin 2024, en recul de -4 % sur

un an et quasiment stable par rapport à fin mars 2024. L’effectif

« offshore » s’élève à 192 500 personnes,

soit 57 % de l’effectif total.

BILAN

La structure du bilan de Capgemini a peu évolué

au cours du 1er semestre 2024.

Au 30 juin 2024, la trésorerie et les actifs de

gestion de trésorerie représentent 2,9 milliards d’euros.

Compte tenu d’une dette financière de 5,7 milliards d’euros,

l’endettement net* de Capgemini au 30 juin 2024 s’élève

à 2,8 milliards d’euros, contre 3,2 milliards d’euros au

30 juin 2023 et 2,0 milliards d’euros au 31 décembre 2023.

DÉVELOPPEMENT DURABLE

En matière d’environnement, Capgemini a accéléré

son programme interne de formation au développement durable par le

biais de son propre Sustainability Campus. En juin, le

Groupe a rendu le module de sensibilisation au développement

durable obligatoire pour tous les employés à partir d'août 2024.

Capgemini a de nouveau été récompensé par une note Ecovadis

Platinum en reconnaissance de ses réalisations en matière de

développement durable, avec un score global de 87 points sur 100,

en hausse de 7 points par rapport à l'année dernière, et a conservé

sa place dans la « A-List » du CDP (Carbon

Disclosure Project). Le Groupe a également étendu le périmètre

de son Energy Command Center (ECC) en Inde, en partenariat

avec Schneider Electric, de 8 campus (intégrés depuis 2022) à 23

campus et plus de 70 bâtiments. En outre l'ECC est désormais

proposé en tant que service, s'appuyant sur l'expertise conjointe

de Capgemini et de Schneider Electric en matière d'optimisation

énergétique afin d’aider les organisations à accélérer leur

transition vers une gestion de l'énergie plus intelligente et plus

durable.

En termes de diversité et d'inclusion, Capgemini

continue de façonner des avenirs inclusifs pour tous. Le Groupe a

récemment lancé la deuxième promotion d'EmpowHer, son

programme de parrainage visant à favoriser l’accès des femmes à des

postes de direction. En février, Capgemini a publié sa politique de

développement et d'intégration, illustrant ses objectifs et ses

engagements. En mai, le Groupe a lancé son quatrième réseau mondial

de collaborateurs, CulturALL, qui célèbre le riche

héritage, les coutumes uniques et les traditions que chacun des

collaborateurs apporte, avec 160 nationalités représentées dans

plus de 50 pays au sein du Groupe. De plus, Capgemini a été reconnu

cette année comme l'une des « Best Places to Work for People

with Disabilities ».

PERSPECTIVES

Les objectifs financiers du Groupe pour 2024

sont ajustés comme suit :

- Une croissance du chiffre

d’affaires à taux de change constants comprise entre -0,5% et -1,5%

(contre +0% et +3 % précédemment);

- Une marge opérationnelle comprise

entre 13,3 % et 13,6 % (inchangé);

- Une génération de free

cash-flow organique d’environ 1,9 milliard d’euros

(inchangé).

L’impact des variations de périmètre sur la

croissance devrait être d’environ 0,5 point (contre une fourchette

allant d’un impact minime jusqu’à 1 point).

CONFÉRENCE TÉLÉPHONIQUE

Aiman Ezzat, Directeur général, accompagné de

Nive Bhagat, Directrice financière, et d’Olivier Sevillia,

Directeur général adjoint, commenteront cette publication au cours

d’une conférence téléphonique qui se déroulera en anglais ce jour à

8h00 heure de Paris (CET). Cette conférence

téléphonique sera accessible par webcast, en direct et en

rediffusion pendant un an, depuis ce lien.

L’ensemble des documents relatifs à cette

publication sera mis en ligne sur le site internet dédié aux

investisseurs de Capgemini à l’adresse

https://investors.capgemini.com/fr/.

CALENDRIER PRÉVISIONNEL

30 octobre 2024

Chiffre d’affaires

du 3ème trimestre 2024

18 février

2025 Résultats de

l’année 2024

29 avril

2025 Chiffre

d’affaires du 1er trimestre 2025

7 mai 2025 Assemblée

Générale

AVERTISSEMENT

Le présent communiqué de presse est susceptible

de contenir des informations prospectives. Ces informations peuvent

comprendre des projections, des estimations, des hypothèses, des

informations concernant des projets, des objectifs, des intentions

et/ou des attentes portant sur des résultats financiers futurs, des

évènements, des opérations, le développement de services et de

produits futurs, ainsi que des informations relatives à des

performances ou à des évènements futurs. Ces informations

prospectives sont généralement reconnaissables à l’emploi des

termes « s’attendre à », « anticiper », « penser que », « avoir

l’intention de », « estimer », « prévoir », « projeter », «

pourrait », « devrait » ou à l’emploi de la forme négative de ces

termes et à d’autres expressions de même nature. La direction de

Capgemini considère actuellement que ces informations prospectives

traduisent des attentes raisonnables ; la société alerte cependant

les investisseurs sur le fait que ces informations prospectives

sont soumises à des risques et incertitudes (y compris, notamment,

les risques identifiés dans le Document d’Enregistrement Universel

de Capgemini, disponible sur le site internet de Capgemini), étant

donné qu’elles ont trait à des évènements futurs et dépendent des

circonstances futures dont la réalisation est incertaine et qui

peuvent différer de ceux anticipés, souvent difficilement

prévisibles et généralement en dehors du contrôle de Capgemini. Les

résultats et les évènements réels sont susceptibles de différer

significativement, de ceux qui sont exprimés, impliqués ou projetés

dans les informations prospectives. Les informations prospectives

ne donnent aucune garantie de réalisation d’évènements ou de

résultats futurs et n’ont pas cette vocation. Capgemini ne prend

aucun engagement de mettre à jour ou de réviser les informations

prospectives sous réserve de ses obligations légales.

Le présent communiqué de presse ne constitue pas

une offre d’instruments financiers au public et ne contient pas

d’invitation ou d’incitation à investir dans des instruments

financiers en France, aux États-Unis ou n’importe quel autre

pays.

À PROPOS DE CAPGEMINI

Capgemini, partenaire de la transformation

business et technologique de ses clients, les accompagne dans leur

transition vers un monde plus digital et durable, tout en créant un

impact positif pour la société. Le Groupe, responsable et

multiculturel, rassemble 340 000 collaborateurs dans plus de

50 pays. Depuis plus de 55 ans, ses clients lui font confiance pour

répondre à l’ensemble de leurs besoins grâce à la technologie.

Capgemini propose des services et solutions de bout en bout, allant

de la stratégie et du design jusqu’à l’ingénierie, en tirant parti

de ses compétences de pointe en intelligence artificielle, en

cloud, et en data, ainsi que de son expertise sectorielle et de son

écosystème de partenaires. Le Groupe a réalisé un chiffre

d’affaires de 22,5 milliards d’euros en 2023.

Get the Future You

Want* | www.capgemini.com

* Capgemini, le futur que vous

voulez

* *

*

ANNEXE3F2

TAXONOMIE MÉTIERS

- Stratégie &

Transformation comprend l’ensemble des activités de

conseil en stratégie, innovation et accompagnement de la

transformation.

- Applications &

Technologie regroupe les activités des « Services

applicatifs » ainsi que les activités connexes, notamment les

services de proximité en technologie.

- Opérations &

Ingénierie recouvre les autres activités du Groupe, à

savoir : les Business Services (comprenant le Business

Process Outsourcing et les services transactionnels),

l’ensemble des Services d’infrastructure et de Cloud et

les Services de R&D et d’Ingénierie.

DÉFINITIONS

La croissance organique du

chiffre d’affaires est la croissance calculée à taux de

change et périmètre constants. Le périmètre et les taux de

change utilisés sont ceux de l’exercice publié. Ce sont également

les taux de change de l’exercice publié qui sont utilisés dans le

calcul de la croissance à taux de change

constants.

|

Réconciliation des taux de croissance |

1er trimestre

2024 |

2ème trimestre

2024 |

1er semestre

2024 |

|

Croissance organique |

-3,6 % |

-2,3 % |

-3,0 % |

|

Impact des variations de périmètre du Groupe |

+0,3 pt |

+0,4 pt |

+0,4 pt |

|

Croissance à taux de change constants |

-3,3 % |

-1,9 % |

-2,6 % |

|

Impact des taux de change |

-0,2 pt |

+0,4 pt |

+0,1 pt |

|

Croissance en données publiées |

-3,5 % |

-1,5 % |

-2,5 % |

Pour l’évolution de l’activité par métier,

conformément aux indicateurs internes de performance

opérationnelle, la croissance à taux de change constants est

calculée sur la base du chiffre d’affaires total,

c’est-à-dire avant élimination des facturations inter-métiers. Le

Groupe considère en effet que cela est plus représentatif du niveau

d’activité par métier car, avec l’évolution de son activité, le

Groupe constate un nombre croissant de contrats dont la mise en

œuvre requiert la combinaison de différentes expertises métiers

entraînant une augmentation des flux de facturation

inter-métiers.

La marge opérationnelle, un des

principaux indicateurs de la performance du Groupe est la

différence entre le chiffre d’affaires et les charges

opérationnelles. Elle est calculée avant les « autres produits et

charges opérationnels » qui comprennent les amortissements des

actifs incorporels reconnus dans le cadre des regroupements

d’entreprises, les charges liées à la rémunération en action (y

compris les charges sociales et contributions patronales) et au

plan d’actionnariat salarié, ainsi que des charges ou produits non

récurrents, notamment les dépréciations des écarts d’acquisition,

les écarts d’acquisition négatifs, les plus ou moins-values de

cession de sociétés consolidées ou d’activités, les charges de

restructuration afférentes à des plans approuvés par les organes de

Direction du Groupe, les coûts d’acquisition et d’intégration des

sociétés acquises par le Groupe y compris les compléments de prix

incluant des conditions de présence, ainsi que les effets des

réductions, des liquidations et des transferts des régimes de

retraites à prestations définies.

Le résultat net normalisé correspond au résultat

net (part du Groupe) corrigé des impacts des éléments reconnus en «

autres produits et charges opérationnels », net d’impôt calculé sur

la base du taux effectif d’impôt. Le résultat normalisé par

action est calculé comme un résultat de base par action,

c'est-à-dire hors dilution.

Le free cash-flow

organique se définit comme le flux de trésorerie

lié à l’activité diminué des investissements en immobilisations

incorporelles et corporelles (nets des cessions), des

remboursements des dettes de loyers et ajusté des intérêts

financiers payés et reçus.

L’endettement net (ou la

trésorerie nette) comprend (i) la trésorerie qui

figure dans le tableau des flux de trésorerie et qui est composée

de la trésorerie et équivalents de trésorerie (placements à court

terme et banques) diminués des découverts bancaires, ainsi que (ii)

des actifs de gestion de trésorerie (actifs présentés séparément

dans l’état de la situation financière du fait de leurs

caractéristiques), diminués (iii) des dettes financières à court et

long terme et tient également compte (iv) de l’impact des

instruments de couverture lorsqu’ils se rapportent à des dettes

financières, des prêts et emprunts intragroupes, et à des actions

propres.

ÉVOLUTION DE L’ACTIVITÉ PAR

RÉGION

| |

Chiffre d’affaires |

|

Variation par rapport à 2023 |

|

Taux de marge opérationnelle |

|

|

1er semestre

2024

(en millions d'euros) |

|

En données publiées

|

À taux de change constants |

|

1er semestre

2023 |

1er semestre

2024 |

|

Amérique du Nord |

3 108 |

|

-5,5 % |

-5,4 % |

|

15,2 % |

15,5 % |

|

Royaume-Uni et Irlande |

1 380 |

|

-0,4 % |

-2,8 % |

|

18,4 % |

20,5 % |

|

France |

2 245 |

|

-2,7 % |

-2,7 % |

|

11,1 % |

9,1 % |

|

Reste de l’Europe |

3 470 |

|

-0,1 % |

-0,1 % |

|

10,5 % |

11,1 % |

|

Asie Pacifique et Amérique latine |

935 |

|

-3,7 % |

-1,6 % |

|

10,2 % |

10,5 % |

|

TOTAL |

11 138 |

|

-2,5 % |

-2,6 % |

|

12,4 % |

12,4 % |

ÉVOLUTION DE L’ACTIVITÉ PAR

MÉTIERS

| |

Chiffre d’affaires total |

|

Variation par rapport à 2023 |

|

|

1er semestre

2024

(en % du Groupe) |

|

À taux de change constants

du chiffre d’affaires total

du métier |

|

Stratégie & Transformation |

9 % |

|

+2,7 % |

|

Applications & Technologie |

62 % |

|

-3,4 % |

|

Opérations & Ingénierie |

29 % |

|

-1,8 % |

COMPTE DE RÉSULTAT SYNTHÉTIQUE ET MARGE

OPÉRATIONNELLE

|

(en millions d'euros) |

1er semestre

2023 |

1er semestre

2024 |

Variation |

|

Chiffre d’affaires |

11 426 |

11 138 |

-2,5 % |

|

Charges opérationnelles |

(10 013) |

(9 754) |

|

|

Marge opérationnelle |

1 413 |

1 384 |

-2 % |

|

en % du chiffre d’affaires |

12,4 % |

12,4 % |

- |

|

Autres charges et produits opérationnels |

(262) |

(237) |

|

|

Résultat d’exploitation |

1 151 |

1 147 |

- |

|

en % du chiffre d’affaires |

10,1 % |

10,3 % |

+20 pts de base |

|

Résultat financier |

(22) |

20 |

|

|

(Charge) / produit d’impôts |

(313) |

(326) |

|

|

Participations dans les entreprises associées |

(4) |

(3) |

|

|

(-) Intérêts minoritaires |

(3) |

(3) |

|

|

Résultat net, part du Groupe |

809 |

835 |

+3 % |

RÉSULTAT NORMALISÉ ET RÉSULTAT DILUÉ PAR

ACTION

|

(en millions d'euros) |

1er semestre

2023 |

1er semestre

2024 |

Variation |

|

Nombre moyen d’actions en circulation |

171 947 414 |

170 981 563 |

|

|

Résultat de base par action

(en euros) |

4,70 |

4,88 |

+4 % |

|

Nombre moyen d’actions dilué |

178 089 362 |

177 293 357 |

|

|

Résultat dilué par action

(en euros) |

4,54 |

4,71 |

+4 % |

|

|

|

|

|

|

(en millions d'euros) |

1er semestre

2023 |

1er semestre

2024 |

Variation |

|

Résultat net, part du Groupe |

809 |

835 |

+3 % |

|

Taux effectif d’impôt, hors charges d’impôt exceptionnelles |

27,8 % |

28,0 % |

|

|

(-) Autres charges et produits opérationnels, net d’impôts |

189 |

171 |

|

|

Résultat net normalisé |

998 |

1 006 |

+1 % |

|

Nombre moyen d’actions en circulation |

171 947 414 |

170 981 563 |

|

|

RÉSULTAT NORMALISÉ PAR ACTION (en

euros) |

5,80 |

5,88 |

+1 % |

VARIATION DE TRÉSORERIE ET

FREE CASH-FLOW

ORGANIQUE

|

(en millions d'euros) |

1er semestre

2023 |

1er semestre

2024 |

|

Flux de trésorerie liés à l’activité |

244 |

456 |

|

Investissements (nets de cession) en immobilisations corporelles et

incorporelles |

(125) |

(135) |

|

Intérêts financiers nets |

(24) |

(14) |

|

Remboursement des dettes de loyers |

(148) |

(144) |

|

FREE CASH-FLOW

ORGANIQUE |

(53) |

163 |

|

Autres flux de trésorerie liés aux opérations d’investissement et

de financement |

(481) |

(1 171) |

|

Variation de trésorerie |

(534) |

(1 008) |

|

Incidence des variations des cours des devises |

(70) |

60 |

|

Trésorerie d’ouverture |

3 795 |

3 517 |

|

Trésorerie de clôture |

3 191 |

2 569 |

ENDETTEMENT NET

|

(en millions d'euros) |

30 juin 2023 |

31 décembre 2023 |

30 juin 2024 |

|

Trésorerie |

3 195 |

3 536 |

2 572 |

|

Découverts bancaires |

(4) |

(19) |

(3) |

|

Trésorerie |

3 191 |

3 517 |

2 569 |

|

Actifs de gestion de trésorerie |

575 |

161 |

367 |

|

Dettes financières à long terme |

(5 663) |

(5 071) |

(4 276) |

|

Dettes financières à court terme et découverts bancaires |

(1 339) |

(675) |

(1 421) |

|

(-) Découverts bancaires |

4 |

19 |

3 |

|

Dettes financières, hors découverts bancaires |

(6 998) |

(5 727) |

(5 694) |

|

Instruments dérivés |

(12) |

2 |

(17) |

|

TRÉSORERIE NETTE / (ENDETTEMENT NET) |

(3 244) |

(2 047) |

(2 775) |

1 L’examen limité de l’information

financière semestrielle a été finalisé et le rapport des auditeurs

est en cours d’émission.

2 Dans ces annexes, l’arrondi d’une somme peut être

différent de la somme des arrondis.

- Capgemini_-_2024-07-26_-_Résultats_du_1er_semestre_2024

- Capgemini_infographie_S1_T2_2024_FR

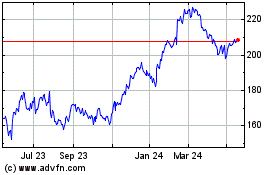

Capgemini (EU:CAP)

Historical Stock Chart

From Nov 2024 to Dec 2024

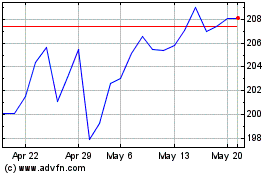

Capgemini (EU:CAP)

Historical Stock Chart

From Dec 2023 to Dec 2024