Maroc Telecom_Résultats consolidés au 30 septembre 2020

RÉSULTATS CONSOLIDÉS AU 30 SEPTEMBRE

2020

Des résultats résilients malgré le contexte

difficile :

- Augmentation de 4,3% du parc global du Groupe

qui atteint 70,5 millions de clients ;

- Amélioration de 0,2 pt (à base comparable) du taux de marge

d’EBITDA ajusté du Groupe qui atteint 52,2% en raison d’une

bonne maîtrise des coûts ;

- Bonne résilience des activités à

l’International grâce à la Data Mobile ;

- Poursuite de la croissance des activités Fixe au

Maroc, portées par la croissance de la Data.

À l’occasion de la publication de ce communiqué,

Monsieur Abdeslam Ahizoune, Président du Directoire, a

déclaré :

« Dans ce contexte de crise sanitaire

mondiale et de durcissement de la concurrence, la stratégie de

diversification à l’international, initiée par Maroc Telecom depuis

plusieurs années, démontre à nouveau son succès. Les actifs à

l’international permettent en effet au Groupe d’améliorer sa

résilience dans cette conjoncture difficile.

Maroc Telecom a également fait preuve d’une

grande capacité d’adaptation pour faire face aux effets de la crise

et ce à travers l’adoption, dès le début de la pandémie, de plans

d’optimisation des coûts et d’une gestion optimisée des

investissements.

Le Groupe poursuit par ailleurs la modernisation

des infrastructures et des services afin d’offrir aux clients la

meilleure qualité et la plus large couverture au niveau de tous les

pays de présence. Maroc Telecom, opérateur engagé, se positionne

comme un catalyseur de la digitalisation et de la lutte contre la

fracture numérique. »

résultats consolidés ajustes* du groupe

|

(IFRS en millions MAD) |

T3-2019 |

T3-2020 |

Variation |

Variation à base

comparable(1) |

9M-2019 |

9M-2020 |

Variation |

Variation à base

comparable(1) |

|

|

Chiffre d'affaires |

9 465 |

9 174 |

-3,1% |

-3,5% |

27 308 |

27 498 |

+0,7% |

-1,2% |

|

|

EBITDA ajusté |

4 989 |

4 758 |

-4,6% |

-5,0% |

14 398 |

14 361 |

-0,3% |

-0,8% |

|

|

Marge (%) |

52,7% |

51,9% |

-0,8 pt |

-0,8 pt |

52,7% |

52,2% |

-0,5 pt |

+0,2 pt |

|

| EBITA

ajusté |

3 126 |

2 879 |

-7,9% |

-8,1% |

8 989 |

8 714 |

-3,1% |

-2,6% |

|

|

Marge (%) |

33,0% |

31,4% |

-1,7 pt |

-1,6 pt |

32,9% |

31,7% |

-1,2 pt |

-0,5 pt |

|

| Résultat

Net ajusté - Part du Groupe |

1 625 |

1 520 |

-6,5% |

-6,3% |

4 647 |

4 526 |

-2,6% |

-1,4% |

|

|

Marge (%) |

17,2% |

16,6% |

-0,6 pt |

-0,5 pt |

17,0% |

16,5% |

-0,6 pt |

-0,0 pt |

|

|

CAPEX(2) |

1 377 |

846 |

-38,6% |

-38,8% |

4 605 |

2 032 |

-55,9% |

-57,8% |

|

| Dont

fréquences et licences |

|

11 |

|

|

1 321 |

11 |

|

|

|

|

CAPEX/CA (hors fréquences et licences) |

14,6% |

9,1% |

-5,5 pt |

-5,5 pt |

12,0% |

7,3% |

-4,7 pt |

-4,7 pt |

|

|

CFFO ajusté |

3 438 |

4 121 |

+19,9% |

+19,5% |

9 166 |

11 221 |

+22,4% |

+21,2% |

|

| Dette

Nette |

20 188 |

20 809 |

+3,1% |

+2,8% |

20 188 |

20 809 |

+3,1% |

+2,8% |

|

|

Dette Nette/EBITDA(3) |

1,0x |

1,0x |

|

|

1,1x |

1,0x |

|

|

|

*Les ajustements des indicateurs financiers sont détaillés dans

l’annexe 1.

►

Parc

Le parc du Groupe continue de croître (+4,3% sur

un an), pour atteindre 70,5 millions à fin septembre 2020, tiré par

la hausse du parc des filiales (+7,3%), du parc Fixe (+6,7%) et

Haut Débit Fixe (+10,4%) au Maroc.

► Chiffre

d’affaires

Durant les neuf premiers mois de l’année 2020,

le Groupe Maroc Telecom a réalisé un chiffre d’affaires(4) de

27 498 millions de dirhams, en hausse de 0,7% (-1,2% à base

comparable (1)). La bonne résilience des activités à

l’International compense partiellement le retrait du chiffre

d’affaires au Maroc pénalisé par les effets de la crise sanitaire

liée à la Covid19.

► Résultat opérationnel

avant amortissement

Le résultat opérationnel avant amortissements

(EBITDA) ajusté du Groupe Maroc Telecom atteint 14 361 millions de

dirhams, à fin septembre 2020, en légère baisse de 0,3% (-0,8% à

base comparable(1)) grâce à la progression de 6,7% (+5,0% à base

comparable(1)) de l’EBITDA ajusté des activités à l’International

qui compense en partie la baisse de l’EBITDA ajusté au Maroc. Le

taux de marge d’EBITDA ajusté progresse de 0,2 pt à base

comparable(1), pour s’établir à 52,2%.

► Résultat

opérationnel

Au terme des neuf premiers mois de 2020, le

résultat opérationnel (EBITA)(5) ajusté du Groupe Maroc Telecom

s’établit à 8 714 millions de dirhams, en baisse de 3,1% (-2,6% à

base comparable(1)) du fait de la hausse des amortissements.

► Résultat Net - Part

du Groupe

Le Résultat Net ajusté Part du Groupe ressort à

4 526 millions de dirhams, en retrait de 2,6% (- 1,4% à base

comparable (1)).

►

Investissements

En raison d’une gestion efficace des

investissements (2), adaptée au contexte de la crise actuelle, les

Capex (hors fréquences et licences) ressortent en baisse de 38,5% à

fin septembre 2020.

► Cash

Flow

Les flux nets de trésorerie opérationnels

(CFFO)(6) ajustés s’élèvent à 11 221 millions de dirhams, en hausse

de 22,4% (+21,2% à base comparable(1)) du fait de la baisse des

Capex.

À fin septembre 2020, la dette nette(7)

consolidée du Groupe représente 1,0x fois son EBITDA

annualisé(3).

revue des activités du groupe

Les ajustements des indicateurs financiers « Maroc »

et « International » sont détaillés dans l’annexe 1.

·Maroc

|

(IFRS en millions MAD) |

T3-2019 |

T3-2020 |

Variation |

9M-2019 |

9M-2020 |

Variation |

|

|

Chiffre d'affaires |

5 599 |

5 205 |

-7,0% |

16 312 |

15 729 |

-3,6% |

|

|

Mobile |

3 760 |

3 354 |

-10,8% |

10 719 |

10 132 |

-5,5% |

|

|

Services |

3 729 |

3 288 |

-11,8% |

10 523 |

9 925 |

-5,7% |

|

|

Équipement |

31 |

65 |

ns |

195 |

207 |

+6,2% |

|

|

Fixe |

2 298 |

2 367 |

+3,0% |

6 955 |

7 093 |

+2,0% |

|

|

Dont Data Fixe* |

762 |

901 |

+18,2% |

2 300 |

2 641 |

+14,8% |

|

|

Élimination et autres revenus |

-458 |

-515 |

|

- 1 361 |

-1 496 |

|

|

| EBITDA

ajusté |

3 209 |

2 991 |

-6,8% |

9 345 |

8 971 |

-4,0% |

|

|

Marge (%) |

57,3% |

57,5% |

+0,2 pt |

57,3% |

57,0% |

-0,3 pt |

|

| EBITA

ajusté |

2 207 |

2 019 |

-8,5% |

6 377 |

6 056 |

-5,0% |

|

|

Marge (%) |

39,4% |

38,8% |

-0,6 pt |

39,1% |

38,5% |

-0,6 pt |

|

|

CAPEX(2) |

856 |

318 |

-62,9% |

1 733 |

882 |

-49,1% |

|

| Dont fréquences et

licences |

|

|

|

|

|

|

|

|

CAPEX/CA (hors fréquences et licences) |

15,3% |

6,1% |

-9,2 pt |

10,6% |

5,6% |

-5,0 pt |

|

|

CFFO ajusté |

2 606 |

2 797 |

+7,3% |

6 424 |

7 054 |

+9,8% |

|

| Dette

Nette |

13 739 |

14 314 |

+4,2% |

13 739 |

14 314 |

+4,2% |

|

|

Dette Nette/EBITDA(3) |

1,1x |

1,0x |

|

1,1x |

1,1x |

|

|

*La Data Fixe regroupe l’Internet, la TV sur ADSL et les

services Data aux entreprises

Les revenus des activités au Maroc s’établissent

à 15 729 millions de dirhams sur les neuf premiers mois de l’année

2020, en baisse de 3,6% du fait du recul du chiffre d’affaires

Mobile. Privé de revenus importants liés au tourisme et aux MRE, le

segment Mobile continue de subir les effets de la crise du Covid-19

notamment sur l’entrant international et le roaming. Cette baisse

est atténuée par la hausse du chiffre d’affaire Fixe qui augmente

de 2,0% sur les neuf mois (+3,0% sur le seul troisième trimestre

2020).

Sur la même période, le résultat opérationnel

avant amortissement (EBITDA) ajusté se contracte de 4,0% par

rapport à l’an dernier, à 8 971 millions de dirhams. Le taux

de marge d’EBITDA ajusté s’élève à 57,0%, en légère baisse de 0,3

pt.

Le résultat opérationnel (EBITA)(5) ajusté

atteint 6 056 millions de dirhams, en baisse de 5,0% sur une année,

du fait de la baisse de l’EBITDA ajusté. Le taux de marge d’EBITA

ajusté s’établit à 38,5%, en retrait de 0,6 pt.

Les flux nets de trésorerie opérationnels

(CFFO)(6) ajustés au Maroc sont en hausse de 9,8%.

Mobile

| |

Unité |

9M-2019 |

9M-2020 |

Variation |

| |

|

|

|

|

| Parc(8) |

(000) |

20 281 |

19 711 |

-2,8% |

| Prépayé |

(000) |

18 031 |

17

393 |

-3,5% |

| Postpayé |

(000) |

2 250 |

2

318 |

+3,0% |

| Dont Internet

3G/4G+(9) |

(000) |

12 328 |

11 335 |

-8,1% |

|

ARPU(10) |

(MAD/mois) |

58,7 |

55,1 |

-6,1% |

Au 30 septembre 2020, le parc(8) Mobile s’élève

à 19,7 millions de clients, en contraction de 2,8% sur une

année.

Les effets de la crise sanitaire exercent une

pression importante sur les activités Mobile qui enregistrent un

chiffre d’affaires en baisse de 5,5%, pour s’établir à 10 132

millions de dirhams.

Au terme des neuf premiers mois de 2020,

l’ARPU(10) mixte s’élève à 55,1 dirhams, en retrait de 6,1% sur un

an.

Fixe et Internet

| |

Unité |

9M-2019 |

9M-2020 |

Variation |

| |

|

|

|

|

| Lignes

Fixe |

(000) |

1 865 |

1 991 |

+6,7% |

|

Accès Haut Débit(11) |

(000) |

1 548 |

1 709 |

+10,4% |

À fin septembre 2020, le parc Fixe s’améliore de

6,7% sur un an, à près de 2 millions de lignes. Le parc Haut

Débit progresse de 10,4%, pour atteindre 1,7 million d’abonnés.

Les activités Fixe et Internet au Maroc

réalisent un chiffre d’affaires de 7 093 millions de dirhams, en

hausse de 2,0% par rapport à la même période de 2019, portées par

la Data Fixe.

Indicateurs financiers

|

(IFRS en millions MAD) |

T3-2019 |

T3-2020 |

Variation |

Variation à base

comparable(1) |

9M-2019 |

9M-2020 |

Variation |

Variation à base

comparable(1) |

|

|

Chiffre d'affaires |

4 169 |

4 199 |

+0,7% |

-0,3% |

11 993 |

12 517 |

+4,4% |

-0,1% |

|

|

Dont services Mobile |

3 823 |

3 881 |

+1,5% |

+0,5% |

10 941 |

11 476 |

+4,9% |

+0,0% |

|

| EBITDA

ajusté |

1 779 |

1 767 |

-0,7% |

-1,6% |

5 052 |

5 389 |

+6,7% |

+5,0% |

|

|

Marge (%) |

42,7% |

42,1% |

-0,6 pt |

-0,6 pt |

42,1% |

43,1% |

+0,9 pt |

+2,1 pt |

|

| EBITA

ajusté |

920 |

860 |

-6,4% |

-7,0% |

2 612 |

2 658 |

+1,8% |

+3,2% |

|

|

Marge (%) |

22,1% |

20,5% |

-1,6 pt |

-1,5 pt |

21,8% |

21,2% |

-0,5 pt |

+0,7 pt |

|

|

CAPEX(2) |

521 |

527 |

+1,2% |

+0,6% |

2 872 |

1 149 |

-60,0% |

-62,7% |

|

| Dont fréquences

et licences |

|

11 |

|

|

1 321 |

11 |

|

|

|

|

CAPEX/CA (hors fréquences et licences) |

12,6% |

12,3% |

-0,3 pt |

-0,3 pt |

12,9% |

9,1% |

-3,8 pt |

-3,2 pt |

|

|

CFFO ajusté |

832 |

1 324 |

+59,0% |

+57,5% |

2 742 |

4 167 |

+52,0% |

+46,9% |

|

| Dette

Nette |

9 313 |

7 948 |

-14,7% |

-15,2% |

9 313 |

7 948 |

-14,7% |

-15,2% |

|

|

Dette Nette/EBITDA(3) |

1,3x |

1,1x |

|

|

1,4x |

1,0x |

|

|

|

En dépit d’un contexte particulièrement

difficile marqué par les effets de l’épidémie de Covid-19, les

troubles sociopolitiques et économiques au Mali et les fortes

pluies au niveau de certaines régions, les activités du Groupe à

l’International continuent de faire preuve de résilience et

génèrent un chiffre d’affaires quasiment stable à fin septembre

2020 (-0,1% à base comparable(1)) et +4,4% à variation courante par

rapport à 2019. La Data Mobile continue de soutenir les

activités.

Le résultat opérationnel avant amortissements

ajusté (EBITDA) des neuf premiers mois de l’année 2020 s’élève à 5

389 millions de dirhams, en progression de 6,7% (+5,0% à base

comparable(1)). Le taux de marge d’EBITDA ajusté est en hausse de

0,9 pt (+2,1 pt à base comparable(1)). Cette performance est liée

essentiellement à l’amélioration du taux de marge brute et aux

efforts continus d’optimisation des coûts opérationnels.

Le résultat opérationnel (EBITA)(5) ajusté

s’améliore de 1,8% (+3,2% à base comparable(1)), pour s’établir à 2

658 millions de dirhams, représentant une amélioration de 0,7 pt du

taux de marge ajusté à base comparable.

Avec une hausse de l’EBITDA et une optimisation

des investissements, les flux nets de trésorerie opérationnels

(CFFO)(6) ajustés progressent de 52,0% (+46,9% à base

comparable(1)) pour atteindre 4 167 millions de dirhams.

Indicateurs opérationnels

| |

Unité |

9M-2019 |

9M-2020 |

Variation |

| Mobile |

|

|

|

|

|

Parc(8) |

(000) |

43 435 |

46 606 |

|

|

Mauritanie |

|

2 440 |

2 572 |

+5,4% |

|

Burkina Faso |

|

8 294 |

9 087 |

+9,6% |

|

Gabon |

|

1 601 |

1 562 |

-2,4% |

|

Mali |

|

7 395 |

8 572 |

+15,9% |

|

Côte d’Ivoire |

|

9 030 |

9 703 |

+7,5% |

|

Bénin |

|

4 549 |

4 541 |

-0,2% |

|

Togo |

|

3 689 |

3 190 |

-13,5% |

|

Niger |

|

2 846 |

2 888 |

+1,5% |

|

Centrafrique |

|

160 |

185 |

+15,8% |

|

Tchad |

|

3 431 |

4 306 |

+25,5% |

| Fixe |

|

|

|

|

|

Parc |

(000) |

324 |

335 |

|

|

Mauritanie |

|

56 |

58 |

+2,9% |

|

Burkina Faso |

|

77 |

74 |

-3,0% |

|

Gabon |

|

22 |

25 |

+13,0% |

|

Mali |

|

169 |

178 |

+5,0% |

| Haut Débit Fixe |

|

|

|

|

| Parc

(11) |

(000) |

114 |

129 |

|

|

Mauritanie |

|

10 |

18 |

+78,6% |

|

Burkina Faso |

|

15 |

14 |

-6,0% |

|

Gabon |

|

18 |

21 |

+17,6% |

|

Mali |

|

72 |

76 |

+5,8% |

Notes :

(1) La base comparable illustre les effets de

consolidation de Tigo Tchad comme si elle était effectivement

produite le 1er janvier 2019 et le maintien d’un taux de change

constant MAD/Ouguiya/ Franc CFA.(2) Les CAPEX correspondent aux

acquisitions d’immobilisations corporelles et incorporelles

comptabilisées sur la période.(3) Le ratio dette nette/EBITDA

exclut l’impact de la norme IFRS16.(4) Maroc Telecom consolide dans

ses comptes les sociétés Mauritel, Onatel, Gabon Télécom, Sotelma,

Casanet, AT Côte d’Ivoire, Etisalat Bénin, AT Togo, AT Niger, AT

Centrafrique, et Tigo Tchad depuis le 1er juillet 2019. (5)

L’EBITA correspond au résultat opérationnel avant les

amortissements des actifs incorporels liés aux regroupements

d’entreprises, les dépréciations des écarts d’acquisition et autres

actifs incorporels liés aux regroupements d’entreprises et les

autres produits et charges liés aux opérations d’investissements

financiers et aux opérations avec les actionnaires (sauf

lorsqu’elles sont directement comptabilisées en capitaux

propres).(6) Le CFFO comprend les flux nets de trésorerie provenant

des activités d’exploitation avant impôts, tels que présentés dans

le tableau des flux de trésorerie, ainsi que les dividendes reçus

des sociétés mises en équivalence et des participations non

consolidées. Il comprend aussi les investissements industriels

nets, qui correspondent aux sorties nettes de trésorerie liée aux

acquisitions et cessions d’immobilisations corporelles et

incorporelles.(7) Emprunts et autres passifs courants et non

courants moins Trésorerie (et équivalents de trésorerie) y compris

le cash bloqué pour emprunts bancaires.(8) Le parc actif est

constitué des clients prépayés, ayant émis ou reçu un appel voix

(hors appel en provenance de l’ERPT concerné ou de ses Centres de

Relations Clients) ou émis un SMS/MMS ou ayant fait usage des

services Data (hors échanges de données techniques avec le réseau

de l’ERPT concerné) durant les trois derniers mois, et des clients

postpayés non résiliés.(9) Le parc actif de l’Internet Mobile 3G et

4G+ inclut les détenteurs d’un contrat d’abonnement postpayé

(couplé ou non avec une offre voix) et les détenteurs d’une

souscription de type prépayé au service Internet ayant effectué au

moins une recharge durant les trois derniers mois ou dont le crédit

est valide et qui ont utilisé le service durant cette période.(10)

L’ARPU se définit comme le chiffre d’affaires (généré par les

appels entrants et sortants et par les services de données) net des

promotions, hors roaming et ventes d’équipement, divisé par le parc

moyen de la période. Il s’agit ici de l’ARPU mixte des segments

prépayé et postpayé.(11) Le parc haut débit inclut les accès ADSL,

FTTH et les liaisons louées et inclut également le parc CDMA en

Mauritanie, Burkina Faso et Mali.

Avertissement Important :Déclarations

prospectives. Le présent communiqué de presse contient des

déclarations et éléments de nature prévisionnelle relatifs à la

situation financière, aux résultats des opérations, à la stratégie

et aux perspectives de Maroc Telecom ainsi qu’aux impacts de

certaines opérations. Même si Maroc Telecom estime que ces

déclarations prospectives reposent sur des hypothèses raisonnables,

elles ne constituent pas des garanties quant à la performance

future de la société. Les résultats effectifs peuvent être très

différents des déclarations prospectives en raison d'un certain

nombre de risques et d'incertitudes connus ou inconnus, dont la

plupart sont hors de notre contrôle, notamment les risques décrits

dans les documents publics déposés par Maroc Telecom auprès de

l’Autorité Marocaine du marché des capitaux (www.ammc.ma) et de

l'Autorité des Marchés Financiers (www.amf-france.org), également

disponibles en langue française sur notre site (www.iam.ma). Le

présent communiqué de presse contient des informations prospectives

qui ne peuvent s'apprécier qu'au jour de sa diffusion. Maroc

Telecom ne prend aucun engagement de compléter, mettre à jour ou

modifier ces déclarations prospectives en raison d’une information

nouvelle, d’un évènement futur ou de tout autre raison, sous

réserve de la réglementation applicable notamment les articles 2.31

et suivants de la circulaire de l’autorité marocaine du marché des

capitaux et 223-1 et suivants du règlement général de l’Autorité

des Marchés Financiers.

Maroc Telecom est un opérateur global de

télécommunications au Maroc, leader sur l’ensemble de ses segments

d’activités, Fixe, Mobile et Internet. Il s’est développé à

l’international et est aujourd’hui présent dans onze pays en

Afrique. Maroc Telecom est coté simultanément à Casablanca et à

Paris et ses actionnaires de référence sont la Société de

Participation dans les Télécommunications (SPT)* (53%) et le

Royaume du Maroc (22%).

* SPT est une société de droit marocain

contrôlée par Etisalat.

|

Contacts |

|

Relations

investisseursrelations.investisseurs@iam.ma |

Relations presserelations.presse@iam.ma |

Annexe 1 : Passage des indicateurs

financiers ajustés aux indicateurs financiers publiés

L’EBITDA ajusté, l’EBITA ajusté, le Résultat Net

ajusté part du Groupe et le CFFO ajusté, sont des mesures à

caractère non strictement comptable et doivent être considérés

comme des informations complémentaires. Ils illustrent mieux les

performances du Groupe en excluant les éléments exceptionnels.

|

|

9M - 2019 |

9M - 2020 |

|

(en millions MAD) |

Maroc |

International |

Groupe |

Maroc |

International |

Groupe |

|

EBITDA ajusté |

9 345 |

5 052 |

14 398 |

8 971 |

5 389 |

14 361 |

|

Résolution de litiges |

|

|

|

+420 |

|

+420 |

|

EBITDA publié |

9 345 |

5 052 |

14 398 |

9 391 |

5 389 |

14 780 |

|

EBITA ajusté |

6 377 |

2 612 |

8 989 |

6 056 |

2 658 |

8 714 |

|

Résolution de litiges |

|

|

|

+420 |

|

+420 |

|

EBITA publié |

6 377 |

2 612 |

8 989 |

6 476 |

2 658 |

9 134 |

|

Résultat Net ajusté – Part du Groupe |

|

|

4 647 |

|

|

4 526 |

|

Résolution de litiges |

|

|

|

|

|

+469 |

|

Contributions Covid 19 |

|

|

|

|

|

-1 038 |

|

Résultat Net publié – Part du Groupe |

|

|

4 647 |

|

|

3 958 |

|

CFFO ajusté |

6 424 |

2 742 |

9 166 |

7 054 |

4 167 |

11 221 |

|

Paiement des licences |

|

-1 833 |

-1 833 |

|

-118 |

-118 |

|

Amende ANRT |

|

|

|

-3 300 |

|

-3 300 |

|

CFFO publié |

6 424 |

908 |

7 333 |

3 754 |

4 049 |

7 803 |

Les neuf premiers de l’année 2020 ont été

marqués par le décaissement de 3 300 millions de dirhams lié

au paiement intégral de l’amende de l’ANRT au Maroc, le paiement de

la dernière tranche de la licence (extension à la 4G) au Togo et

les fréquences au Gabon pour un montant de 118 millions de

dirhams.

Les neuf premiers mois de l’année précédente

intégraient le paiement de 1 833 millions de dirhams au titre

des licences obtenues au Burkina Faso, au Mali, en Côte d’Ivoire et

au Togo.

Annexe 2 : Impact norme IFRS 16

À fin septembre 2020, les impacts de

l'application de la norme IFRS16 sur les principaux indicateurs de

Maroc Telecom se présentent comme suit :

|

|

9M- 2020 |

|

(en millions MAD) |

Maroc |

International |

Groupe |

|

EBITDA ajusté |

+201 |

+212 |

+413 |

|

EBITA ajusté |

+29 |

+30 |

+59 |

|

Résultat Net ajusté Part du Groupe |

|

|

-5 |

|

CFFO ajusté |

+201 |

+212 |

+413 |

|

Dette nette |

+862 |

+776 |

+1 638 |

- Maroc Telecom_CP-Résultats T3 2020.pdf

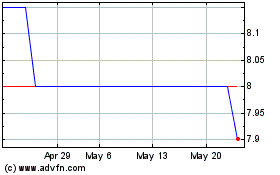

Maroc Telecom (EU:IAM)

Historical Stock Chart

From Nov 2024 to Dec 2024

Maroc Telecom (EU:IAM)

Historical Stock Chart

From Dec 2023 to Dec 2024