KLÉPIERRE: LOYERS NETS + 4,8% À PÉRIMÈTRE CONSTANT AU T1 2024,

CONFIRMANT LA DYNAMIQUE DE CROISSANCE DE 2023

COMMUNIQUÉ DE PRESSE

LOYERS NETS + 4,8% À PÉRIMÈTRE CONSTANT AU T1

2024, CONFIRMANT LA DYNAMIQUE DE CROISSANCE DE 2023

Paris, le 3 mai 2024

Klépierre, leader européen des centres

commerciaux, a enregistré une forte croissance au premier trimestre

2024(1) :

- Revenus locatifs nets en

augmentation de 4,8 % sur un an à périmètre constant(2), soit

200 points de base au-dessus de l’indexation ;

- Hausse de 4,4 % de

l’EBE ;

- Solide dynamique du chiffre

d’affaires des commerçants et de la fréquentation :

- chiffre d’affaires des

commerçants(3) en hausse de 4,3 % par rapport au T1 2023,

- hausse de 3 % de la

fréquentation,

- Poursuite de l’excellence

opérationnelle :

- réversion positive de 2,1 %

sur les renouvellements et les recommercialisations,

- taux d’occupation financière de

96,0 %, en hausse de 30 points de base sur un an,

- Structure bilancielle solide et

investissements créateurs de valeur :

- dette nette / EBE de

7,4x,

- émission en février d’un emprunt

obligataire de 600 M€ d’une maturité de 9,6 ans,

- aucun besoin de refinancement

significatif au cours des 18 prochains mois,

- acquisition relutive d’O’Parinor

avec un rendement annuel avec effet de levier élevé à deux

chiffres,

- 66 M€ de cessions conclues

depuis le début de l’année,

- Objectifs confirmés avec une

croissance d’EBE d’au moins 4 %, et un cash-flow net courant par

action compris entre 2,45 € et 2,50 € pour l’ensemble de l’exercice

2024 ;

- Distribution en numéraire de 1,80

€(4) par action : versement de l’acompte de 0,90 € par action

le 26 mars 2024 et distribution du solde de 0,90 € par action

le 11 juillet 2024.

CHIFFRE D’AFFAIRES

|

En millions d’euros, part totale |

T1 2023 |

T1 2023(5) |

T1 2024 |

Variation à périmètre constant(2) |

|

Revenus locatifs bruts |

287,1 |

286,7 |

296,4 |

|

|

|

Charges locatives refacturées(6)Revenus de gestion,

d’administration et autres produits (honoraires) |

68,316,1 |

68,316,1 |

66,717,2 |

|

|

|

Chiffre d’affaires |

371,5 |

371,1 |

380,2 |

|

|

|

|

|

|

|

|

|

|

Revenus locatifs nets |

228,5 |

241,3 |

253,4 |

+ 4,8 % |

|

CROISSANCE DES LOYERS SOUTENUE PAR L’EXCELLENCE

OPÉRATIONNELLE

Dans le sillage de 2023, l’activité a continué à

croître au premier trimestre, comme en témoigne la hausse de

4,3 % du chiffre d’affaires des commerçants, avec un pic de

7,0 % en mars, preuve de l’augmentation de la consommation en

Europe continentale. La fréquentation a augmenté de 3 % par

rapport à la même période de 2023.

Le chiffre d’affaires des commerçants des

centres commerciaux de Klépierre a dépassé les niveaux de 2023 dans

tous les pays, avec en tête l’Ibérie (+ 7,0 %) et l’ensemble

Pays-Bas/Allemagne/Europe centrale (+ 6,3 %) suivis de la

France (+ 4,5 %). Sur le plan sectoriel, les segments

santé et beauté (+ 12,2 %) et alimentation et

restauration (+ 5,8 %) ont surperformé, tandis que la

mode a enregistré un nouvel élan (+ 4,5 %).

Au cours de la période, la concentration des

enseignes sur les emplacements clés et les magasins les plus

rentables s’est traduite par une forte demande avec 370 baux signés

au premier trimestre (en hausse de 22 % par rapport au premier

trimestre 2023) et une réversion positive de 2,1 % sur les

renouvellements et les recommercialisations. Le taux d’occupation a

augmenté de 30 points de base sur un an pour s’établir à

96,0 % au 31 mars 2024.

Grâce à cette solide dynamique, les revenus

locatifs nets s’élèvent à 253,4 M€, en hausse de 4,8 % à

périmètre constant, soit une marge de 200 points de base

au-dessus de l’indexation, alimentée par la réversion et la hausse

des revenus complémentaires (loyers variables, revenus des

parkings, mall income). L’EBE enregistre pour sa part une hausse de

4,4 % par rapport à la même période de 2023.

Le chiffre d’affaires total de Klépierre des

trois premiers mois de 2024 s’établit à 380,2 M€.

|

Évolution du chiffre d’affaires des commerçants par zone

géographique : premier trimestre 2024

vs. premier trimestre

2023(7) |

|

Zone géographique |

Variation |

Poids (en % du chiffre d’affaires total) |

|

France |

+ 4,5 % |

41 % |

|

Italie |

+ 2,3 % |

24 % |

|

Scandinavie |

+ 3,2 % |

11 % |

|

Ibérie |

+ 7,0 % |

12 % |

|

Pays-Bas/Allemagne/Europe centrale |

+ 6,3 % |

12 % |

|

TOTAL |

+ 4,3 % |

100 % |

|

Évolution du chiffre d’affaires des commerçants par

segment : premier trimestre 2024 vs.

premier trimestre

2023(7) |

|

Segments |

Variation |

Poids (en % du chiffre d’affaires total) |

|

Mode |

+ 4,5 % |

35 % |

| Culture, sport

et loisirs |

+ 0,8 % |

19 % |

| Santé et

beauté |

+ 12,2 % |

16 % |

| Alimentation

et restauration |

+ 5,8 % |

12 % |

| Équipement de

la maison |

– 2,0 % |

10 % |

|

Autres |

+ 4,2 % |

8 % |

|

TOTAL |

+ 4,3 % |

100 % |

SOLIDE STRUCTURE DU CAPITAL PERMETTANT DE SAISIR

DES OPPORTUNITÉS ET DE GÉNÉRER DE LA

CROISSANCE

Forte d’un des bilans les plus solides du

secteur, Klépierre a continué de bénéficier d’un bon accès aux

marchés de financement. Le 16 février 2024, le Groupe a

émis un emprunt obligataire de 600 millions d’euros d’une

maturité de 9,6 ans, avec le coupon le plus bas des 18

derniers mois pour un émetteur du secteur immobilier en euros

(3,875 %, soit une marge de 130 points de base par

rapport au taux de référence). Avec cette opération, l’ensemble des

besoins de financement sont couverts pour les 18 prochains

mois. Depuis le 1er janvier, le Groupe a renouvelé des facilités de

crédit à cinq ans pour un montant total de 500 millions

d’euros.

Klépierre figure parmi les leaders du secteur en

matière de levier :

- dette nette / EBE de

7,4x ;

- maturité moyenne de la dette de

6,4 ans ; et

- ratio de

couverture de taux(8) de 98 % pour 2024 et 84 % pour

2025.

Grâce à sa structure bilancielle solide,

associée au produit des cessions d’actifs non stratégiques

(66 millions d’euros conclus depuis le début de l’année), le

Groupe est l’un des rares acteurs du secteur à pouvoir continuer à

investir dans l’extension de ses centres commerciaux dominants qui

cristallisent une forte tension locative, tout en menant des

acquisitions ciblées pour créer de la valeur.Ainsi, le rooftop de

Maremagnum (Barcelone, Espagne) sera finalisé au premier

semestre 2024, tandis que l’extension d’Odysseum (Montpellier,

France) est en cours. Le rendement de ces projets est estimé à

respectivement 13,5 % et 9 %. Enfin, le

27 février 2024, Klépierre a finalisé l’acquisition

d’O’Parinor, un centre commercial majeur de 100 000 m² en

région parisienne. Klépierre détiendra 25 % du centre et assurera

les activités de gestion immobilière et de gestion locative. Cet

investissement devrait générer un rendement annuel avec effet de

levier élevé à deux chiffres dès la première année.

DISTRIBUTION

La distribution proposée de 1,80 € pour

l’exercice 2023 est constituée de deux versements :

- un acompte en numéraire de

0,90 € par action, provenant des activités « SIIC »

de Klépierre versé le 26 mars 2024 ; et

- le solde de 0,90 € par action,

qui sera versé le 11 juillet 2024, correspondant à :

- un dividende SIIC

de 0,7983 € , et

- un remboursement de

prime d’émission de 0,1017 € qualifié de remboursement

d’apport(9).

PERSPECTIVES CONFIRMÉES

La bonne performance de ce premier trimestre

confirme la solide dynamique observée en 2023. En conséquence, le

Groupe confirme son objectif 2024 et anticipe une hausse d’au moins

4 % de son EBE(10) et un cash-flow net courant par action de

2,45 € - 2,50 € en 2024.

|

AGENDA |

|

|

9 juillet 202410 juillet

2024 |

Date

de détachement du solde du dividende Date d’enregistrement pour le

paiement du solde du dividende |

|

11 juillet 202431 juillet

2024 |

Paiement du solde du dividendeRésultats du premier semestre 2024

(avant bourse) |

|

CONTACTS RELATIONS

INVESTISSEURS |

CONTACTS PRESSE |

|

|

Paul Logerot, Group Head of IR and financial

communication +33 (0)7 50 66 05 63 —

paul.logerot@klepierre.comHugo Martins, IR Manager

+33 (0)7 72 11 63 24 — hugo.martins@klepierre.comTanguy

Phelippeau, IR Manager +33 (0)7 72 09 29 57 —

tanguy.phelippeau@klepierre.com |

Hélène Salmon, Group Head of Communication +33

(0)1 40 67 55 16 - helene.salmon@klepierre.com

Wandrille Clermontel, Taddeo +33 (0)6 33 05 48 50

— teamklepierre@taddeo.fr |

|

À PROPOS DE KLÉPIERRE

Klépierre, leader européen des centres

commerciaux, associe une expertise en termes de développement, de

gestion locative et d’asset management. Le portefeuille de la

Société est estimé à 19,3 milliards d’euros au

31 décembre 2023, et compte de grands centres commerciaux

dans plus de 10 pays en Europe continentale, qui accueillent

des centaines de millions de visiteurs par an. Klépierre détient

une participation majoritaire (56,1 %) dans Steen & Strøm,

première société foncière scandinave de centres commerciaux.

Klépierre est une Société d’investissement immobilier cotée (SIIC)

française, dont les actions sont admises aux négociations sur

Euronext Paris, et est membre des indices CAC Next 20 et EPRA Euro

Zone. Elle est aussi membre d’indices éthiques, comme l’Euronext

CAC 40 ESG, le CAC SBT 1.5, MSCI Europe ESG Leaders,

FTSE4Good, Euronext Vigeo Europe 120, et figure sur la

« Liste A » du CDP. Ces distinctions soulignent

l’engagement du Groupe dans une démarche proactive de développement

durable, ainsi que le leadership mondial du Groupe dans la lutte

contre le changement climatique. Pour en savoir plus, veuillez

consulter notre site Internet : www.klepierre.com

Le présent communiqué de presse est disponible

dans la section « Publications » de la page Finance du site

Klépierre :

https://www.klepierre.com/finance/publications

(1) Les chiffres publiés dans ce communiqué n'ont pas été

audités.

(2) La variation à périmètre constant exclut la

contribution des nouveaux espaces (acquisitions, nouveaux centres

et extensions), surfaces en cours de restructuration, et cessions

réalisées depuis janvier 2023.(3) Hors impact des cessions et

acquisitions d’actifs et hors Turquie.(4) Montant qui sera soumis à

l’approbation des actionnaires présents ou représentés à

l’Assemblée Générale Annuelle du 3 mai 2024.(5) Les ajustements

concernent principalement l’annualisation de l’impôt foncier et la

déduction des revenus générés par les actifs cédés.(6) Charges

refacturées aux locataires. Les charges locatives refacturées sont

incluses dans le chiffre d’affaires total (IFRS 15).

(7) Hors impact des cessions et acquisitions d’actifs et hors

Turquie.

(8) Ratio entre la dette à taux fixe (après couverture) et la

dette nette, exprimé en pourcentage.

(9) Au sens de l’article 112-1 du Code général

des impôts.(10) L’EBE signifie « excédent brut d’exploitation » et

représente un indicateur de la performance opérationnelle du

Groupe.

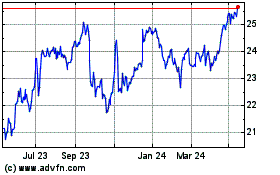

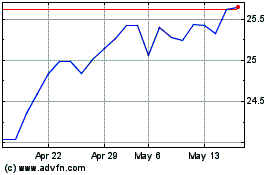

Klepierre (EU:LI)

Historical Stock Chart

From Nov 2024 to Dec 2024

Klepierre (EU:LI)

Historical Stock Chart

From Dec 2023 to Dec 2024