Chiffre d’affaires du troisième trimestre 2024 : 131,1 millions

d’euros

Chiffre d’affaires du troisième trimestre

2024 :

131,1 millions

d’euros

Chiffre d’affaires du T3 2024 en hausse de

+4% (et +8% à taux de change constants)

- Ventes d’énergies : +25% à 97,6 millions

d’euros. Forte progression grâce à la production des nouvelles

centrales et à l’augmentation du prix de vente unitaire moyen (prix

des premières productions et indexations tarifaires

contractuelles). La progression de la production aurait été plus

forte sans les écrêtements1 en cours au Brésil, qui sont

conformes aux prévisions

- Services : -30% à 33,5 millions d’euros (après

éliminations). Effet de base temporairement défavorable sur le

segment Développement, Construction et Fourniture d’équipements, en

partie compensé par une nouvelle forte progression du segment

Exploitation-Maintenance

Indicateurs opérationnels de capacité au

30 septembre 2024

- Capacité en exploitation et construction: +15% à

3,08 gigawatts (dont 2,48 gigawatts en exploitation

et

0,61 gigawatt en construction)

- Capacité exploitée pour les clients tiers : +55% à 6,7

gigawatts

Perspectives 2024

- Avant impact de l’écrêtement au Brésil du second semestre,

l’objectif d’EBITDA 2024 est d’environ 255 millions d’euros,

dont environ 230 millions d’euros provenant des Ventes

d’énergie

- Au cours du troisième trimestre 2024, l’écrêtement de la

production au Brésil a été en ligne avec les estimations initiales.

Depuis début octobre, un moindre écrêtement a été observé, puis le

16 octobre, une nouvelle ligne de transmission a été mise en

service, permettant de renforcer le réseau. Si le scénario

d’écrêtement établi en août se poursuit, si malgré les actions en

cours Voltalia n’est pas compensé financièrement dès 2024 et si le

taux de change EUR/BRL moyen du second semestre se situe à environ

6, l’EBITDA 2024 serait diminué d’environ 40 millions d’euros,

comme annoncé précédemment

- Des actions amiables et contentieuses sont menées auprès des

autorités afin d’obtenir des compensations financières et de

réduire les écrêtements. Voltalia est confiant quant à l’issue

favorable de ces actions à court et moyen terme au vu de premiers

résultats obtenus en octobre

- Confirmation de l’objectif 2024 de capacité en exploitation et

construction d’environ 3,3 gigawatts, dont environ

2,5 gigawatts en exploitation

Ambitions 2027 réaffirmées

- Capacité en exploitation et construction supérieure à 5

gigawatts, dont environ 4,2 gigawatts en exploitation

- Capacité exploitée pour les clients tiers supérieure à 8

gigawatts

- EBITDA normatif2 d’environ 475 millions

d’euros, dont environ 430 millions d’euros venant des Ventes

d’énergie

- Plus de 4 millions de tonnes de

CO2 évitées

- 100% des capacités détenues en construction présentant un plan

d'engagement des parties prenantes

- 50% des capacités solaires détenues en exploitation situées sur

des sols co-utilisés ou revalorisés

- Réduction de 35% de l'intensité carbone des centrales solaires

détenues en 2030 par rapport à 2022

Voltalia (Euronext Paris, code ISIN :

FR0011995588), acteur international des énergies renouvelables,

publie son chiffre d’affaires du troisième trimestre 2024.

Sébastien Clerc, Directeur général de Voltalia,

commente :

« Ce trimestre est le quatrième consécutif

avec une croissance à deux chiffres des Ventes d’énergie, reflétant

la robustesse et la dynamique de cette activité malgré une

situation temporairement négative du réseau électrique brésilien.

Nous poursuivons efficacement nos échanges avec l’opérateur du

réseau et les autorités brésiliennes dans le but d’accélérer le

versement de compensations financières et de faire revenir les

volumes d’écrêtements à la normale. En outre, après un

repli temporaire des Services aux clients tiers ce trimestre, les

contrats de construction annoncés depuis le début de l’année et la

croissance ininterrompue du segment Exploitation-Maintenance au

cours des 24 derniers mois vont porter notre chiffre d’affaires au

cours des prochains trimestres. »

Chiffre d’affaires du troisième trimestre

(T3) 2024 et des neuf premiers mois (9M)

de 2024

|

En millions d’euros3 |

T3 2024 |

T3 2023 |

Var. à taux courants |

Var. à taux constants |

9M 2024 |

9M 2023 |

Var. à taux courants |

Var. à taux constants |

|

Ventes d’énergie |

97,6 |

77,9 |

+25% |

+32% |

266,5 |

212,1 |

+26% |

+28% |

|

Services avant éliminations |

96,7 |

136,0 |

-29% |

-28% |

307,1 |

406,8 |

-25% |

-24% |

|

Éliminations |

-63,1 |

-87,9 |

-28% |

-27% |

-193,4 |

-298,2 |

-35% |

-35% |

|

Services après éliminations |

33,5 |

48,1 |

-30% |

-30% |

113,7 |

108,6 |

+5% |

+5% |

|

Chiffre d’affaires |

131,1 |

126,0 |

+4% |

+8% |

380,1 |

320,7 |

+19% |

+20% |

REVUE DES ACTIVITÉS

Le chiffre d’affaires des neufs premiers

mois de 2024 atteint 380,1 millions d’euros, en hausse de

+19% et de +20% à taux de change constants. Il bénéficie de l’effet

conjugué de la croissance de +26% des Ventes d’énergie,

représentant 70% du chiffre d’affaires, et de la progression de +5%

des Services pour clients tiers, représentant 30% du chiffre

d’affaires. Géographiquement, le chiffre d’affaires se répartit à

58% en Europe, 36% en Amérique latine et 6% en Afrique.

Le chiffre d’affaires du troisième

trimestre de 2024 s’établit à

131,1 millions d’euros, en hausse de +4%, et

de +8% à taux de change constants, avec une hausse de +25% des

Ventes d’énergie et une baisse de -30% des Services aux clients

tiers.

VENTES D’ENERGIE : POURSUITE D’UNE

CROISSANCE A DEUX CHIFFRES

|

|

T3 2024 |

T3 2023 |

Var. |

Moyenne

long terme T3 |

9M 2024 |

9M 2023 |

Var. |

|

|

|

Production (en GWh) |

1 206 |

1

166 |

+3% |

|

3 291 |

2

997 |

+10% |

|

Ecrêtements de la production (GWh) |

510 |

160 |

|

|

|

|

|

|

Puissance en exploitation (en MW) |

|

|

|

|

2 475 |

2 046 |

+21% |

|

Puissance en exploitation et construction (en MW) |

|

|

|

|

3 084 |

2

688 |

+15% |

|

Facteur de charge éolien au Brésil |

34% |

45% |

-11pts |

58% |

30% |

55% |

-25pts |

|

Facteur de charge éolien au Brésil hors écrêtements |

58% |

45% |

+13pts |

58% |

|

|

|

|

Facteur de charge solaire au Brésil |

20% |

24% |

-4pts |

29% |

22% |

33% |

-11pts |

|

Facteur de charge solaire au Brésil hors écrêtements |

32% |

24% |

+8pts |

29% |

|

|

|

|

Facteur de charge éolien en France |

17% |

15% |

+2pts |

15% |

22% |

25% |

-3pts |

|

Facteur de charge solaire en France |

19% |

22% |

-3pts |

22% |

16% |

17% |

-1pt |

|

Facteur de charge solaire en Jordanie et en Egypte |

30% |

28% |

+2pts |

26% |

27% |

22% |

+5pts |

|

Facteur de charge solaire au Royaume-Uni |

20% |

20% |

stable |

21% |

17% |

16% |

+1pt |

Le chiffre d’affaires des neuf premiers mois de

2024 issu des Ventes d’énergie atteint 266,5 millions

d’euros, en hausse de +26% à taux de change courants et de +28% à

taux de change constants, par rapport à la même période en 2023. Le

taux moyen EUR/BRL est de 5,69 contre 5,42 pour la même

période en 2023.

La production des neuf premiers mois de

2024 atteint 3,3 TWh, en hausse malgré l’effet de

l’écrêtement au Brésil : +10% par rapport à la même période en

2023, reflétant la rapide diversification géographique menée depuis

2019. La production bénéficie de la mise en service des nouvelles

centrales, principalement en France, au Portugal, en Albanie et au

Brésil, se traduisant par une progression de +21% de la puissance

en exploitation entre fin septembre 2023 et fin septembre 2024.

Le chiffre d’affaires du troisième

trimestre 2024 issu des Ventes d’énergie atteint

97,6 millions d’euros, en hausse de +25% à taux de

change courants et de +32% à taux de change constants, par rapport

au troisième trimestre 2023. C’est le quatrième trimestre

consécutif de croissance à deux chiffres. Outre l’effet volume, le

chiffre d’affaires est porté par l’effet prix. Au troisième

trimestre comme depuis le début de l’année, le prix de vente

unitaire moyen de l’électricité bénéficie du prix élevé de

premières productions4, principalement en Albanie, et de

l’indexation des prix de l’électricité prévue annuellement dans la

très grande majorité des contrats de vente à long terme.

La production du troisième

trimestre est en hausse de +3% pour s’établir à

1 206 GWh malgré un écrêtement très fort, mais

temporaire, au Brésil et les cessions de centrales en France

et au Brésil de fin 2023 qui affectent la base

comparable5 :

- Au Brésil, la production est en baisse de -13% à cause des

forts écrêtements annoncés en août6. L’écrêtement réduit

la production trimestrielle de 510 GWh, soit 39% de la production

brésilienne, approximativement le niveau anticipé en août. Les

ressources éoliennes et solaires sont en très nette progression par

rapport au troisième trimestre 2023, une année inférieure à la

moyenne long terme, contrairement au troisième trimestre 2024.

Enfin, les nouvelles centrales (Canudos et SSM3-6) apportent leur

pleine contribution et font plus que compenser la production des

centrales cédées en 2023.

- En France, la production est en baisse de -5%. Les mises en

services de centrales solaires (Logelbach et Montclar) et éolienne

(Rives charentaises) n’ont compensé qu’en partie la cession des

centrales de fin 2023. Les ressources éoliennes sont en progression

et les ressources solaires sont moindres par rapport au troisième

trimestre 2023.

- Dans le reste du monde, la production double (+96%),

principalement grâce aux contributions des grandes centrales de

Karavasta (Albanie) et de Garrido (Portugal) mises en service en

2023.

- La production d’Helexia poursuit aussi sa très rapide

croissance (+86%) en Europe (France, Hongrie, Roumanie et Espagne)

et au Brésil. Les capacités brésiliennes d’Helexia n’ont jamais été

écrêtées.

SERVICES : BAISSE TEMPORAIRE SUR LE

TRIMESTRE MAIS NOUVELLE FORTE HAUSSE DE

L’EXPLOITATION-MAINTENANCE

Le chiffre d’affaires des neufs premiers

mois de 2024 issu des Services pour clients tiers atteint

113,7 millions d’euros, en hausse de +5% à taux de change

courants et constants. Le segment Développement, Construction et

Fourniture d’équipements progresse de +2% pour atteindre 94,1

millions d'euros, et le segment Exploitation-Maintenance de +18%

pour atteindre 19,5 millions d'euros. Les Services pour compte

propre (éliminés en consolidation) atteignent 193,4 millions

d’euros, en baisse de -35% par rapport aux neuf premiers mois

de 2023, qui avaient enregistré un niveau d’activité record, porté

par les nombreuses constructions de nos propres centrales.

Le chiffre d’affaires du troisième

trimestre 2024 issu des Services aux clients tiers (après

éliminations) atteint 33,5 millions d’euros, en baisse de -30% à

taux de change courants et constants, notamment car l’avancement

des projets en construction ne compense pas le pic d’activité connu

en août 2023. Ce décalage trimestriel n’affecte pas la croissance

du segment Développement, Construction et Fourniture d’équipements

sur l’ensemble de l’année, car des jalons de construction devraient

être atteints au cours du dernier trimestre. Les Services pour

compte propre (éliminés en consolidation) diminuent de -28% pour

atteindre 63,1 millions d’euros.

- Le segment Développement, Construction et Fourniture

d’équipements pour clients tiers est en baisse de

-39% pour atteindre 26,1 millions d'euros, intégrant un effet de

base défavorable, ce segment ayant notamment bénéficié au troisième

trimestre 2023 de l’atteinte d’importants jalons notamment sur la

construction d’un projet irlandais pour Power Capital ;

- Le segment Exploitation-Maintenance pour clients tiers est en

hausse de +42% pour atteindre 7,4 millions d'euros

bénéficiant de nouveaux contrats principalement en France, au

Portugal, en Italie et en Grèce et au Brésil. Cette nouvelle

progression permet à Voltalia d’afficher ces derniers huit

trimestres une croissance ininterrompue du segment

Exploitation-Maintenance pour clients tiers, confirmant la

dynamique de l’activité sur le temps long. La capacité exploitée

pour le compte de clients tiers s’élève à 6,7 GW, en forte

hausse de +55% par rapport à fin septembre 2023.

DÉVELOPPEMENTS RÉCENTS

En France, mise en service d’un

démonstrateur agrivoltaïque innovant7

Voltalia vise à accroître son impact

environnemental et sociétal en augmentant à 50% d'ici 2027 la part

de ses centrales solaires sur des sols co-utilisés ou revalorisés.

Le développement de l'agrivoltaïsme, combinant production agricole

et énergétique, contribue à cet objectif, et la mise en service du

démonstrateur de Poisy, un projet pilote de 250 kW y

contribue. Il vise à explorer l'intégration de panneaux solaires

avec l'élevage bovin. Ce projet, réalisé en collaboration avec des

instituts scientifiques, mesure l'impact des installations sur le

bien- être animal et la production agricole.

En Roumanie, mise en service de

nouvelles toitures solaires par Helexia8

Des toitures solaires ont été installées sur

16 magasins Auchan Retail et 12 magasins Leroy Merlin,

avec une capacité de 12,8 MW répartie sur 63 000 m².

Ces installations produiront plus de 14 GWh par an, couvrant

20 à 30% de la consommation énergétique des magasins et permettant

d'économiser plus de 8 000 tonnes de CO2

annuellement.

En France, acquisition de toitures

solaires sur bâtiments agricoles9

Helexia a acquis 202 toitures solaires,

d’une capacité totale de 28 MW, situées sur des bâtiments

agricoles. Elles sont toutes en phase d’exploitation et bénéficient

de contrats de vente d’électricité de 20 ans. Ensemble,

Voltalia et ses filiales Helexia et Terravene (dédiée au portage du

foncier agricole) déploient une offre commune aux agriculteurs :

1,2,3 Soleil. Cette offre apporte des réponses

concrètes aux enjeux de pérennisation et de développement des

exploitations et aux défis du renouvellement des générations, tout

en permettant la production d'une électricité

renouvelable.

CONFIRMATION DES PERSPECTIVES 2024 SUR LA

BASE DES OBSERVATIONS FAITES ENTRE AOUT ET AUJOURD’HUI

Avant impact de l’écrêtement au Brésil,

l’objectif d’EBITDA pour 2024 est d’environ 255 millions

d’euros, dont environ 230 millions d’euros issus des Ventes

d’énergie.

Comme communiqué en août10, ce

montant pourrait être diminué d’environ 40 millions d’euros

si : le scénario d’écrêtement communiqué par l’opérateur du

réseau se confirme ; les comptes 2024 n’enregistrent pas de

compensations financières par ailleurs réclamées à l’opérateur du

réseau ; et le taux de change EUR/BRL se situe à

environ 6 en moyenne au second semestre.

Au cours du troisième trimestre 2024,

l’écrêtement de la production au Brésil par l’opérateur du réseau a

atteint 510 GWh, en ligne avec le scénario établi en août.

En octobre, l’opérateur du réseau brésilien a

mis en œuvre certaines dispositions susceptibles d’avoir un effet

positif pour Voltalia, notamment :

- Nouvelle répartition de l’écrêtement entre les sous-stations

dans le nord-est du pays, se traduisant par des baisses

d’écrêtement observées sur certaines centrales de Voltalia durant

les trois premières semaines d’octobre ;

- Mise en service le 16 octobre d’une nouvelle ligne de

transmission capable de transporter jusqu’à 800 MW. Localisée

dans le nord-est du pays, elle permet désormais de fluidifier le

transport d'électricité de cette région vers la région de forte

demande (sud-est).

Les niveaux d’écrêtement et de taux de change

constatés depuis le mois d’août et les diverses évolutions

constatées en octobre permettent de confirmer le montant de

l’impact potentiel d’environ 40 millions d’euros sur l’EBITDA

2024.

Les discussions avec l’opérateur du réseau

brésilien et les autorités locales se poursuivent, à la fois en

direct et au sein d’un collectif de producteurs d’électricité, afin

d’obtenir des compensations financières et de réduire la durée des

écrêtements. Des actions contentieuses sont menées en parallèle, là

aussi au sein de collectifs de producteurs d’électricité. Voltalia

est confiant dans l’issue favorable de ces démarches à court et

moyen terme.

Enfin, Voltalia confirme son objectif 2024

visant une capacité en exploitation et construction d’environ

3,3 GW, dont environ 2,5 GW en exploitation.

OBJECTIFS OPERATIONNELS ET FINANCIERS 2027

CONFIRMES

Voltalia confirme ses objectifs opérationnels et

financiers pour 2027 :

- Capacité en exploitation et construction supérieure à

5 GW, avec environ 4,2 GW en exploitation.

- Capacité exploitée pour compte de clients tiers supérieure à

8 GW.

- EBITDA normatif11 d’environ 475 millions

d’euros, dont environ 430 millions d’euros provenant des

Ventes d’énergie.

OBJECTIFS DE MISSION 2027 ET 2030

CONFIRMES

En tant qu’Entreprise à Mission, Voltalia

confirme ses objectifs de mission :

- En 2027 : CO2 évité de plus de 4 millions

de tonnes.

- En 2027 : 100% des capacités détenues en cours de

construction présentant un plan d'engagement des parties prenantes

(SEP) aligné sur les normes de la SFI (groupe Banque

mondiale).

- En 2027 : 50% des MW solaires détenus en exploitation

situés sur des sols co-utilisés ou revalorisés,

c’est-à-dire des terrains combinant solaire et une autre activité

humaine (telle que les bâtiments, les parkings, l’agriculture et le

pâturage) ou situés sur des sols à faible potentiel de

biodiversité, agricole ou économique (tels que déserts, friches

industrielles et carrières désaffectées).

- En 2030 : -35% d’intensité carbone en kgCO2/MW

(Scope 3) des centrales solaires détenues par rapport à 2022,

notamment en priorisant l'acquisition de panneaux solaires bas

carbone.

Prochain rendez-vous : Chiffre d’affaires

du 4ème trimestre 2024, le 29 janvier 2025

(après bourse)

DECLARATIONS

PROSPECTIVES

Ce communiqué contient

des déclarations prospectives. Ces déclarations ne constituent pas

des faits historiques. Ces déclarations comprennent des projections

et des estimations ainsi que les hypothèses sur lesquelles

celles-ci reposent, des déclarations portant sur des projets, des

objectifs, des intentions et des attentes concernant des résultats

financiers, des événements, des opérations, des services futurs, le

développement de produits et leur potentiel ou les performances

futures. Ces déclarations prospectives peuvent souvent être

identifiées par les mots « s'attendre à » « anticiper », « croire

», « avoir l'intention de », « estimer » ou « planifier »,

ainsi que par d'autres termes similaires. Bien que la direction de

Voltalia estime que ces déclarations prospectives sont

raisonnables, les investisseurs sont alertés sur le fait que ces

déclarations prospectives sont soumises à de nombreux risques et

incertitudes, difficilement prévisibles et généralement en dehors

du contrôle de Voltalia qui peuvent impliquer que les résultats et

événements effectifs réalisés diffèrent significativement de ceux

qui sont exprimés, induits ou prévus dans les informations et

déclarations prospectives. Ces risques et incertitudes comprennent

notamment les incertitudes inhérentes à l’évolution du prix de

vente de l’électricité produite par Voltalia, à l’évolution du

contexte réglementaire dans lequel Voltalia évolue ainsi qu’à la

compétitivité des énergies renouvelables et d'autres facteurs qui

peuvent affecter la capacité de production ou la rentabilité des

sites de production de Voltalia ainsi que ceux qui sont développés

ou identifiés dans les documents publics déposés par Voltalia

auprès de l'Autorité des marchés financiers y compris ceux énumérés

à la section 2.2 « Facteurs de risque » du Document

d’Enregistrement Universel 2023 de Voltalia déposé auprès de

l'Autorité des marchés financiers le 12 avril 2024. Voltalia ne

prend aucun engagement de mettre à jour les informations et

déclarations prospectives sous réserve de la réglementation.

Capacité en exploitation au 30 septembre

2024

|

En MW |

Eolien |

Solaire |

Biomasse |

Hydro |

Hybride |

T3 2024 |

T3 2023 |

|

Albanie |

|

140 |

|

|

|

140 |

0 |

|

Belgique |

|

21 |

|

|

|

21 |

17 |

|

Brésil |

773 |

719 |

|

|

12 |

1 504 |

1 379 |

|

Egypte |

|

32 |

|

|

|

32 |

32 |

|

Espagne |

|

27 |

|

|

|

27 |

21 |

|

France |

93 |

248 |

|

5 |

|

346 |

286 |

| Guyane

française |

|

13 |

7 |

5 |

24 |

49 |

44 |

|

Grèce |

|

17 |

|

|

|

17 |

17 |

|

Hongrie |

|

22 |

|

|

|

22 |

12 |

|

Italie |

|

18 |

|

|

|

18 |

16 |

|

Jordanie |

|

57 |

|

|

|

57 |

57 |

|

Pays-Bas |

|

60 |

|

|

|

60 |

0 |

|

Portugal |

|

80 |

|

|

|

80 |

74 |

|

Roumanie |

|

13 |

|

|

|

13 |

2 |

|

Royaume-Uni |

|

57 |

|

|

32 |

89 |

89 |

|

Total |

866 |

1 524 |

7 |

10 |

68 |

2 475 |

2 046 |

Capacité en construction au 30 septembre

2024

|

Nom du projet |

Capacité |

Technologie |

Pays |

|

Bolobedu |

148 |

Solaire |

Afrique du Sud |

|

Cafesoca |

8 |

Hydro |

Brésil |

|

Clifton |

45 |

Solaire |

Royaume-Uni |

|

East gate |

34 |

Solaire |

Royaume-Uni |

|

Helexia |

2 |

Solaire |

Belgique |

|

Helexia |

97 |

Solaire |

Brésil |

|

Helexia |

30 |

Solaire |

France |

|

Helexia |

3 |

Solaire |

Hongrie |

|

Helexia |

1 |

Solaire |

Italie |

|

Helexia |

3 |

Solaire |

Pologne |

|

Helexia |

3 |

Solaire |

Portugal |

|

Helexia |

1 |

Solaire |

Espagne |

|

Higher Stockbridge |

45 |

Solaire |

Royaume-Uni |

|

Lercara Friddi |

3 |

Solaire |

Italie |

|

Paddock |

50 |

Solaire |

Royaume-Uni |

|

Sarimay Solar |

126 |

Solaire |

Ouzbékistan |

|

Sinnamary |

10 |

Biomasse |

Guyane

Française |

|

Sinnamary |

1 |

Stockage |

Guyane

Française |

|

Total (en MW) |

609 |

|

|

Production d’électricité au

30 septembre 2024

|

En GWh |

Eolien |

Solaire |

Biomasse |

Hydro |

Hybride |

30 septembre 2024 |

30 septembre 2023 |

|

Albanie |

|

218 |

|

|

|

218 |

0 |

|

Brésil |

1

501 |

655 |

|

|

38 |

2 194 |

2

326 |

|

Egypte |

|

59 |

|

|

|

59 |

59 |

|

France |

128 |

72 |

|

6 |

|

205 |

201 |

|

Grèce |

|

24 |

|

|

|

24 |

20 |

| Guyane

française |

|

12 |

25 |

|

|

37 |

38 |

| Helexia

Brésil |

|

86 |

|

|

|

86 |

13 |

| Helexia

Europe |

|

245 |

|

|

|

245 |

161 |

|

Jordanie |

|

105 |

|

|

|

105 |

101 |

|

Portugal |

|

68 |

|

|

|

68 |

25 |

|

Royaume-Uni |

|

50 |

|

|

|

50 |

53 |

|

Total |

1 629 |

1 593 |

25 |

6 |

38 |

3 291 |

2 997 |

Production d’électricité trimestrielle

(T3) 2024

|

En GWh |

Eolien |

Solaire |

Biomasse |

Hydro |

Hybride |

T3 2024 |

T3 2023 |

|

Albanie |

|

82 |

|

|

|

82 |

0 |

|

Brésil |

583 |

199 |

|

|

14 |

796 |

911 |

|

Egypte |

|

20 |

|

|

|

20 |

21 |

|

France |

33 |

30 |

|

3 |

|

65 |

67 |

|

Grèce |

|

9 |

|

|

|

9 |

8 |

| Guyane

française |

|

6 |

7 |

|

|

12 |

15 |

|

Helexia Brésil |

|

41 |

|

|

|

41 |

8 |

|

Helexia Europe |

|

98 |

|

|

|

98 |

67 |

|

Jordanie |

|

40 |

|

|

|

40 |

37 |

|

Portugal |

|

23 |

|

|

|

23 |

13 |

|

Royaume-Uni |

|

20 |

|

|

|

20 |

20 |

|

Total |

616 |

567 |

7 |

3 |

14 |

1 206 |

1 166 |

|

A propos de Voltalia

(www.voltalia.com) |

Voltalia est un acteur international des énergies renouvelables. Le

Groupe produit et vend de l’électricité issue de ses installations

éoliennes, solaires, hydrauliques, biomasse et de stockage. Il

dispose d’une puissance en exploitation et en construction de 3,1

GW et d’un portefeuille de projets en développement d’une capacité

totale de 17,2 GW.

Voltalia est également prestataire de services et accompagne ses

clients en renouvelable pendant toutes les étapes des projets, de

la conception à l’exploitation-maintenance.

Pionnier sur le marché des entreprises, Voltalia propose enfin une

offre globale à celles-ci allant de la fourniture d’électricité

verte aux services d’efficacité énergétique, en passant par la

production locale de sa propre électricité.

Fort de plus de 2 000 collaborateurs dans 20 pays sur 3 continents,

Voltalia possède une capacité d’action mondiale pour ses

clients.

Voltalia est coté au marché réglementé d’Euronext à Paris

(FR0011995588 – VLTSA) et fait partie des indices Enternext Tech 40

et CAC Mid&Small. L’entreprise est également incluse, entre

autres, dans le MSCI ESG ratings et le Sustainalytics ratings. |

Voltalia

Email: invest@voltalia.com

T. +33 (0)1 81 70 37 00 |

Relations Presse Seitosei.Actifin - Jennifer Jullia

jennifer.jullia@seitosei-actifin.com

T. +33 (0)1 56 88 11 19 |

1 Communiqué du 19 août 2024. Un

écrêtement consiste, pour un opérateur d’un réseau de transmission,

à limiter le transport, pendant une période donnée, de tout ou

partie du potentiel de production électrique d’une centrale, afin

notamment de maintenir la stabilité du réseau de transmission.

2 « EBITDA normatif » 2027 calculé avec un taux de

change EUR/BRL moyen annuel de 5,5 et une production éolienne,

solaire et hydraulique correspondant à la moyenne de long

terme.

3 Parmi les changements de présentation mentionnés dans

le Document d’Enregistrement Universel 2023 (Note 2.1), un produit

de l’exercice 2023 de 4,3 millions d’euros qui avait été inclus

dans le montant du Chiffre d’affaires consolidé a été reclassé au

sein des « Autres produits et charges opérationnels courants » dans

le compte de résultat de la période comparable (dommages et

intérêts perçus).

4 Ventes d’électricité des centrales avant le début du

contrat long-terme de vente d’électricité. En accélérant certains

chantiers, Voltalia peut ainsi bénéficier de prix de ventes élevés

dans les contrats initiaux.

5 Annoncées en décembre 2023 et recensées dans le

communiqué du 2 janvier 2024.

6 Communiqué du 19 août 2024.

7 Communiqué du 19 septembre.

8 Communiqué du 3 octobre.

9 Communiqué du 15 octobre.

10 Communiqué du 19 août.

11 « EBITDA normatif » estimé au 31 décembre 2027

calculé avec un taux de change EUR/BRL moyen annuel de 5,5 et une

production éolienne, solaire et hydraulique correspondant à la

moyenne sur le long terme.

- Chiffre d’affaires du troisième trimestre 2024 : 131,1 millions

d’euros

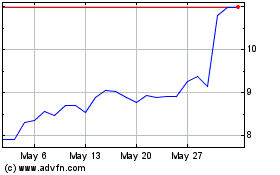

Voltalia (EU:VLTSA)

Historical Stock Chart

From Oct 2024 to Nov 2024

Voltalia (EU:VLTSA)

Historical Stock Chart

From Nov 2023 to Nov 2024