Robex publie ses résultats pour le troisième trimestre 2024

Faits marquants :

FINANCEMENT — UN BILAN SOLIDE (POUR LES NEUF

PREMIERS MOIS DE L’ANNÉE 2024)

-

La dette nette (trésorerie) s’élevait à (32,3) millions $ au

30 septembre 2024.

-

Le bénéfice d’exploitation s’élève à 33,3 millions $, soit une

augmentation de 26,6 % par rapport aux 26,3 millions $

pour la même période en 2023, attribuable à l’amélioration du prix

de l’or et à l’optimisation des coûts.

-

Le flux de trésorerie d’exploitation est resté positif à

25,5 millions $, soit une baisse de 26 % par rapport aux

34,4 millions $ en 2023.

KINIERO – EN BONNE VOIE POUR LE 4E TRIMESTRE

2025

-

Point sur le projet : l’ingénierie du projet est achevée à

38,5 %. Les plans de faisabilité de l’installation de stockage

des résidus ont été finalisés et les travaux de déboisement,

d’essouchement et d’épandage de terre végétale ont débuté. Le

bétonnage de la zone de concassage primaire a débuté, les

soubassements du CIL ont été coulés et 48 des 50 ensembles

d’équipements mécaniques ont fait l’objet d’un appel d’offres, 15

ont été évalués sur le plan technique et sont prêts à faire l’objet

d’une commande. La fabrication du broyeur à boulets progresse comme

prévu et la livraison est attendue pour mars 2025. Le projet

reste en bonne voie pour une première once d’or au quatrième

trimestre 2025. La décision officielle de procéder à la

construction du programme révisé de développement du site devrait

être prise dans les prochains mois.

-

Étude de faisabilité : des ressources actualisées seront

publiées au quatrième trimestre et l’étude de faisabilité complète

sera publiée en même temps que la cotation à l’ASX, au début de la

nouvelle année.

-

Forage intercalaire : le programme de forage intercalaire à

Mansounia est terminé et est en cours d’intégration aux ressources

actualisées.

NAMPALA — COÛTS EN BAISSE

-

Sécurité des opérations : depuis 2020, Nampala a accumulé

1 million d’heures de travail et sans accident avec arrêt

(« LTI », de l’anglais « Loss Time

Injury »).

La production d’or pour les neuf premiers mois de 2024 a atteint

35 752 onces, soit une baisse de 5 % par rapport à

la même période en 2023. Le coût de maintien tout compris

(« AISC », de l’anglais « All-In

Sustaining Cost ») par once d’or vendue1 a été de

1 221 $, en baisse de 4 % par rapport à la même

période en 2023, la baisse du ratio de découverture de 1,8x (contre

2,9x en 2023) compensant la perte de récupération de

2,2 %.

QUÉBEC, 04 déc. 2024 (GLOBE NEWSWIRE) -- Robex

Resources Inc. (« Robex » ou la

« Société ») (TSXV : RBX) publie,

ce jour, ses résultats d’exploitation et résultats financiers pour

le troisième trimestre clos le 30 septembre 2024

(« T3 2024 »).

Matthew Wilcox, directeur général, a

déclaré : « Kiniero progresse rapidement, les

principaux membres de l’équipe de construction étant désormais

mobilisés. Les principaux chantiers se déroulent en parallèle afin

d’atteindre notre objectif de première once au T4 2025. Nous

publierons fréquemment des mises à jour sur le marché au fur et à

mesure de l’avancement des travaux. Nous maintenons nos résultats

en matière de sécurité avec 678 jours de LTI pour le Groupe,

malgré une montée en puissance importante sur le site en Guinée. À

Nampala, la production et les coûts sont conformes à notre budget

et à nos prévisions pour 2024. »

DEVISE

Sauf indication contraire, toutes les références

à « $ » dans ce communiqué se réfèrent au dollar

canadien. Les références au « US$ » dans ce communiqué se

réfèrent au dollar américain.

RÉSUMÉ FINANCIER ET D’EXPLOITATION

|

|

Unit

|

Nine-month Ending

September 30th |

|

|

|

SAFETY |

2024 |

|

2023 |

|

Variation |

|

|

Number of hours of work without lost time injury |

Days |

678 |

|

249 |

|

NA |

|

|

|

|

|

|

|

|

MINING |

|

|

|

|

|

Ore mined |

kt |

1,708 |

|

1,605 |

|

6.4 |

% |

|

Waste mined |

kt |

3,021 |

|

4,684 |

|

-35.5 |

% |

|

Operational stripping ratio |

x |

1.8 |

|

2.9 |

|

-39.4 |

% |

|

|

|

|

|

|

|

PROCESSING |

|

|

|

|

|

Ore processed |

kt |

1,569 |

|

1,682 |

|

-6.7 |

% |

|

Head grade |

g/t |

0.81 |

|

0.77 |

|

4.7 |

% |

|

Recovery |

% |

88.0 |

|

90.2 |

|

-2.2 |

pts |

|

Gold produced |

oz |

35,752 |

|

37,520 |

|

-4.7 |

% |

|

Gold sold |

oz |

37,857 |

|

37,830 |

|

0.1 |

% |

|

|

|

|

|

|

|

UNIT COST OF PRODUCTION |

|

|

|

|

|

Total cash cost per ounce of gold sold(1) |

$/t |

870 |

|

880 |

|

-1.2 |

% |

|

All-in sustaining cost (AISC) per ounce of gold

sold(1) |

$/oz |

1,221 |

|

1,273 |

|

-4.1 |

% |

|

|

|

|

|

|

|

INCOME |

|

|

|

|

|

Gold sales |

$000s |

116,559 |

|

98,519 |

|

18.3 |

% |

|

Operating income |

$000s |

33,322 |

|

26,329 |

|

26.6 |

% |

|

Net income (loss) |

$000s |

(9,805 |

) |

18,672 |

|

-152.5 |

% |

|

|

|

|

|

|

|

CASH FLOWS |

|

|

|

|

|

Cash flows from operating activities |

$000s |

25,467 |

|

34,427 |

|

-26.0 |

% |

|

Cash flows from investing activities |

$000s |

(64,758 |

) |

(56,069 |

) |

15.5 |

% |

|

Cash flows from financing activities |

$000s |

97,738 |

|

37,913 |

|

157.8 |

% |

|

Cash increase |

$000s |

58,235 |

|

14,531 |

|

300.8 |

% |

|

|

|

|

|

|

|

FINANCIAL POSITION |

|

As at 30th

Sept. 2024 |

|

As at 31st

Dec. 2023 |

|

|

|

Cash, End of Period ("EoP") |

$000s |

70,457 |

|

12,222 |

|

476.5 |

% |

|

Net debt(1) EoP |

$000s |

-32,261 |

|

46,629 |

|

-169.2 |

% |

RÉSULTATS TRIMESTRIELS

Au troisième trimestre 2024, la production d’or

a atteint 10 031 onces, soit une baisse de 25 % par

rapport aux 13 375 onces produites au troisième trimestre

2023. Cette baisse est principalement due à des arrêts de

maintenance prolongés pour des équipements critiques. Les ventes

d’or ont généré des revenus de 38,1 millions $, marquant une

augmentation de 5,2 % par rapport à la même période en 2023,

grâce à un prix moyen réalisé de l’or plus élevé, soit

3 271 $ l’once, contre 2 568 $ en 2023.

Cependant, le nombre d’onces vendues a diminué de 14 090 à

11 635, reflétant la baisse de la production. Les

472,58 onces de la dernière expédition de septembre, vendues

début octobre, auraient pu contribuer à réduire cet écart.

Le bénéfice d’exploitation minière du troisième

trimestre s’est élevé à 15,5 millions $, soit une baisse de

15,7 % par rapport à 2023. Cette baisse s’explique par

l’augmentation des charges d’amortissement suite à la révision de

la durée de vie estimée de la mine de Nampala, désormais projetée

jusqu’en juin 2026. Malgré cela, le bénéfice d’exploitation

est resté stable à 10,1 millions $, grâce à une réduction de

30,3 % des frais administratifs.

Le bénéfice net du troisième trimestre a atteint

22,5 millions $, contre 6,8 millions $ pour la même

période en 2023. Cet écart est principalement dû à une variation

positive de 12,6 millions $ de la juste valeur des bons

de souscription, qui réduit les passifs financiers. De plus, la

société a enregistré un gain de 9,6 millions $ provenant de la

reprise d’une provision fiscale à la suite de la finalisation d’un

accord avec le gouvernement du Mali. Toutefois, ces gains ont été

partiellement compensés par la radiation de 5,6 millions $ de

frais de financement reportés.

BILAN DES NEUF MOIS

Pour la période de neuf mois prenant fin le

30 septembre 2024, la production d’or a totalisé

35 752 onces, soit une baisse de 4,7 % par rapport

aux 37 520 onces produites au cours de la même période en

2023. Le revenu des ventes d’or a atteint 116,6 millions $,

soit une augmentation de 18,3 %, attribuée à la hausse du prix

de vente moyen par once. Le nombre d’onces vendues est resté stable

à 37 857 en 2024 contre 37 830 en 2023.

Pour la période de neuf mois prenant fin le

30 septembre 2024, le bénéfice d’exploitation minière

s’est élevé à 50,7 millions $, reflétant une augmentation de

2,3 % par rapport à la même période en 2023. Cependant, cette

période s’est soldée par une perte nette de 9,8 millions $,

contre un bénéfice net de 18,7 millions $ en 2023. Cette perte

est principalement due à la radiation des frais de financement

reportés de 5,6 millions $, des frais d’émission de bons de

souscription de 4,1 millions $ et d’une perte de change de

3,1 millions $. En outre, la charge fiscale pour la période de

neuf mois a atteint 35,4 millions $, contre 6,3 millions

$ en 2023, reflétant les impacts de l’accord fiscal avec le

gouvernement du Mali.

FLUX DE TRÉSORERIE

Les flux de trésorerie liés aux activités

d’exploitation ont été négatifs à hauteur de (7,9) millions $

au T3 2024, en raison de la réduction des comptes créditeurs, qui

sont passés de 64,2 millions $ au 30 juin 2024 à

31,7 millions $ au 30 septembre 2024. Cette

réduction est directement liée au règlement de la provision pour

éventualités fiscales dans le cadre de l’accord avec le

gouvernement du Mali.

La direction, conseillée par TerraFranca, est en

négociations avancées pour obtenir jusqu’à 175,7 millions $ de

nouvelles facilités de crédit de la part de prêteurs

internationaux. Ces fonds sont destinés à soutenir des initiatives

stratégiques, y compris le développement du projet guinéen.

LIQUIDITÉS ET BILAN

La trésorerie du Groupe a augmenté de

12,2 millions $ au 31 décembre 2023 à

70,5 millions $ au 30 septembre 2024.

La dette nette1 s’est élevée à

(32,3) millions $ au 30 septembre 2024, en

baisse par rapport aux 46,6 millions $ enregistrés au

31 décembre 2023.

RÉSUMÉ DES RÉSULTATS FINANCIERS DU

T3 2024

|

|

Three-month Ending

September 30th |

|

Nine-month Ending

September 30th |

|

|

|

2024 |

|

2023 |

|

2024 |

|

2023 |

|

|

Gold production (ounces) |

10,031 |

|

13,375 |

|

35,752 |

|

37,520 |

|

|

Gold sales (ounces) |

11,635 |

|

14,090 |

|

37,857 |

|

37,830 |

|

|

|

$ |

|

$ |

|

$ |

|

$ |

|

|

MINING |

|

|

|

|

|

Revenues – gold sales |

38,058,745 |

|

36,188,940 |

|

116,559,300 |

|

98,518,580 |

|

|

Mining expenses |

(9,921,990 |

) |

(10,679,996 |

) |

(28,654,262 |

) |

(30,239,337 |

) |

|

Mining royalties |

(1,343,069 |

) |

(1,124,569 |

) |

(4,273,513 |

) |

(3,049,434 |

) |

|

Depreciation of property, plant and equipment and amortization of

intangible assets |

(11,327,654 |

) |

(6,044,994 |

) |

(32,883,792 |

) |

(15,624,432 |

) |

|

MINING INCOME |

15,466,032 |

|

18,339,381 |

|

50,747,733 |

|

49,605,377 |

|

|

OTHER EXPENSES |

|

|

|

|

|

Administrative expenses |

(5,182,588 |

) |

(7,438,676 |

) |

(16,945,663 |

) |

(22,152,380 |

) |

|

Exploration and evaluation expenses |

(137,892 |

) |

(186,779 |

) |

(176,375 |

) |

(312,245 |

) |

|

Stock option compensation cost |

--- |

|

(422,674 |

) |

--- |

|

(422,674 |

) |

Depreciation of property, plant and equipment and amortization

of intangible assets |

(154,682 |

) |

(82,486 |

) |

(414,498 |

) |

(248,073 |

) |

|

Write-off of property, plant and equipment |

--- |

|

--- |

|

--- |

|

(8,933 |

) |

|

Other income (expenses) |

74,062 |

|

(124,196 |

) |

110,923 |

|

(132,492 |

) |

|

OPERATING INCOME |

10,064,932 |

|

10,084,570 |

|

33,322,120 |

|

26,328,580 |

|

|

FINANCIAL EXPENSES |

|

|

|

|

|

Financial costs |

(465,829 |

) |

(671,495 |

) |

(1,612,572 |

) |

(2,099,523 |

) |

|

Foreign exchange gains (losses) |

(3,092,812 |

) |

(459,146 |

) |

(3,146,571 |

) |

289,007 |

|

Change in the fair value of share purchase

warrants |

12,637,435 |

|

352,877 |

|

7,180,468 |

|

410,890 |

|

|

Purchase warrant issuance expenses |

(49,307 |

) |

--- |

|

(4,080,750 |

) |

--- |

|

|

Write-off of deferred financing fees |

(5,592,046 |

) |

--- |

|

(5,592,046 |

) |

--- |

|

|

Expense related to extinguishment of the Matured Bridge Loan |

--- |

|

--- |

|

(439,789 |

) |

--- |

|

|

INCOME BEFORE INCOME TAXES |

13,502,373 |

|

9,306,806 |

|

25,630,860 |

|

24,928,954 |

|

|

Income tax recovery (expense) |

8,959,835 |

|

(2,473,353 |

) |

(35,436,301 |

) |

(6,257,355 |

) |

|

NET INCOME (LOSS) |

22,462,208 |

|

6,833,453 |

|

(9,805,441 |

) |

18,671,599 |

|

|

ATTRIBUTABLE TO COMMON SHAREHOLDERS: |

|

|

|

|

|

Net income (loss) |

20,286,302 |

|

6,243,934 |

|

(10,485,231 |

) |

17,215,106 |

|

|

Basic earnings (loss) per share |

0.134 |

|

0.069 |

|

(0.093 |

) |

0.190 |

|

|

Diluted earnings (loss) per share |

0.134 |

|

0.069 |

|

(0.093 |

) |

0.190 |

|

|

Adjusted net income(1) |

16,333,725 |

|

6,772,877 |

|

34,580,627 |

|

16,946,816 |

|

|

Adjusted net income per share(1) |

0.108 |

|

0.075 |

|

0.307 |

|

0.187 |

|

|

CASH FLOWS |

|

|

|

|

|

Cash flows from operating activities |

(7,920,101 |

) |

10,169,153 |

|

25,466,864 |

|

34,427,360 |

|

Cash flows from operating activities per

share(1) |

(0.053 |

) |

0.112 |

|

0.226 |

|

0.381 |

|

(1) Mesure financière non conforme aux

normes IFRS, ratio non conforme aux normes IFRS ou mesure

financière supplémentaire. Veuillez vous

référer à la section « Mesures non conformes aux normes

IFRS et autres mesures financières » de ce

communiqué de presse pour obtenir les définitions de ces mesures et

leur rapprochement avec la mesure IFRS la plus directement

comparable, le cas échéant.

INFORMATIONS DÉTAILLÉES

Pour une discussion plus complète des résultats

opérationnels et financiers de la Société, nous recommandons

vivement au lecteur de consulter le rapport de gestion et les états

financiers consolidés de Robex pour le troisième trimestre clos le

30 septembre 2024, disponibles sur le site Internet de

Robex à l’adresse www.robexgold.com et sous le profil de la

Société sur SEDAR+ à l’adresse www.sedarplus.ca.

MESURES NON CONFORMES AUX NORMES IFRS ET AUTRES MESURES

FINANCIÈRES

Les états financiers consolidés de la Société

pour la période ayant pris fin le 30 septembre 2024,

disponible sur le profil de la Société sur SEDAR+ à l’adresse

www.sedarplus.ca, sont préparés conformément aux normes comptables

IFRS (« IFRS ») telles qu’émises par le

Bureau international des normes comptables (IASB).

Toutefois, la Société divulgue également dans ce

communiqué de presse les mesures financières non conformes aux

normes IFRS, les ratios financiers non conformes aux IFRS et les

mesures financières supplémentaires suivantes, pour lesquelles il

n’existe pas de définition dans les IFRS : le bénéfice net

ajusté attribuable aux actionnaires ordinaires, le coût de maintien

tout compris et la dette nette (mesures financières non conformes

aux IFRS) ; le bénéfice net ajusté attribuable aux

actionnaires ordinaires par action, le coût de maintien tout

compris par once d’or vendue (ratios non conformes aux IFRS) ;

et les flux de trésorerie liés aux activités d’exploitation par

action, le prix de vente moyen réalisé par once d’or vendue et le

coût total en liquidités par once d’or vendue (mesures financières

supplémentaires). La direction de la Société estime que ces mesures

donnent un aperçu supplémentaire des performances et des tendances

opérationnelles de la Société et facilitent les comparaisons entre

les périodes de référence. Cependant, les mesures non conformes aux

normes IFRS présentées dans ce communiqué de presse n’ont pas de

signification standardisée prescrite par les normes IFRS ;

elles peuvent ne pas être comparables à des mesures similaires

présentées par d’autres sociétés. En conséquence, elles sont

destinées à fournir des informations supplémentaires aux

investisseurs et autres parties prenantes et ne doivent pas être

considérées isolément, confondues ou interprétées comme un

substitut aux mesures de performance calculées selon les normes

IFRS.

Ces mesures et ratios financiers non conformes

aux normes IFRS ainsi que des mesures financières et des

informations non financières supplémentaires sont expliqués plus en

détail ci-dessous et dans la section « Mesures non conformes

aux normes IFRS et autres mesures financières » du rapport de

gestion de la Société pour la période ayant pris fin le

30 septembre 2024

(« MD&A »), qui est incorporé par

renvoi dans le présent communiqué de presse, déposé auprès des

autorités de réglementation des valeurs mobilières au Canada,

disponible sous le profil de la Société sur SEDAR+ à l’adresse

www.sedarplus.ca et sur le site Internet de la Société à l’adresse

www.robexgold.com. Les rapprochements et les calculs entre les

mesures financières non conformes aux normes IFRS et les mesures

conformes aux normes IFRS les plus comparables sont présentés

ci-dessous dans la section « Rapprochements et calculs »

du présent communiqué de presse.

RAPPROCHEMENTS ET CALCULS

Coût décaissé total (par once d’or

vendue)

Le coût décaissé total par once d’or vendue est

une mesure financière supplémentaire. Cette mesure est calculée en

divisant la somme des dépenses liées aux exploitations et les

redevances minières par le nombre d’onces vendues. Ces dépenses

comprennent les éléments suivants :

-

Approvisionnements et services de maintenance et

d’exploitation.

-

Carburant.

-

Réactifs.

-

Dépenses liées aux avantages sociaux.

-

Changements dans l’inventaire.

-

Moins : coûts de production capitalisés en tant que coûts de

découverture.

-

Frais de transport.

La direction utilise ce ratio pour établir la

rentabilité des opérations minières, en considérant les dépenses

d’exploitation par rapport au nombre d’onces d’or vendues.

|

|

Three-month periods

ended September

30th |

Nine-month periods

ended September

30th |

|

|

2024 |

2023 |

2024 |

2023 |

|

Ounces of gold sold |

11,635 |

14,090 |

37,857 |

37,830 |

|

(in dollars) |

|

|

|

|

|

Mining expenses |

9,921,990 |

10,679,996 |

28,654,262 |

30,239,337 |

|

Mining royalties |

1,343,069 |

1,124,569 |

4,273,513 |

3,049,434 |

|

Total cash cost |

11,265,059 |

11,804,565 |

32,927,775 |

33,288,771 |

|

Total cash cost (per ounce of gold sold) |

968 |

838 |

870 |

880 |

Coût de maintien tout compris (AISC) (par once d’or

vendue)

L’AISC est une mesure financière non conforme

aux normes IFRS. L’AISC comprend les coûts d’exploitation au

comptant plus les dépenses d’investissement de maintien et les

coûts de découverture par once d’or vendue. La Société a classé ses

dépenses d’investissement de maintien qui sont nécessaires pour

maintenir les opérations existantes et les coûts de découverture

capitalisés. L’AISC est une mesure générale des coûts au comptant,

qui fournit davantage d’informations sur les sorties de fonds

totales, les dépenses d’investissement et les frais généraux par

unité. Il vise à refléter les coûts associés à la production du

principal métal de la Société, l’or, à court terme et sur le cycle

de vie de ses activités.

L’AISC par once d’or vendue est un ratio non

conforme aux normes IFRS. L’AISC par once d’or vendue est calculé

en ajoutant le coût total en espèces, qui est la somme des dépenses

d’exploitation minière et des redevances minières, aux dépenses

d’investissement de maintien, puis en divisant le résultat par le

nombre d’onces d’or vendues. La société présente l’AISC par once

d’or vendue afin de fournir aux investisseurs des informations sur

les principales mesures utilisées par la direction pour contrôler

la performance de la mine de Nampala en production commerciale et

sa capacité à générer un flux de trésorerie positif.

Le tableau ci-dessous présente un rapprochement

de l’AISC pour la période actuelle et la période comparative avec

la mesure financière la plus directement comparable dans les états

financiers : « charges d’exploitation minière ».

| |

Three-month periods

ended September

30th |

Nine-month periods

ended September

30th |

| |

2024 |

2023 |

2024 |

2023 |

|

Ounces of gold sold |

11,635 |

14,090 |

37,857 |

37,830 |

|

|

|

|

|

|

|

(in dollars) |

|

|

|

|

|

Mining expenses |

9,921,990 |

10,679,996 |

28,654,262 |

30,239,337 |

|

Mining royalties |

1,343,069 |

1,124,569 |

4,273,513 |

3,049,434 |

|

Total cash cost |

11,265,059 |

11,804,565 |

32,927,775 |

33,288,771 |

|

Sustaining capital expenditures |

4,778,712 |

3,459,494 |

13,297,417 |

14,875,365 |

|

All-in sustaining cost |

16,043,772 |

15,264,059 |

46,225,193 |

48,164,137 |

|

All-in sustaining cost (per ounce of gold

sold) |

1,379 |

1,083 |

1,221 |

1,273 |

Dette nette

La dette nette est une mesure financière non

conforme aux normes IFRS qui représente le montant total de la

dette bancaire, incluant les lignes de crédit et les dettes à long

terme, ainsi que les dettes de location, moins les liquidités à la

fin d’une période donnée. La direction se sert de cet indicateur

pour analyser la situation d’endettement de la Société et évaluer

sa capacité à assurer le service de sa dette.

La dette nette est calculée comme suit :

|

|

As at September

30th,

2024 |

|

As at December 31st, 2023 |

|

|

|

$ |

|

$ |

|

|

Lines of credit |

4,701,768 |

|

4,953,133 |

|

|

Bridge loan |

26,252,420 |

|

45,530,538 |

|

|

Long-term debt |

--- |

|

159,936 |

|

|

Lease liabilities |

7,241,934 |

|

8,206,916 |

|

|

Less: Cash |

(70,457,226 |

) |

(12,221,978 |

) |

|

NET DEBT |

(32,261,104 |

) |

46,628,545 |

|

Le tableau suivant présente un rapprochement avec la mesure

financière la plus directement comparable dans les états

financiers, à savoir le total du passif moins l’actif à court

terme, pour la période en cours et la période comparative.

| |

As at September

30th,

2024 |

|

As at December 31st, 2023 |

|

| |

$ |

|

$ |

|

|

TOTAL LIABILITIES |

130,477,488 |

|

82,918,032 |

|

|

Less: |

|

|

|

Accounts payable |

(31,702,638 |

) |

(19,664,396 |

) |

|

Warrants |

(57,034,300 |

) |

(1,340,850 |

) |

|

Environmental liabilities |

(1,457,203 |

) |

(1,168,859 |

) |

|

Other long-term liabilities |

(2,087,226 |

) |

(1,893,404 |

) |

|

|

38,196,122 |

|

58,850,523 |

|

|

CURRENT ASSETS |

107,104,974 |

|

38,967,942 |

|

|

Less: |

|

|

|

Inventory |

(19,081,011 |

) |

(15,620,800 |

) |

|

Accounts receivable |

(15,379,068 |

) |

(6,733,583 |

) |

|

Prepaid expenses |

(736,848 |

) |

(465,795 |

) |

|

Deposits paid |

(1,129,490 |

) |

(1,345,035 |

) |

|

Deferred financing fees |

(321,331 |

) |

(2,580,751 |

) |

|

|

70,457,226 |

|

12,221,978 |

|

|

NET DEBT |

(32,261,104 |

) |

46,628,545 |

|

Résultat net ajusté attribuable aux actionnaires

ordinaires et résultat net ajusté attribuable aux actionnaires

ordinaires par action

Le bénéfice net ajusté attribuable aux

actionnaires ordinaires par action est un ratio non conforme aux

normes IFRS calculé en divisant le bénéfice net ajusté attribuable

aux actionnaires ordinaires par le nombre moyen pondéré de base

d’actions ordinaires émises et en circulation. La Société utilise

cette mesure comme un indicateur de la performance financière des

activités de la Société et permet à la Société de présenter le

bénéfice net ajusté attribuable aux actionnaires de Robex. Le prix

de l’action divisé par le bénéfice net ajusté attribuable aux

actionnaires ordinaires par action permet aux investisseurs de

comparer la valorisation de la Société à celle de ses pairs.

Le tableau suivant présente le rapprochement du

bénéfice net ajusté attribuable aux actionnaires ordinaires et du

bénéfice net ajusté attribuable aux actionnaires ordinaires par

action pour la période en cours et les périodes comparatives avec

la mesure financière la plus directement comparable dans les états

financiers, à savoir le « bénéfice net de base et dilué

attribuable aux actionnaires ordinaires ». Ce rapprochement

est fourni sur une base consolidée. Le tableau suivant présente le

rapprochement du bénéfice net ajusté attribuable aux actionnaires

ordinaires pour la période en cours et la mesure financière la plus

directement comparable dans les états financiers, à savoir le

« bénéfice net de base et dilué attribuable aux actionnaires

ordinaires ». Ce rapprochement est fourni sur une base

consolidée.

|

|

Three-month periods

ended September

30th |

|

Nine-month periods

ended September

30th |

|

|

|

2024 |

|

2023 |

|

2024 |

|

2023 |

|

|

(in dollars) |

|

|

|

|

|

Basic and diluted net earnings attributable to common

shareholders |

20,286,302 |

|

6,243,934 |

|

(10,485,231 |

) |

17,215,106 |

|

|

Stock option compensation cost |

--- |

|

422,674 |

|

--- |

|

422,674 |

|

|

Foreign exchange gains (losses) |

3,092,812 |

|

459,146 |

|

3,146,571 |

|

(289,007 |

) |

|

Change in the fair value of share purchase warrants |

(12,637,435 |

) |

(352,877 |

) |

(7,180,468 |

) |

(410,890 |

) |

|

Write-off of property, plant and equipment |

--- |

|

--- |

|

--- |

|

8,933 |

|

|

Provision for tax adjustments in prior years |

--- |

|

--- |

|

43,067,920 |

|

--- |

|

|

Write-off of deferred financing costs |

5,592,046 |

|

--- |

|

5,592,046 |

|

--- |

|

|

Expense related to extinguishment of the Matured Bridge Loan |

--- |

|

--- |

|

439,789 |

|

--- |

|

|

Adjusted net income attributable to common

shareholders |

16,333,725 |

|

6,772,877 |

|

34,580,627 |

|

16,946,816 |

|

|

Basic weighted average number of shares outstanding |

150,837,400 |

|

90,393,339 |

|

112,734,134 |

|

90,383,887 |

|

|

Adjusted basic earnings per share (in

dollars) |

0.108 |

|

0.075 |

|

0.307 |

|

0.187 |

|

Flux de trésorerie provenant des activités

d’exploitation (par action)

Le flux de trésorerie provenant des activités

d’exploitation par action est une mesure financière supplémentaire.

Il se compose des flux de trésorerie provenant des activités

d’exploitation divisés par le nombre moyen pondéré de base

d’actions en circulation. Cette mesure financière supplémentaire

permet aux investisseurs de comprendre la performance financière de

la Société sur la base des flux de trésorerie générés par les

activités d’exploitation.

Pour la période de trois mois ayant pris fin le

30 septembre 2024, les flux de trésorerie provenant des

activités d’exploitation se sont élevés à (7 920 101) $

et le nombre moyen pondéré de base d’actions en circulation était

de 150 837 400, pour un montant par action de

(0,053) $. En comparaison, pour la période de trois mois ayant

pris fin le 30 septembre 2023, les flux de trésorerie

provenant des activités d’exploitation se sont élevés à

10 169 153 $ et le nombre moyen pondéré de base

d’actions en circulation était de 90 393 339, pour un

montant par action de 0,112 $.

Pour la période de neuf mois ayant pris fin le

30 septembre 2024, les flux de trésorerie provenant des

activités d’exploitation se sont élevés à

25 466 864 $ et le nombre moyen pondéré de base

d’actions en circulation était de 112 734 134, pour un

montant par action de 0,226 $. En comparaison, pour la période

de neuf mois ayant pris fin le 30 septembre 2023, les

flux de trésorerie provenant des activités d’exploitation se sont

élevés à 34 427 360 $ et le nombre moyen pondéré de

base d’actions en circulation était de 90 383 887, pour

un montant par action de 0,381 $.

Prix de vente moyen réalisé (par once d’or

vendue)

Le prix de vente moyen réalisé par once d’or

vendue est une mesure financière supplémentaire. Il se compose du

revenu des ventes d’or divisé par le nombre d’onces d’or vendues.

Cette mesure permet à la direction de mieux comprendre le prix

moyen réalisé de l’or vendu au cours de chaque période de

déclaration financière, déduction faite de l’impact des produits

non aurifères, et aux investisseurs de comprendre la performance

financière de la Société sur la base du produit moyen réalisé des

ventes de la production d’or au cours de la période de

déclaration.

En savoir plus

ROBEX RESOURCES INC.

Matthew Wilcox, Président-directeur général

Alain William, Directeur financier

+1 581 741-7421

E-mail : investor@robexgold.com

www.robexgold.com

MISE EN GARDE CONCERNANT LES CONTRAINTES LIÉES À LA

PRÉSENTATION DES RÉSULTATS

Le présent communiqué de presse contient des

informations limitées destinées à aider le lecteur à évaluer la

performance de Robex, mais ces informations ne doivent pas être

utilisées par des lecteurs qui ne sont pas familiers avec Robex et

ne doivent pas être utilisées comme un substitut aux états

financiers de Robex, aux notes aux états financiers et au rapport

de gestion.

INFORMATIONS ET DÉCLARATIONS PROSPECTIVES

Certaines informations figurant dans le présent

communiqué de presse contiennent des « déclarations

prospectives » et/ou des « informations

prospectives » au sens de la législation canadienne applicable

en matière de valeurs mobilières (ci-après, les « déclarations

prospectives »). Les déclarations prospectives sont fournies

dans le but de donner des informations sur les attentes et les

projets actuels de la Direction, afin de permettre aux

investisseurs et autres lecteurs de ce communiqué de mieux

appréhender les plans d’affaires, les performances financières et

la situation financière de la Société.

Les déclarations exprimées dans ce communiqué de

presse relevant des estimations, attentes, prévisions, objectifs,

prédictions, projections ou stratégies de la Société ou de la

Direction peuvent caractériser des « déclarations

prospectives » et s’identifier par l’emploi du conditionnel ou

de termes prospectifs tels que « viser »,

« anticiper », « tabler sur »,

« croire », « pouvoir »,

« envisager », « continuer »,

« pourrait », « estimer », « s’attendre

à », « prévoir », « futur(e) »,

« orientation », « orienter »,

« indication », « avoir l’intention de »,

« intention », « probable »,

« peut », « pourrait », « objectif »,

« opportunité », « perspective »,

« plan », « potentiel », « devrait »,

« stratégie », « cible », « sera » ou

« serait », ou d’autres déclinaisons de signification

semblable ou leur forme négative. Les déclarations prospectives

comprennent également toute autre déclaration ne relevant pas de

faits historiques. Ces déclarations peuvent inclure, sans s’y

limiter, des déclarations concernant la valeur perçue et le

potentiel supplémentaire des propriétés de la Société, l’estimation

par la Société des ressources minérales et des réserves minérales

(au sens donné à ces expressions dans les Normes de définitions

pour les ressources minérales et les réserves minérales adoptées

par l’Institut canadien des mines, de la métallurgie et du pétrole

(« Normes de définitions de l’ICM ») et

incorporées dans le règlement 43-101 - Normes sur l’information

concernant les projets miniers (« NI

43-101 »)), les dépenses et les besoins en

investissements, l’accès de la Société au financement, les

résultats des évaluations économiques préliminaires (au sens donné

à cette expression dans NI 43-101) et d’autres études de

développement, les résultats de l’exploration des propriétés de la

Société, les budgets, les plans stratégiques, le prix du marché des

métaux précieux, la capacité de la Société à faire progresser avec

succès le projet aurifère de Kiniero sur la base des résultats de

l’étude de faisabilité (au sens donné à cette expression dans les

Normes de définitions de l’ICM incorporées dans NI 43-101) y

afférente, celle-ci pouvant être mise à jour, le tout conformément

au calendrier révisé communiqué précédemment par la Société, le

développement et l’exploitation potentiels du projet aurifère de

Kiniero et des propriétés minières existantes de la Société et de

son plan d’affaires, y compris la conclusion d’études de

faisabilité ou la prise de décisions de production à cet égard, les

programmes de travail, l’obtention de permis ou la validation

d’autres échéances, les réglementations et relations

gouvernementales, l’optimisation du plan minier de la Société, la

performance financière ou opérationnelle future de la Société et du

projet aurifère de Kiniero, le potentiel et les opportunités

d’exploration des propriétés existantes de la Société, les coûts et

le calendrier de l’exploration future et du développement de

nouveaux gisements, la capacité de la Société à conclure l’accord

définitif concernant la facilité de financement de projet de

115 millions US$ pour le projet aurifère de Kiniero (y

compris une facilité de15 millions US$ au titre des

surcoûts, les « Facilités »), y compris

la capacité de la Société à restructurer le prêt-relais de

35 millions US$ de Taurus et à ajuster le mandat pour

tenir compte du calendrier révisé du projet élargi, le calendrier

de signature de l’accord définitif relatif aux Facilités, si la

documentation définitive est signée pour ces dernières, le

dégagement de produits des Facilités, y compris leur calendrier,

ainsi que la capacité de la Société à parvenir à un accord avec les

autorités maliennes pour établir un nouveau cadre fiscal durable

pour la Société, et pour la poursuite durable des activités de la

Société et des investissements d’exploration à Nampala.

Les déclarations et informations prospectives

sont fondées sur certaines hypothèses et d’autres facteurs

importants qui, s’ils se révélaient faux, pourraient faire en sorte

que les performances, réalisations ou résultats réels de la Société

diffèrent sensiblement des performances, réalisations ou résultats

futurs exprimés ou sous-entendus par ces déclarations ou

informations. Rien ne garantit que ces déclarations ou informations

s’avèreront exactes. Lesdites déclarations et informations reposent

sur de nombreuses hypothèses, y compris la capacité d’exécuter les

plans de la Société relatifs au projet aurifère de Kiniero tels

qu’ils sont décrits dans l’étude de faisabilité y afférente,

celle-ci pouvant être mise à jour, le tout conformément au

calendrier révisé présenté précédemment par la Société, la capacité

de la Société à parvenir à un accord avec les autorités maliennes

pour établir un nouveau cadre de travail durable sur la fiscalité

et pour la poursuite durable de ses activités et d’autres

investissements d’exploration à Nampala, la capacité de la Société

à mener à bien les programmes d’exploration et de développement

prévus, l’absence de conditions défavorables au projet aurifère de

Kiniero, l’absence de retards opérationnels imprévus, l’absence de

retards importants dans l’obtention des permis nécessaires, le

maintien du prix de l’or à des niveaux permettant d’assurer la

rentabilité du projet aurifère de Kiniero, la capacité de la

Société à continuer à lever les capitaux nécessaires pour financer

ses opérations, la capacité de la Société à restructurer le

prêt-relais de 35 millions USD de Taurus et à ajuster le

mandat pour tenir compte du calendrier révisé du projet élargi,

ainsi que la capacité de la Société à conclure l’accord définitif

relatif aux Facilités à des conditions acceptables si tant est

qu’elle les conclue, et à satisfaire les conditions préalables à la

clôture et aux avances qui en découlent (y compris la satisfaction

des autres conditions et approbations habituelles en matière de

diligence raisonnable et autres), la capacité à réaliser les

ressources minérales et les réserves minérales estimées et les

hypothèses concernant les stratégies commerciales actuelles et

futures, les conditions géopolitiques et économiques locales et

mondiales et l’environnement dans lequel la Société opère et

opérera à l’avenir.

Certains facteurs importants pourraient faire en

sorte que les performances, réalisations ou résultats réels de la

Société diffèrent sensiblement de ceux présentés dans les

déclarations prospectives, y compris, mais sans s’y limiter :

les risques géopolitiques et les problèmes de sécurité liés à ses

activités en Afrique de l’Ouest, y compris l’incapacité de la

Société à faire valoir ses droits et la possibilité de troubles

civils et de désobéissance civile, les fluctuations du prix de

l’or, les limitations des estimations des réserves et des

ressources minérales de la Société, la nature spéculative de

l’exploration et du développement miniers, le remplacement de ses

réserves minérales épuisées, le nombre limité de ses projets, le

risque que le projet aurifère de Kiniero n’atteigne jamais le stade

de la production (y compris en raison d’un défaut de financement),

les besoins en capitaux de la Société et l’accès au financement,

les modifications de la législation, de la réglementation et des

normes comptables auxquelles la Société est soumise, y compris les

normes en matière d’environnement, de santé et de sécurité, et

l’impact de cette législation, de cette réglementation et de ces

normes sur les activités de la Société, les participations et les

redevances payables à des tiers, la volatilité des prix et la

disponibilité des matières premières, l’instabilité du système

financier mondial, les effets d’une forte inflation, tels que

l’augmentation des prix des matières premières, les fluctuations

des taux de change, le risque de tout litige en cours ou futur

contre la Société, les limitations des transactions entre la

Société et ses filiales étrangères, la volatilité du cours des

actions de la Société, les risques fiscaux, y compris les

changements dans les lois ou évaluations fiscales de la

Société ; l’incapacité de la Société à défendre avec succès

ses positions dans les négociations avec les autorités maliennes

pour établir un nouveau cadre de travail fiscal pour la Société, y

compris les risques fiscaux actuels au Mali, l’obtention et le

maintien par la Société des titres de propriété ainsi que des

permis et des licences nécessaires pour ses opérations en cours,

les changements dans les paramètres des projets et/ou les

évaluations économiques à mesure que les plans continuent d’être

affinés, le risque que les coûts réels dépassent les coûts estimés,

les problèmes techniques géologiques, miniers et d’exploration,

l’incapacité de l’usine, de l’équipement ou des processus à

fonctionner comme prévu, les accidents, les conflits de travail et

autres risques de l’industrie minière, les retards dans l’obtention

d’approbations gouvernementales ou de financement, les effets des

crises de santé publique, telles que la pandémie de COVID-19, sur

les activités de la Société, les relations de la Société avec ses

employés et d’autres parties prenantes, y compris les gouvernements

locaux et les communautés dans les pays où elle exerce ses

activités, le risque de toute violation des lois anticorruption

applicables, des réglementations sur le contrôle des exportations,

des programmes de sanctions économiques et des lois connexes par la

Société ou ses fondés de pouvoir, le risque que la Société entre en

conflits avec des mineurs artisanaux, la concurrence avec d’autres

sociétés minières, la dépendance de la Société à l’égard de

contractants tiers et sa dépendance à l’égard de cadres clés et de

personnel hautement qualifié, l’accès de la Société à des

infrastructures adéquates, les risques associés aux responsabilités

potentielles de la Société concernant ses installations de stockage

de résidus, les interruptions de la chaîne d’approvisionnement, les

dangers et les risques habituellement associés à l’exploration

minérale et au développement et à la production aurifère, les

problèmes liés à la météo et au climat, le risque de défaillance

des systèmes informatiques et les menaces de cybersécurité, et le

risque que la Société ne soit pas en mesure de s’assurer contre

tous les risques potentiels liés à ses activités.

Même si la Société estime que ses anticipations

reposent sur des hypothèses raisonnables et qu’elle s’est efforcée

d’identifier les facteurs majeurs pouvant entraîner des actions,

événements ou résultats réels nettement différents de ceux décrits

dans les informations prospectives, d’autres facteurs sont

susceptibles d’entraîner des actions, événements ou résultats

différents des anticipations, estimations et prévisions. Si ces

facteurs susceptibles d’affecter la Société ne sont pas listés de

manière complète et exhaustive, ils doivent cependant être analysés

avec soin. Rien ne garantit que les informations prospectives

s’avèreront exactes, dans la mesure où les résultats réels et les

événements futurs pourraient différer sensiblement de ceux qui y

sont anticipés.

La Société décline toute obligation de mettre à

jour les informations prospectives si les circonstances, les

estimations, hypothèses ou opinions de la Direction venaient à

changer, sauf si la loi l’exige. Nous recommandons aux lecteurs de

ne pas se fier indûment aux informations prospectives. Les

informations prospectives figurant dans le présent communiqué sont

présentées dans le but d’aider les investisseurs à appréhender les

performances et les résultats financiers et d’exploitation attendus

de la Société aux dates indiquées et pour les périodes se terminant

à ces dates, en accord avec ses plans et objectifs, et peuvent ne

pas être appropriées à d’autres fins.

Veuillez également vous référer au chapitre

« Facteurs de risque » du rapport annuel de la Société

pour l’exercice arrêté au 31 décembre 2023, disponible

sous le profil de la Société sur SEDAR+ à

l’adresse www.sedarplus.ca ou sur le site Internet de la

Société à l’adresse www.robexgold.com, pour obtenir des

informations complémentaires sur les facteurs de risque

susceptibles d’entraîner des différences significatives entre les

résultats et les déclarations prospectives. Toutes les déclarations

prospectives figurant dans le présent communiqué de presse sont

expressément qualifiées par cette mise en garde.

Ni la Bourse de Toronto (ou TSX) ni son

régulateur (tel que défini dans ses politiques) n’assume la

responsabilité de l’adéquation ou de l’exactitude du présent

communiqué.

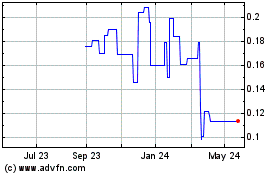

Robex Resources (TG:RB4)

Historical Stock Chart

From Dec 2024 to Jan 2025

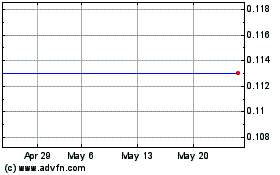

Robex Resources (TG:RB4)

Historical Stock Chart

From Jan 2024 to Jan 2025