Regulatory News:

Vicat (Paris:VCT) :

▼ Croissance du chiffre d’affaires dans toutes les régions du

Groupe

▼ EBITDA à 740 M€, grâce à la forte progression aux

Etats-Unis

▼ Désendettement du Groupe (leverage de 1,9x)

▼ Proposition de dividende à 2,0 euros par action

Chiffres clés 2023 :

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

3 937

3 642

+8,1%

+19,6%

EBITDA

740

570

+29,8%

+41,0%

Taux de marge (en %)

18,8%

15.7%

+3,1 pts

EBIT courant

433

284

+52,1%

+68,0%

Taux de marge (en %)

11,0%

7.8%

+3,2 pts

Résultat net consolidé

295

175

+68,3%

+88,1%

Taux de marge (en %)

7,5%

4,8%

+2,7 pts

Résultat net part du Groupe

258

156

+65,6%

+84,8%

Cash-Flow libres

295

-121

*à périmètre et change constants

Guy Sidos, Président-Directeur général a déclaré :

« L’année 2023 consacre, par sa réussite et les perspectives

qu’elle ouvre, la pertinence du modèle de développement du groupe

Vicat. Le Groupe atteint ses meilleurs résultats opérationnels

depuis sa création. Cette performance résulte de la montée en

puissance de Ragland aux Etats-Unis et de l’efficacité commerciale

et industrielle sur nos différents marchés. Je tiens à féliciter

l’ensemble des équipes pour leur engagement et leur contribution à

cette belle performance en 2023. La dynamique des pays émergents

s’est également améliorée sur l’année, notamment au Brésil et en

Turquie où la profitabilité progresse fortement sur l’année. Pour

autant, le Groupe n’a pas encore retrouvé les niveaux de taux de

marge d’avant crise. Vicat devrait poursuivre sa croissance en

2024, tirée par les Etats-Unis, en s’appuyant sur les opportunités

dans les pays émergents, et ce malgré un ralentissement en Europe.

Le Groupe se focalise sur trois priorités : la poursuite du

désendettement, le retour à des taux de marge d’avant crise ainsi

que la mise en œuvre de sa stratégie de décarbonation. L’année 2024

verra le lancement de l’initiative ‘Du Bas carbone au Zéro carbone’

en étudiant deux projets de décarbonation ultime par la capture de

carbone pour son enfouissement ou son utilisation en France et aux

Etats-Unis ».

Avertissements :

- Dans ce communiqué, et sauf indication contraire, toutes les

variations sont exprimées sur une base annuelle (2023/2022), et à

périmètre et change constants ;

- Les indicateurs alternatifs de performance (IAP), tels que les

notions de « périmètre et change constants », de « chiffre

d’affaires opérationnel », « d’EBITDA », « d’EBIT courant », «

d’endettement net », ou encore de « leverage », font l’objet d’une

définition accessible dans ce communiqué de presse en page d’annexe

;

- Ce communiqué de presse peut contenir des informations de

nature prévisionnelle. Ces informations constituent soit des

tendances, soit des objectifs, et ne sauraient être regardées comme

des prévisions de résultat ou de tout autre indicateur de

performance. Ces informations sont soumises par nature à des

risques et incertitudes, tels que décrits dans le Document

d’Enregistrement Universel de la Société disponible sur son site

Internet (www.vicat.fr). Elles ne reflètent donc pas les

performances futures de la Société, qui peuvent en différer

sensiblement. La Société ne prend aucun engagement quant à la mise

à jour de ces informations.

Des informations plus complètes sur Vicat sont disponibles sur

son site Internet www.vicat.fr.

Les comptes consolidés de l’exercice 2023 ont été arrêtés par le

Conseil d’administration réuni le 12 février 2024. Les procédures

d'audit sur les comptes consolidés ont été effectuées. Le rapport

de certification est en cours d'émission.

En 2023, le chiffre d’affaires du Groupe atteint 3 937

millions d’euros, en hausse de +8,1% en base publiée. La croissance

organique du chiffre d’affaires s’élève à +19,6% à périmètre et

change constants et bénéficie de la contribution positive de

toutes les régions du Groupe. Cette performance résulte :

- D’une croissance des volumes de l’activité Ciment de +6,3%

sur l’année, contrastée sur les différents marchés du Groupe avec

:

- Un ralentissement dans les marchés

européens (France et Suisse), marqué par la faiblesse du secteur

résidentiel ; - Une bonne dynamique en zone Méditerranée et en Asie

; - La montée en puissance de l’usine de Ragland aux Etats-Unis qui

contribue fortement à la croissance des volumes sur la période.

- D’une augmentation des prix de vente, sur la

quasi-totalité des marchés, dans un contexte de forte inflation

cumulée des coûts de production.

Le chiffre d’affaires du Groupe est impacté par un effet de

change défavorable de -417 millions d’euros (soit -9,6%)

correspondant principalement à la dépréciation des livres turque et

égyptienne face à l’euro au cours de l’année. Il n’y a pas d’effet

de variation de périmètre sur la période.

L’EBITDA du Groupe progresse fortement en 2023, résultant

à la fois de la montée en puissance de l’usine de Ragland aux

Etats-Unis, de l’amélioration des performances industrielles dans

tous les pays et de la politique commerciale du Groupe. Les

augmentations de prix ont permis de compenser les hausses cumulées

des coûts de production mais n’ont toujours pas permis de retrouver

les taux de marges antérieurs du Groupe. Ainsi, la marge d’EBITDA

en 2023 reste inférieure de 100 points de base au niveau de 2021

(19,8%). L’évolution de l’EBITDA publiée tient compte d’un effet de

change défavorable de -64 millions d’euros.

A périmètre et change constants, la progression de l’EBITDA est

caractérisée par :

- La progression de la performance aux Etats-Unis avec la montée

en puissance de l’usine de Ragland, dont le démarrage en juin 2022

avait pesé sur les résultats de l’an passé ;

- L’impact des hausses de prix passées, sur la quasi-totalité des

marchés du Groupe, qui ont permis de compenser la hausse cumulée

des coûts variables liée à l’inflation :

- En 2023, les coûts de l’énergie s’élèvent à

596 millions d’euros contre 664 millions d’euros en 2022 à volume

constant et restent largement supérieurs aux niveaux de 2021 (398

millions d’euros) ; - L’inflation sous-jacente (frais de personnel

et coûts de maintenance) a progressé de près de 10% en en 2023.

- L’amélioration des performances industrielles de l’activité

Ciment avec notamment l’augmentation de l’utilisation de

combustibles alternatifs, en substitution aux combustibles

fossiles, qui progresse de +3,9 points par rapport à 2022.

L’EBIT courant affiche une progression importante avec un

taux de marge en hausse de +320 points de base sur 1 an après une

augmentation des dotations aux amortissements liés notamment à la

mise en service de Ragland.

Le résultat financier baisse de -22 millions d’euros par

rapport au 31 décembre 2022 et s’explique par une hausse du coût

net de la dette, principalement liée à un changement de méthode de

comptabilisation des dérivés de couverture de taux en juillet

2022.

La charge d’impôts diminue de 7 millions d’euros par

rapport à 2022. Le taux apparent s’établit à 16,8%, en diminution

significative par rapport au 31 décembre 2022 (28,6%). Cette

diminution de la charge d’impôts résulte d’éléments non récurrents

(adoption en Turquie des règles d'hyperinflation par les autorités

fiscales locales ainsi qu’une annulation d’un passif d’impôt

différé à la suite d’une fusion de filiales au Brésil) qui ont

entraîné un produit d’impôt différé. A l’exception de ces éléments

non récurrents, le taux d’impôt apparent est comparable à celui de

2022.

Le résultat net consolidé s’élève à 295 millions d’euros,

en hausse de +88,1% à périmètre et change constants et de +68,3% en

base publiée par rapport à 2022, permettant au taux de marge nette

de s’inscrire à 7,5% du chiffre d’affaires.

Le résultat net part du Groupe progresse de +84,8% à

périmètre et taux de change constants et +65,6% en base publiée, à

258 millions d’euros.

1. RESULTATS PAR ZONES GEOGRAPHIQUES

1.1. France

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

1 211

1 177

+2,8%

+2,8%

EBITDA

212

172

+23,3%

+23,3%

EBIT courant

111

75

+47,2%

+47,2%

*à périmètre et change constants

En 2023, l’activité du Groupe en France est contrastée

avec, d’une part, des volumes de ciment en faible contraction et

des volumes béton et granulats en baisse plus marquée et d’autre

part, une progression des prix de vente qui permettent de compenser

la hausse cumulée des coûts de l’énergie et l’inflation des frais

de personnel et des coûts de maintenance. L’EBITDA de la zone se

redresse ainsi sur la période, bénéficiant d’un effet de base

favorable par rapport à 2022 qui avait été marquée par

l’augmentation soudaine et importante des coûts de l’énergie au

second semestre ainsi que par les coûts associés à la mise à niveau

opérationnelle de l’usine de Montalieu au premier trimestre.

Alors que l’activité Ciment est restée résiliente au premier

semestre avec des volumes en légère contraction, le second semestre

est marqué par une baisse plus significative des volumes par

rapport à 2022. En effet, l’activité Ciment a été impactée par le

ralentissement de la construction résidentielle en France. La

construction non-résidentielle ralentit également alors que

l’activité travaux publics reste résiliente. Les hausses de prix

passées en début d’année ont permis de compenser la hausse cumulée

des prix de l’énergie en France, notamment de l’électricité (plus

de deux fois supérieure aux coûts historiques) ainsi que des autres

postes de coûts (frais de personnel et coûts de maintenance). En

conséquence, le chiffre d’affaires opérationnel de l’activité

ciment est en progression de +11,2% à périmètre constant sur

l’année et l’EBITDA progresse sensiblement.

L’activité Béton & Granulats est affectée en 2023 par une

baisse des volumes liée au ralentissement de la construction

résidentielle ainsi que par la faiblesse des travaux publics

routiers, importants consommateurs de granulats. Des hausses de

prix ont été passées cette année, tant pour le béton que pour les

granulats, afin de couvrir la hausse importante des coûts depuis

2022. Le chiffre d’affaires opérationnel du Béton & Granulats

est en baisse de -1,9% à périmètre constant en 2023 et l’EBITDA

progresse légèrement.

Le chiffre d’affaires opérationnel et l’EBITDA de l’activité

Autres Produits & Services sont en légère baisse.

1.2 Europe (hors France)

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

407

388

+4,9%

+1,7%

EBITDA

101

85

+19,1%

+15,3%

EBIT courant

66

51

+29,0%

+25,0%

*à périmètre et change constants

En Suisse, la baisse des volumes Ciment se poursuit au

second semestre, en ligne avec la contraction enregistrée au

premier semestre 2023 due à la faiblesse des marchés résidentiels

et travaux publics. Les prix ont été bien orientés à la suite

d’augmentations passées en début d’année pour compenser les effets

de l’inflation cumulée des coûts, notamment énergétiques. Ainsi, le

chiffre d’affaires opérationnel Ciment progresse de +4,4% à

périmètre et change constants en 2023 et l’EBITDA est en hausse

marquée, soutenu par une bonne performance industrielle.

Le chiffre d’affaires opérationnel Béton & Granulats en

Suisse enregistre une légère baisse de -1,6% à périmètre et change

constants sur la période. La faiblesse des volumes n’est que

partiellement compensée par les hausses de prix passées dans le

béton et les granulats. L’EBITDA baisse sur la période.

Le chiffre d’affaires opérationnel et l’EBITDA de l’activité

Autres Produits & Services en Suisse sont stables.

En Italie, le chiffre d’affaires opérationnel progresse

de +12,3% à périmètre constant en 2023 dans un contexte de

stabilité des volumes et de hausse des prix de vente moyens par

rapport à l’année passée. Sur ces bases, l’EBITDA progresse

également, bien qu'impacté par une hausse des coûts des intrants et

de l’énergie.

1.3 Amériques

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

979

860

+13,9%

+15,8%

EBITDA

216

135

+59,9%

+62,5%

EBIT courant

139

72

+92,4%

+95,3%

*à périmètre et change constants

En 2023, l’activité du Groupe dans la zone Amériques

progresse très significativement, dans un environnement de prix

favorable et grâce à la forte croissance des volumes résultant de

la montée en puissance de l’usine de Ragland (USA). Aux Etats-Unis,

l’EBITDA s’élève à 151 millions d’euros en 2023, soit une

progression de +76,4% à périmètre et change constants

comparativement à 2022.

Aux Etats-Unis, la hausse des volumes Ciment s’est

poursuivie au second semestre, grâce à la montée en puissance du

four de Ragland qui a atteint sa capacité nominale au 4ème

trimestre. La demande dans le

Sud-Est des Etats-Unis reste soutenue, notamment grâce aux

retombées locales des programmes d’infrastructures lancés en 2021

(IIJA1) ainsi que du programme de réindustrialisation du pays

(IRA2). L’ouverture de nouveaux terminaux ferroviaires en Géorgie

et au Tennessee a permis d’accroître la zone de chalandise et ainsi

d’accompagner la montée en puissance industrielle de Ragland. Cette

forte progression des volumes dans le Sud-Est permet de largement

compenser le repli des volumes en Californie lié à des conditions

météorologiques défavorables au premier semestre. Les prix restent

bien orientés dans les deux régions, avec de nouvelles hausses

passées à la fin de l’été, afin de compenser les effets cumulés de

l’inflation des deux dernières années. Le chiffre d’affaires

opérationnel Ciment aux Etats-Unis progresse ainsi de +27,5% à

périmètre et change constants en 2023. L’EBITDA s’inscrit ainsi en

forte hausse à périmètre et change constants.

L’activité Béton aux Etats-Unis, progresse également en 2023

grâce à un marché dynamique dans le Sud-Est qui a plus que compensé

la contraction des volumes en Californie, dans un contexte de

marché local moins porteur qu’en 2022. Les prix de vente ont

continué de progresser dans les deux régions. Le chiffre d’affaires

opérationnel Béton aux Etats-Unis croit ainsi de +18,9% à périmètre

et change constants en 2023. L’EBITDA a très fortement progressé

sur la période.

Dans un contexte macroéconomique globalement résilient en 2023,

l’activité Ciment au Brésil enregistre une érosion des

volumes liée au ralentissement de la demande. Les prix restent

stables au second semestre comparativement à 2022, et en

augmentation sur l’année. Le chiffre d’affaires opérationnel Ciment

au Brésil baisse de -1,0% à périmètre et change constants. L’EBITDA

enregistre un niveau record en 2023 avec une hausse marquée grâce à

une bonne maitrise des coûts de production, une forte accélération

de l’utilisation de combustibles de substitution, et l’intégration

d’argiles activées dans les ciments contribuant à la baisse des

émissions de CO2 par tonne produite.

L’activité Béton & Granulats au Brésil est résiliente avec

des volumes de granulats et de béton stables sur l’année. Les prix

du béton ont été bien orientés alors que les prix des granulats

sont restés stables en 2023. Le chiffre d’affaires opérationnel de

l’activité Béton & Granulats progresse ainsi de +9,8% à

périmètre et change constants en 2023 et l’EBITDA croît de façon

plus modérée.

1.4 Asie (Inde et Kazakhstan)

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

492

500

-1,6%

+5,4%

EBITDA

88

98

-10,2%

-4,1%

EBIT courant

56

64

-12,5%

-6,7%

*à périmètre et change constants

L’activité du Groupe en Asie a progressé à périmètre et

change constants en 2023 grâce à une bonne performance de l’Inde et

du Kazakhstan au second semestre.

Après un premier semestre difficile, l’activité Ciment en

Inde, a été dynamique au second semestre avec des volumes en

progression sur l’ensemble de l’année. La baisse des prix de

revient au second semestre, a permis de regagner en compétitivité.

Le marché reste dynamique dans un contexte préélectoral favorable

au secteur de la construction, et soutenu par les efforts continus

de développement des infrastructures. Dans un environnement

concurrentiel actif, les prix de ventes sont en légère baisse sur

l’année. Le chiffre d’affaires opérationnel Ciment en Inde

progresse ainsi de +5,6% à périmètre et change constants en 2023.

L’EBITDA croît également en devise locale.

Après un premier semestre marqué par des tensions sur la chaine

logistique ferroviaire, l’activité Ciment, au Kazakhstan, se

redresse au second semestre. Les volumes sont en forte croissance

sur cette seconde partie de l’année, grâce à la sécurisation d’une

flotte de wagons additionnels. Les prix sont en légère baisse sur

la période dans un contexte concurrentiel plus tendu. En

conséquence, le chiffre d’affaires opérationnel au Kazakhstan croit

de +5,2% à périmètre et change constants. L’EBITDA est en baisse

marquée en 2023 des suites de l’érosion des prix de vente, des

surcoûts logistiques ainsi que d’une hausse des coûts

d’électricité.

1.5 Méditerranée (Turquie et Égypte)

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

464

374

+24,1%

+125,1%

EBITDA

68

44

+54,9%

+186,6%

EBIT courant

48

20

+142,3%

+350,0%

*à périmètre et change constants

En 2023, l’activité du Groupe en Méditerranée bénéficie

en Turquie d’une reprise des volumes ainsi que d’une forte hausse

de prix de vente en devise locale dans un contexte

d’hyperinflation. L’activité est impactée par la forte dépréciation

des devises turque et égyptienne par rapport à l’euro sur la

période.

Malgré un contexte macroéconomique marqué par l’hyperinflation,

l’activité Ciment en Turquie a bénéficié d’une solide

progression des volumes tout au long de l’année. Le soutien accordé

par le gouvernement au secteur de la construction ainsi que les

effets directs et indirects du tremblement de terre qui a touché le

Sud-Est de la Turquie, ont dynamisé l’activité. Les prix de ventes

progressent fortement afin de compenser les effets de l’inflation

sur les coûts de production. Un système de waste heat recovery3 mis

en service à Bastas au cours du 4ème trimestre, contribuera à

l’amélioration sensible des prix de revient. En conséquence, le

chiffre d’affaires opérationnel Ciment en Turquie croit de +25,2%

en 2023 (+135,1% à périmètre et change constants). L’EBITDA

progresse sensiblement grâce à une maîtrise des coûts sur la

période, notamment de maintenance, et l’usage accru de combustibles

alternatifs.

L’activité Béton & Granulats, en Turquie, a progressé en

2023 grâce à une forte croissance des volumes béton et des prix de

ventes. Le chiffre d’affaires opérationnel croit de +38,7% en 2023

(+160,5% à périmètre et change constants). L’EBITDA progresse

significativement.

L’activité Ciment en Egypte est marquée par un marché

domestique atone avec des volumes en légère baisse sur l’année.

Dans un contexte concurrentiel encadré par l’accord de régulation

des capacités mis en place par les autorités en 2021 et renouvelé

annuellement, les prix ont fortement progressé en 2023. Le Groupe a

saisi des opportunités d’exportation de clinker vers les zones

Méditerranée et Afrique, bénéficiant des incitations

gouvernementales à l’export. Ainsi, le chiffre d’affaires

opérationnel Ciment en Egypte est en progression de +11,1% en 2023

(+82,9% à périmètre et change constants). L’EBITDA est passé

au-dessus du seuil de profitabilité en 2023 après une performance à

l’équilibre en 2022.

1.6 Afrique (Sénégal, Mali, Mauritanie)

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Chiffre d’affaires consolidé

384

343

+11,9%

+12,0%

EBITDA

54

36

+51,5%

+51,9%

EBIT courant

13

2

+540,8%

+545,9%

*à périmètre et change constants

L’activité du Groupe en Afrique a progressé en 2023 grâce

à une normalisation des volumes au Mali, ainsi que de l’effet en

année pleine de l’augmentation des prix appliquée en septembre 2022

au Sénégal.

L’activité Ciment au Sénégal enregistre des volumes en

faible repli en 2023. La production devrait rester sous contrainte

jusqu’à la mise en service du nouveau four dont le démarrage est

prévu fin 2024. Le marché domestique est toujours dynamique,

soutenu par une demande résidentielle bien orientée et par divers

projets d’infrastructures. Les prix sont également en hausse sur

l’ensemble de l’année à la suite de la dernière augmentation des

prix administrés en septembre 2022. Le chiffre d’affaires

opérationnel Ciment au Sénégal a progressé de +3,7% à périmètre

constant en 2023. L’EBITDA est en fort redressement sur

l’année.

Toujours portée par la mise en œuvre de grands chantiers

publics, l’activité Granulats au Sénégal progresse en 2023,

bénéficiant d’effets prix et volume positifs. Le chiffre d’affaires

opérationnel croit de +15,6% à périmètre constant en 2023. L’EBITDA

est stable compte tenu de l’augmentation des coûts de

maintenance.

L’activité Ciment au Mali bénéficie de la forte reprise

du marché, après la crise politique qui avait sensiblement réduit

les livraisons en 2022. Le chiffre d’affaires opérationnel est en

hausse de +58,8% à périmètre constant en 2023. L’EBITDA progresse

fortement.

Le chiffre d’affaires opérationnel Ciment en Mauritanie

progresse de +15,3% à périmètre et change constants grâce à une

bonne dynamique des volumes et des prix. L’EBITDA progresse

fortement.

2. SITUATION FINANCIERE AU 31 DECEMBRE 2023

(En millions d’euros)

2023

2022

2021

Endettement brut

1 915

2 070

1 845

Trésorerie

(494)

(504)

(527)

Endettement net (hors option)

1 422

1 567

1 318

EBITDA

740

570

619

Ratio de "leverage"

1,92x

2,75x

2,13x

Au 31 décembre 2023, le Groupe maintient une structure

financière solide avec des capitaux propres importants et un

endettement net en baisse de 145 millions d’euros sur un an. Le

ratio de leverage est de 1,92x (contre 2,75x à fin décembre

2022).

Les contrats de financement à moyen ou long terme contiennent

des clauses particulières (covenants) imposant notamment le respect

de ratios financiers. Compte tenu du niveau de l’endettement net et

de la liquidité du bilan du Groupe, l’existence de ces "covenants"

ne constitue pas un risque sur la situation financière du

Groupe.

Le Groupe dispose de lignes de financement confirmées, non

utilisées et non affectées à la couverture du risque de liquidité

sur les billets de trésorerie pour un montant de 683 millions

d’euros au 31 décembre 2023 (400 millions d’euros au 31 décembre

2022).

3. INVESTISSEMENTS INDUSTRIELS ET CASH FLOWS LIBRES

(En millions d’euros)

2023

2022

2021

Investissements industriels de «

maintenance »

151

161

155

Investissements industriels «

stratégiques »

178

261

232

► dont « climat »

40

85

75

► dont « croissance »

138

176

156

Total investissements industriels

décaissés

329

422

387

Encaissements liés à des cessions

d’immobilisations

(29)

(14)

(11)

Total investissements industriels nets

décaissés

300

408

376

Au 31 décembre 2023, le total des investissements industriels

décaissés s’élève à 329 millions d’euros, en baisse par rapport à

2022. Une partie importante des investissements industriels

correspond à la finalisation de la construction du nouveau four de

Ragland, aux États-Unis, et à la poursuite de la construction du

nouveau four au Sénégal. Certaines dépenses d’investissements

relatives à la construction du four 6 au Sénégal, qui n’ont pas été

décaissées fin 2023, seront déboursées début 2024.

Les investissements stratégiques liés à la réduction de

l’empreinte carbone du Groupe s’élèvent à 40 millions d’euros en

2023. Cette enveloppe de 40 millions d’euros n’incorpore pas de «

quote-part climat» des investissements stratégiques de croissance

du four 2 de Ragland (USA) et du four 6 au Sénégal qui ont une

forte contribution à la performance climat du Groupe. En effet, ces

investissements stratégiques de croissance vont permettre

d’accroitre significativement l’usage de combustibles de

substitution, de réduire le taux de clinker et d’améliorer

l’efficacité énergétique de ces dispositifs industriels et donc de

sécuriser l’atteinte des objectifs globaux de décarbonation.

Le Groupe reste engagé sur son objectif d’investissements «

climat » de 800 millions d’euros sur 10 ans. Les investissements

stratégiques « climat » sur les périodes 2023 et 2024 devraient

donc être inférieurs à la moyenne annuelle sur 10 ans compte tenu

de l’importance des investissements stratégiques de croissance sur

cette période, avec un rattrapage prévu sur la période

2026-2030.

Les cash-flows libres s’élèvent à 295 millions d’euros, en forte

amélioration sur l’année résultant :

- De la progression de l’EBITDA ;

- De la baisse des investissements industriels « stratégiques »,

à la suite de la fin du cycle d’investissement du nouveau four aux

USA (Ragland) et au glissement sur 2024 de décaissements liés au

four 6 au Sénégal ;

- De la baisse du besoin en fonds de roulement.

4. PERFORMANCE CLIMAT

2023

2022

Variation

Objectifs

2030

Emissions spécifiques directes

(kg de CO2 net / tonne de ciment

équivalent)

588

608

-3,3%

497

Emissions spécifiques directes en

Europe

(kg de CO2 net / tonne de ciment

équivalent)

501

530

-5,5%

430

Taux de combustibles de

substitution (%)

32,0%

28,1%

+3,9pts

50,0%

Taux de Clinker (%)

76,8%

77,5%

-0,7pts

69,0%

La performance climat du Groupe continue de progresser en 2023

sur l’ensemble des indicateurs, dans toutes les zones géographiques

du Groupe, avec une réalisation notable du Brésil qui a fortement

amélioré son facteur clinker tout en augmentant significativement

l’utilisation de combustibles de substitution.

Le groupe Vicat réitère sa feuille de route climat et son

objectif 2030 de réduire ses émissions spécifiques directes à 497

kg de CO2 net par tonne de ciment équivalent et à 430 kg de CO2 net

par tonne de ciment équivalent en Europe. Cet objectif est

uniquement basé sur les technologies actuelles et éprouvées et

n’intègre pas de technologie de rupture telle que la capture du CO2

et le stockage / utilisation.

L’année 2024 verra le lancement de l’initiative « Du Bas carbone

au Zéro carbone ». Au-delà de la poursuite de la politique de

modernisation et de défossilisation du processus industriel

complétée par la mise sur le marché de ciments composés

sophistiqués, le Groupe étudie deux projets de décarbonation

ultime, par la capture du CO2 pour son enfouissement ou son

utilisation dans la fabrication de carburants de synthèse sur les

usines de Montalieu (en France) et de Lebec (en Californie).

L’amorçage de ces projets nécessite d’importantes aides

publiques.

5. PERSPECTIVES 2024

En 2024, le Groupe s’attend à une poursuite de la progression

de son chiffre d’affaires, soutenue par la croissance aux

Etats-Unis, par la résilience des marchés émergents, et ce compte

tenu de la faiblesse du secteur résidentiel en Europe.

L’EBITDA généré par le Groupe

en 2024 devrait être supérieur à celui de 2023.

Cet objectif tient compte de la progression des gains

opérationnels à Ragland et du reflux de l’inflation des coûts

énergétiques sur la période avec un effet de base favorable au

premier semestre.

En 2024, les investissements industriels du Groupe devraient

s’établir à environ 325 millions d’euros compte tenu d’un décalage

de décaissements relatif à la construction du nouveau four au

Sénégal sur 2024. L’enveloppe d’investissements cumulée 2023 et

2024 reste inchangée.

La progression de l’EBITDA, la maîtrise du besoin en fonds de

roulement ainsi que la discipline en matière d’investissements

permettront une nouvelle réduction de l’endettement net du Groupe.

Ainsi, le Groupe se fixe pour objectif de réduire le ratio de

leverage à un niveau inférieur à 1,3x à fin 2025.

Perspectives par pays :

En France, l’activité devrait pâtir d’un ralentissement

marqué de la construction résidentielle, partiellement compensé par

la demande du segment infrastructure. En effet, le démarrage

progressif d’un grand chantier d’infrastructure ferroviaire en

région Sud-Est devrait soutenir l’activité future.

En Suisse, l’activité est attendue stable, avec une

stabilisation des volumes sur un point bas, dans un contexte de

prix résilients.

Aux Etats-Unis, le développement des ventes dans le

Sud-Est devrait se poursuivre grâce au fonctionnement à pleine

capacité du four 2 de Ragland en année pleine. Par ailleurs,

l’activité en Californie devrait bénéficier d’un effet de base

favorable par rapport au premier semestre de 2023. La progression

des combustibles de substitution et la généralisation du ciment de

type « 1L » moins consommateur de clinker devrait soutenir

l’amélioration de la marge.

Au Brésil, dans un marché en stabilisation, les niveaux

d’activité et de résultat sont prévus proches de ceux de 2023 et

devraient continuer de bénéficier de l’amélioration de la

performance industrielle.

En Inde, le marché devrait continuer de croître,

notamment au 1er semestre, grâce à un effet de base favorable et de

l’effet en année pleine de la baisse des coûts, dans un

environnement qui reste fortement concurrentiel.

Au Kazakhstan, l’intensification du contexte

concurrentiel et la saturation de l’outil industriel devrait

limiter la hausse des volumes et des prix dans un pays moins exposé

que les autres à l’inflation des coûts de l’énergie.

En Turquie, le contexte macroéconomique devrait rester

dominé par l’inflation et la faiblesse de la livre turque.

L’activité devrait restée soutenue par l’effort de reconstruction

après le tremblement de terre de février 2023 ainsi que par le

contexte pré-électoral au premier semestre. Le Groupe continuera de

conduire une politique de prix destinée au moins à couvrir la forte

inflation des coûts.

En Égypte, le marché domestique devrait rester peu

dynamique dans un contexte concurrentiel toujours régulé par les

pouvoirs publics. Comme en 2023, le Groupe devrait développer des

opportunités d’exportation de clinker et de ciment.

En Afrique de l’Ouest, la visibilité se réduit à la suite

d’une montée de l’instabilité politique dans la région (report de

la date d’élection présidentielle au Sénégal, sortie de la Cédéao

au Mali) dont les impacts sont difficilement mesurables à ce stade.

Au Sénégal, l’activité Ciment restera contrainte jusqu’au

démarrage du four 6 dans un contexte de prix régulés par le

gouvernement.

6. DIVIDENDE

Sur la base des résultats annuels 2023 et d’un résultat net par

action de 5,76 euros, en progression de +65,5% par rapport à 2022,

et confiant dans la capacité du Groupe à poursuivre son

développement rentable, le Conseil d’Administration, réuni le 12

février 2024, a décidé de proposer aux actionnaires de voter, lors

de l’Assemblée Générale qui se tiendra le 12 avril 2024, la

distribution d’un dividende de 2,0 euros par action.

REUNION DE PRESENTATION ET CONFERENCE TELEPHONIQUE

Dans le cadre de cette publication, le groupe Vicat organise le

14 février 2024 une conférence téléphonique d’information en

anglais à 15h, heure de Paris (14h heure de Londres et 9h heure de

New York).

Pour participer en direct, composez l’un des numéros suivants

:

France : +33 (0) 1 70 37 71 66 UK : +44 (0)

33 0551 0200 US : +1 786 697 3501

Cette conférence téléphonique sera également retransmise via

webcast à partir du site internet de Vicat ou en cliquant ici. Un

enregistrement de la conférence téléphonique sera immédiatement

disponible pour retransmission à partir du site internet de Vicat

ou en cliquant ici.

La présentation qui servira de support à cet évènement sera

accessible à partir de 12h CET sur le site internet de Vicat.

PROCHAINS EVENEMENTS

Assemblée générale annuelle, le 12 avril 2024

Publication du chiffre d’affaires du 1er trimestre 2024, le 29

avril 2024 après bourse

A PROPOS DU GROUPE VICAT

Depuis 170 ans, VICAT est un acteur industriel de référence dans

le domaine des matériaux de construction minéraux et biosourcés.

Vicat est un groupe coté sur le marché Euronext Paris et est

majoritairement contrôlé par la famille fondatrice Merceron-Vicat.

Engagée sur une trajectoire de neutralité carbone sur sa chaîne de

valeur d’ici à 2050, l'entreprise exerce aujourd’hui 3 métiers

principaux que sont le Ciment, le Béton Prêt à l’Emploi (BPE) et

les Granulats, ainsi que des activités complémentaires à ces

métiers de base. Présent dans 12 pays, développés et émergents, le

groupe cimentier emploie près de 10 000 personnes et a réalisé un

chiffre d’affaires consolidé de 3,937 milliards d’euros en 2023.

Ancré dans les territoires, VICAT développe un modèle d’économie

circulaire qui profite à tous et innove chaque jour pour réduire

l’impact environnemental de la construction.

Groupe Vicat – Information financière – Annexes

DEFINITION DES INDICATEURS ALTERNATIFS DE PERFORMANCE

"IAP"

- Les données à périmètre et change constants permettent

de déterminer l’évolution organique d’agrégats chiffrés entre deux

périodes et de les comparer en neutralisant les impacts liés aux

variations de taux de change et du périmètre de consolidation.

Elles sont déterminées en appliquant aux chiffres de la période en

cours, les taux de change et le périmètre de consolidation de la

période antérieure.

- Le chiffre d’affaires opérationnel d’un secteur

géographique (ou d’une activité) correspond au chiffre d’affaires

réalisé par le secteur géographique en question (ou l’activité)

sous déduction du chiffre d’affaires intra-secteur (ou

intra-activité).

- EBITDA (Earning Before Interest, Tax, Depreciation and

Amortization) : il se calcule en sommant le chiffre d’affaires, les

achats consommés, les charges de personnel, les impôts et les taxes

d’exploitation et les autres charges et produits ordinaires.

- EBIT Courant : (Earning Before Interest and Tax) : il se

calcule en sommant l’EBITDA et les dotations nettes aux

amortissements, provisions et dépréciations ordinaires.

- Cash-flow libre : il est égal aux flux nets

opérationnels après déduction des investissements industriels nets

de cessions et des investissements financiers et avant paiement du

dividende.

- L’endettement financier net représente la dette

financière brute (composée du solde des emprunts auprès

d’investisseurs et des établissements de crédit, de la dette

résiduelle sur contrats de location financement, du solde des

autres emprunts et dettes financières hors options de vente et de

la trésorerie passive), nette de la trésorerie et équivalents de

trésorerie, y inclus la réévaluation des dérivés de couverture et

de la dette.

- Le Leverage est un ratio relatif à la rentabilité

correspondant à l’endettement net / EBITDA consolidé.

RESULTATS 2023 PAR ACTIVITES

Activité Ciment

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Volumes (milliers de tonnes)

28 839

27 140

+6,3%

CA Opérationnel

2 526

2 296

+10,0%

+24,4%

CA Consolidé

2 153

1 964

+9,6%

+23,9%

EBITDA

544

411

+32,2%

+44,9%

EBIT courant

346

233

+48,8%

+64,7%

*à périmètre et change constants

Activité Béton & Granulats

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

Volumes Béton (milliers de m3)

10 020

10 023

0,0%

Volume Granulats (milliers de

tonnes)

24 273

25 310

-4,1%

CA Opérationnel

1 510

1 398

+8,0%

+18,6%

CA Consolidé

1 470

1 363

+7,8%

+17,9%

EBITDA

169

132

+28,6%

+37,3%

EBIT courant

76

42

+83,4%

+103,2%

*à périmètre et change constants

Activité Autres Produits & Services

(En millions d’euros)

2023

2022

Variation

publiée

Variation à pcc*

CA Opérationnel

453

454

-0,3%

+4,2%

CA Consolidé

314

315

-0,2%

-0,7%

EBITDA

27

27

-1,5%

+0,3%

EBIT courant

10

10

+0,2%

-0,5%

*à périmètre et change constants

PRINCIPAUX ETATS FINANCIERS DE L’EXERCICE 2023

L’ensemble des états financiers 2023 sont disponibles, ainsi que

les annexes, sur le site internet de la société : www.vicat.fr.

Compte de résultat consolidé

(en milliers d'euros)

Notes

2023

2022

Chiffre d'affaires

4

3 937 195

3 642 063

Achats consommés

(2 598 496)

(2 509 400)

Charges de personnel

5

(569 002)

(528 635)

Impôts, taxes et versements assimilés

(60 688)

(60 982)

Autres produits et charges ordinaires

6

30 740

27 074

EBITDA

739 749

570 120

Dotations nettes aux amortissements,

provisions et dépréciations ordinaires

6

(306 995)

(285 655)

EBIT Courant

432 754

284 465

Produits et charges non ordinaires

7

4 870

6 270

Dotations nettes aux amortissements,

provisions et dépréciations non ordinaires

7

(22 243)

(13 007)

Résultat d’exploitation

415 381

277 728

Coût de l’endettement financier net

(50 817)

(31 155)

Autres produits financiers

37 773

31 900

Autres charges financières

(59 367)

(50 666)

Résultat financier

8

(72 411)

(49 921)

Quote-part dans les résultats des sociétés

associées

11.1

10 129

12 697

Résultat avant impôt

353 099

240 504

Impôts sur les résultats

9

(57 771)

(65 060)

Résultat net consolidé

295 328

175 444

Part attribuable aux intérêts

minoritaires

36 903

19 357

Part attribuable au Groupe

258 425

156 086

Résultat net part du Groupe de base et

dilué par action (en euros)

5,76

3,48

État du résultat global consolidé

(en milliers d'euros)

2023

2022

Résultat net consolidé

295 328

175 444

Autres éléments non recyclables au

compte de résultat :

Réévaluation du passif net au titre des

prestations définies

(4 958)

30 649

Autres éléments non recyclables au compte

de résultat

(1 991)

(9 744)

Impôt sur les éléments non recyclables

1 339

(6 617)

Autres éléments recyclables au compte

de résultat :

Ecarts de conversion

(120 911)

(20 849)

Couverture des flux de trésorerie

(1 659)

7 914

Impôt sur les éléments recyclables

4 012

(2 053)

Autres éléments du résultat global

(après impôt)

(124 168)

(700)

Résultat global

171 160

174 744

Part attribuable aux intérêts

minoritaires

23 542

11 403

Part attribuable au Groupe

147 618

163 341

État de la situation financière consolidée

Actif

(en milliers d'euros)

Notes

31 Décembre 2023

31 Décembre 2022

Goodwill

10.1

1 185 026

1 204 814

Autres immobilisations incorporelles

10.2

174 173

183 066

Immobilisations corporelles

10.3

2 582 394

2 504 926

Droits d'utilisation relatifs aux contrats

de location

10.4

185 416

193 122

Immeubles de placement

10.5

30 706

32 124

Participations dans des entreprises

associées

11.1

84 861

80 804

Actifs d'impôts différés

9

112 229

126 212

Créances et autres actifs financiers non

courants

11.2

241 811

269 651

Total des actifs non courants

4 596 617

4 594 719

Stocks et en-cours

12.1

568 705

560 795

Clients et autres débiteurs

12.2

491 986

464 216

Actifs d'impôts exigibles

3 092

45 201

Autres créances

12.3

193 487

204 690

Actifs destinés à être cédés

11.1

16 910

21 780

Trésorerie et équivalents de

trésorerie

13

493 547

503 597

Total des actifs courants

1 767 728

1 800 279

TOTAL DE L'ACTIF

6 364 344

6 394 998

Passif

(en milliers d'euros)

Notes

31 Décembre 2023

31 Décembre 2022

Capital

179 600

179 600

Primes

11 207

11 207

Auto-contrôle

(41 891)

(47 097)

Réserves consolidées

3 230 128

3 003 393

Réserves de conversion

(646 331)

(558 838)

Capitaux propres part du Groupe

2 732 713

2 588 265

Intérêts minoritaires

285 157

274 529

Total capitaux propres

14

3 017 870

2 862 794

Provisions retraite et autres avantages

postérieurs à l’emploi

15.1

88 045

86 355

Autres provisions supérieures à un an

15.2

134 286

123 413

Dettes financières et options de vente

16.1

1 416 572

1 672 772

Obligations locatives supérieures à un

an

16.1

155 718

161 045

Impôts différés passifs

9

273 349

325 188

Autres passifs non courants

18 696

21 594

Total des passifs non courants

2 086 665

2 390 367

Autres provisions inférieures à un an

15.2

21 943

12 570

Dettes financières et options de vente à

moins d'un an

16.1

335 956

242 161

Obligations locatives à moins d'un an

16.1

45 153

47 537

Fournisseurs et autres créditeurs

17.1

503 490

540 374

Passifs d'impôts exigibles

18 522

14 814

Autres dettes

17.2

334 745

284 381

Total des passifs courants

1 259 810

1 141 837

Total des passifs

3 346 474

3 532 204

TOTAL CAPITAUX PROPRES ET

PASSIFS

6 364 344

6 394 998

État des flux de trésorerie consolidés

(en milliers d'euros)

Notes

2023

2022

Flux de trésorerie

liés aux activités opérationnelles

Résultat net consolidé

295 328

175 444

Quote-part dans les résultats des sociétés

mises en équivalence

(10 129)

(12 697)

Dividendes reçus des sociétés mises en

équivalence

7 489

7 057

Charges et produits sans incidence sur la

trésorerie ou non liés à l'activité :

- Ajustements pour dotations aux

amortissements et provisions

343 521

303 434

- impôts différés

(28 680)

6 803

- plus ou moins-values de cession

(22 196)

(5 377)

- gains et pertes latents liés aux

variations de juste valeur

3 951

(14 688)

- autres

(381)

1 055

Capacité d'autofinancement

588 900

461 031

Variation du besoin en fonds de roulement

(1)

19 364

(104 132)

Flux nets de trésorerie générés par les

activités opérationnelles (2)

18.1

608 265

356 899

Flux de trésorerie

liés aux opérations d'investissement

Décaissements liés à des acquisitions

d'immobilisations :

- immobilisations corporelles et

incorporelles

(328 984)

(422 356)

- immobilisations financières

(15 115)

(28 505)

Encaissements liés à des cessions

d'immobilisations :

- immobilisations corporelles et

incorporelles

28 777

13 975

- immobilisations financières

3 244

4 392

Incidence des variations de périmètre

(861)

(45 404)

Flux nets de trésorerie liés aux

opérations d'investissement

18.2

(312 939)

(477 898)

Flux de trésorerie

liés aux opérations de financement

Dividendes versés

(93 592)

(82 355)

Emissions d’emprunts

16.1

170 077

462 197

Remboursements d’emprunts

16.1

(329 194)

(138 328)

Remboursements des dettes locatives

16.1

(51 335)

(58 414)

Acquisitions d'actions propres

(16 690)

(18 366)

Cessions – attributions d'actions

propres

19 246

20 191

Flux nets de trésorerie liés aux

opérations de financement

(301 488)

184 926

Incidence des variations de cours des

devises

(25 953)

(23 022)

Variation de la trésorerie

(32 114)

40 905

Trésorerie et équivalents de trésorerie

nets à l'ouverture

13.2

471 347

430 442

Trésorerie et équivalents de trésorerie

nets à la clôture

13.2

439 232

471 347

(1) : - Dont flux de trésorerie provenant

des impôts sur le résultat : (54) millions d’euros au 31 décembre

2023 et (81,7) millions d’euros au 31 décembre 2022.

- Dont flux de trésorerie provenant des

intérêts décaissés et encaissés : (34,1) millions d’euros au 31

décembre 2023 dont (9,6) millions d'euros au titres des frais

financiers sur contrats IFRS16 et (37,6) millions d’euros au 31

décembre 2022 dont (9,2) millions d'euros au titres des frais

financiers sur contrats IFRS16.

État de variation des capitaux propres consolidés

(en milliers d'euros)

Capital

Primes

Auto - contrôle

Réserves consolidées

Réserves de conversion

Capitaux propres part du

Groupe

Intérêts minoritaires

Total capitaux propres

Au 1er Janvier 2022

179 600

11 207

(52 018)

2 800 579

(579 950)

2 359 418

246 681

2 606 099

Ajustements liés à l'application d'IAS

29

58 610

58 610

7 313

65 923

Au 1er Janvier 2022 retraité

179 600

11 207

(52 018)

2 859 189

(579 950)

2 418 028

253 994

2 672 022

Résultat annuel

156 086

156 086

19 357

175 444

Autres éléments du résultat global

(13 858)

21 112

7 254

(7 954)

(700)

Résultat global

142 228

21 112

163 340

11 403

174 744

Dividendes distribués

(73 042)

(73 042)

(9 299)

(82 341)

Variation nette des actions propres

4 921

(3 030)

1 891

1 891

Variations de périmètre et acquisitions

complémentaires

(13 330)

(13 330)

12 458

(872)

Réserves hyperinflation

56 602

56 602

7 165

63 767

Autres variations

34 776

34 776

(1 192)

33 584

Au 31 Décembre 2022

179 600

11 207

(47 097)

3 003 393

(558 838)

2 588 265

274 529

2 862 794

Au 1er Janvier 2023

179 600

11 207

(47 097)

3 003 393

(558 838)

2 588 265

274 529

2 862 794

Résultat annuel

258 425

258 425

36 903

295 328

Autres éléments du résultat global

(23 314)

(87 493)

(110 807)

(13 361)

(124 168)

Résultat global

235 111

(87 493)

147 618

23 542

171 160

Dividendes distribués

(73 227)

(73 227)

(20 400)

(93 627)

Variation nette des actions propres

5 206

(2 691)

2 515

2 515

Variations de périmètre et acquisitions

complémentaires

(449)

(449)

(26)

(475)

Réserves hyperinflation

65 895

65 895

7 460

73 355

Autres variations

2 096

2 096

52

2 148

Au 31 Décembre 2023

179 600

11 207

(41 891)

3 230 128

(646 331)

2 732 713

285 157

3 017 870

1 Infrastructure Investment and Jobs Act 2 Inflation Reduction

Act 3 Système de réutilisation des gaz chauds pour produire de

l’électricité

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240213135896/fr/

CONTACT RELATIONS INVESTISSEURS :

Pierre PEDROSA Tél. +33 (0)6 73 25 98 06

pierre.pedrosa@vicat.fr

CONTACT PRESSE :

Karine Boistelle-Adnet Tél. +33 (0)4 74 27 58 04

karine.boistelleadnet@vicat.fr

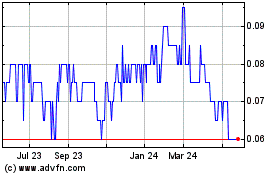

Volt Carbon Technologies (TSXV:VCT)

Historical Stock Chart

From Nov 2024 to Dec 2024

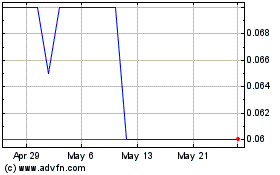

Volt Carbon Technologies (TSXV:VCT)

Historical Stock Chart

From Dec 2023 to Dec 2024