- Cette augmentation de capital sera réalisée par voie d’offre

au public avec suppression du droit préférentiel de souscription et

avec délai de priorité de 7 jours de bourse, à titre irréductible

et réductible, au profit des actionnaires

- Le montant initial de l’augmentation de capital pourra être

porté jusqu’à 11,8 M€ en cas d’exercice intégral de la clause

d’extension et jusqu’à 13,6 M€ en cas d’exercice intégral de la

clause d’extension et de l’option de surallocation

- Extension de l’horizon financier de CARMAT au moins jusqu’à

fin 2024, en cas de réalisation de l’augmentation de capital

initiale (hors clause d’extension et option de

surallocation)

- La réalisation de l’augmentation de capital initiale

permettrait à CARMAT de poursuivre sa progression en vue de

l’atteinte de plusieurs catalyseurs de croissance en 2025

- Prix d’émission des actions nouvelles de 1,60 € par

action

- Après Offre, le besoin de financement de la Société à

horizon de 12 mois, soit jusqu’à fin septembre 2025, sera de 36 à

38 M€

Visioconférence le mercredi 18 septembre

2024 à 18h00 CEST. Pour y participer, veuillez-vous

inscrire en cliquant sur ce lien

NE PAS DIFFUSER directement ou indirectement

AUX Etats-Unis D'aMERIQUE, au canada, EN AUSTRALIE, en AFRIQUE DU

SUD ou AU JAPON.

Regulatory News:

CARMAT (FR0010907956, ALCAR, éligible PEA-PME), concepteur et

développeur du cœur artificiel total le plus avancé au monde (la «

Société » ou « CARMAT »), visant à offrir une

alternative thérapeutique aux malades souffrant d’insuffisance

cardiaque biventriculaire avancée, annonce aujourd’hui le lancement

d’une augmentation de capital avec suppression du droit

préférentiel de souscription des actionnaires par voie d’offre au

public (l’« Offre au public ») et avec un délai de priorité,

à titre irréductible et réductible, pour ses actionnaires existants

et d’un placement global auprès d’investisseurs institutionnels en

France et hors de France, en dehors, notamment, des États-Unis

d’Amérique, du Canada, du Japon, de l’Afrique du Sud et de

l’Australie (le « Placement Global » et, ensemble avec le

délai de priorité et l’Offre au Public, l’« Offre »), d’un

montant initialement prévu de 10,3 M€. L'Offre pourra être portée

jusqu'à un maximum de 13,6 M€ en cas d’exercice intégral de la

clause d’extension et de l’option de surallocation. Les principales

caractéristiques de cette augmentation de capital sont les

suivantes :

- Prix de souscription : 1,60 € par action, soit une décote de

24,5% par rapport à la moyenne des cours moyens pondérés par les

volumes des cinq dernières séances de bourse précédant la fixation

de ce prix de souscription (soit 2,12 €) et représentant une décote

de 21,18% par rapport au cours de clôture au 16 septembre 2024

(soit 2,03 €) ;

- Parité de souscription : 5 Actions Nouvelles pour 28 actions

existantes détenues au 17 septembre 2024

- Engagements de souscription et engagements à titre de garantie

à hauteur de 6,7 M€ représentant 65,2% du montant initial de

l’opération (dont 4,5 M€ par les actionnaires historiques Sante

Holdings SRL (Dr Antonino Ligresti) et Lohas SARL (Pierre Bastid))

;

- Période de souscription dans le cadre du délai de priorité et

de l’Offre au Public : du 18 au 26 septembre 2024 inclus

- Date limite de l’inscription en compte des actions CARMAT afin

de bénéficier du délai de priorité de souscription (record date) :

le 17 septembre 2024

- Période du Placement Global : du 18 au 28 septembre 2024

inclus

Stéphane Piat, Directeur général de CARMAT, déclare : «

Depuis l’automne 2023, qui a marqué le réel début du déploiement

commercial d’Aeson®, nous constatons une dynamique très

encourageante et une progression continue du nombre d’implantations

et des ventes. Nous améliorons progressivement notre approche

commerciale, grâce notamment à une compréhension plus fine des

dynamiques d’accès au marché et des spécificités de chaque pays.

Les retours des hôpitaux européens sont très positifs, et

confirment les caractéristiques uniques et différenciantes

d’Aeson®.

Certes marquée par les défis inhérents à l’introduction d’une

innovation de rupture, cette phase initiale nous a permis de poser

des bases solides avec plus de 50 centres européens formés, prêts à

soutenir notre expansion. Avec, de surcroît, le franchissement

récent du cap de la moitié des recrutements visés dans l’étude

EFICAS en France, nous pensons être bien orientés pour la finaliser

au cours de l’année prochaine, et en publier les résultats dès fin

2025. Ces derniers devraient constituer un accélérateur essentiel

de l’adoption d’Aeson®.

L'augmentation de capital avec délai de priorité pour les

actionnaires, que nous lançons aujourd'hui, est cruciale pour

renforcer notre structure financière à court terme et nous donner

les moyens d’avancer vers les étapes structurantes qui nous

attendent en 2025 : la finalisation de l’étude EFICAS, l’initiation

de la seconde cohorte de patients de l’étude EFS aux Etats-Unis,

mais aussi la reprise de l’étude PIVOT européenne avec des patients

non éligibles à la transplantation, pour nous permettre de viser à

terme, la thérapie de destination. Le franchissement de ces étapes

devrait constituer une avancée majeure en direction de notre

objectif stratégique qui est d’établir Aeson® comme une des

thérapies de référence dans le traitement de l'insuffisance

cardiaque avancée, afin de sauver et améliorer la vie des patients

à travers le monde. »

Raisons de l’Offre

L’émission a pour objet principal de renforcer les capitaux

propres de CARMAT et de financer son besoin en fonds de roulement à

court terme. Avant Offre (tel que ce terme est défini ci-dessous),

les ressources financières certaines dont dispose la Société lui

permettent de financer ses activités jusqu’à fin septembre 2024. Le

produit net de l’opération permettra à CARMAT de poursuivre ses

opérations au-delà de cet horizon, et en particulier de poursuivre

le développement de sa production et de ses ventes, ainsi que son

essai clinique EFICAS en France.

Dans l’hypothèse de réalisation de l’Offre à hauteur de 75% et

100%, la Société sera en mesure de financer ses activités

respectivement jusqu’au début décembre 2024 et jusqu’à au moins fin

2024. Les fonds devant être levés dans le cadre de l’Offre ne

financeront que partiellement les besoins de la Société et compte

tenu de son besoin en financement de 45 M€ sur les 12 mois à venir

(soit jusque fin septembre 2025), la Société restera confrontée à

une situation d’insuffisance en fonds de roulement à 12 mois

estimée à 36 M€ ou 38 M€, selon que l’Offre soit réalisée à 75% ou

100%.

La Société travaille à une extension progressive de son horizon

de financement à 12 mois, en plusieurs étapes, incluant différentes

initiatives dont une ou plusieurs augmentations de capital

additionnelles.

Structure de l’Offre

Conformément aux dixième (10ème) et treizième (13ème)

résolutions de l’assemblée générale à caractère mixte des

actionnaires de la Société du 30 mai 2024 (l’« Assemblée

Générale »), et faisant usage de la subdélégation qui lui a été

accordée par le conseil d’administration de la Société le 16

septembre 2024, le directeur général de la Société a, le 16

septembre 2024, décidé notamment le lancement d’une augmentation de

capital avec suppression du droit préférentiel de souscription des

actionnaires par voie d’offre au public et avec délai de priorité,

à titre irréductible et réductible, au profit des actionnaires, par

émission d’un nombre maximum de 6 414 516 actions ordinaires

nouvelles de la Société d’une valeur nominale unitaire de 0,04

euros (les « Actions Nouvelles »), ce nombre pouvant être

augmenté de 962 177 Actions Nouvelles supplémentaires en cas

d’exercice intégral de la clause d’extension (la « Clause

d’Extension ») et de 1 106 504 Actions Nouvelles

supplémentaires en cas d’exercice intégral de l’option de

surallocation (l’ « Option de Surallocation ») (telles que

définies ci-dessous).

Les Actions Nouvelles non souscrites dans le cadre du délai de

priorité, tant à titre irréductible qu’à titre réductible, feront

l’objet d’une offre globale (l’ « Offre »), comprenant :

- une offre au public en France, principalement destinée aux

personnes physiques (l’« Offre au Public ») ; et

- un placement global destiné aux investisseurs institutionnels

(le « Placement Global ») comportant :

- une offre en France auprès d’investisseurs qualifiés ; et

- une offre internationale auprès d’investisseurs qualifiés dans

certains pays à l’extérieur des États-Unis d’Amérique dans le cadre

d’opérations extraterritoriales (« offshore transactions »)

conformément à la Regulation S du Securities Act (« Regulation

S ») (sauf au Japon, en Australie, en Afrique du Sud et au

Canada).

La diffusion des actions dans le public en France aura lieu

conformément aux dispositions applicables des règles de marché

Euronext.

Le prix de souscription des actions nouvelles sera de 1,60 € par

action.

Le nombre définitif d'Actions Nouvelles à émettre sera déterminé

à l'issue du Placement Global, le 28 septembre 2024 (voir la

section « Structure de l'Offre et

calendrier indicatif » ci-dessous).

Invest Securities agit en qualité de coordinateur global et

teneur de livre dans le cadre de l'Offre (le « Coordinateur

Global et Teneur de Livre »). L'Offre a fait l'objet d'un

contrat de placement conclu le 16 septembre 2024 entre la Société

et Invest Securities.

Garantie et engagements de souscription

L’émission ne fait l’objet d'aucune garantie de bonne fin, au

sens des dispositions de l'article L. 225-145 du code de

commerce.

Aux termes d’engagements de souscription et d’engagements de

souscription à titre de garantie, 9 investisseurs se sont engagés à

souscrire à l’augmentation de capital à hauteur d’un montant total

de 6,7 M€, soit 65,2% du montant initial de l’Offre. Les

engagements de souscription à titre de garantie seraient déclenchés

dans le cas où le montant total de souscription des Actions

Nouvelles (souscriptions reçues dans le cadre de l’Offre)

représenteraient moins de 100% de l’Offre (hors exercice de la

Clause d’Extension et de l’Option de Surallocation).

Tous les garants seront rémunérés par une commission d’un

montant égal à 5% du montant de leur engagement de souscription à

titre de garantie, indépendamment du nombre de titres qui leur

seront alloués. Les garants percevront également une commission de

2% du montant de leur engagement de souscription à titre de

garantie qui sera effectivement appelé dans le cadre de

l’allocation finale des titres émis. En cas d’exercice partiel de

ces engagements de souscription à titre de garantie, les

investisseurs seront alloués au prorata de leur engagement initial.

Il est précisé que les titres éventuellement alloués au titre de

ces engagements de souscription à titre de garantie ne font pas

l’objet d’un engagement de conservation.

Lohas SàRL (M. Pierre Bastid), actionnaire détenant 4 666 226

actions de la Société (soit 13,0% du capital), s'est engagé

irrévocablement à passer un ordre pour un montant de 1,95 M€, à

titre irréductible à hauteur de sa quote-part et, pour le solde,

dans le cadre de l’Offre au Public.

Santé Holdings SRL (Dr Antonino Ligresti), actionnaire détenant

4 237 616 actions de la Société (soit 11,8% du capital social),

s'est engagé irrévocablement à passer un ordre pour un montant de

2,55 M€, à titre irréductible à hauteur de sa quote-part et, pour

le solde, dans le cadre de l’Offre au Public.

Au total, les engagements de souscription décrits ci-dessus

représentent un montant total de 4,5 M€, soit 43,9% du montant

initial global de l'augmentation de capital (38,1% du montant

maximum de l’augmentation de capital en cas d'exercice intégral de

la Clause d’Extension et 33,2% du montant maximum de l’augmentation

de capital en cas d'exercice intégral de la Clause d’Extension et

de l’Option de Surallocation).

Le détail des engagements représentant au total 65,2% du montant

de l’Offre, est le suivant :

Nom de l’Investisseur

Montant de l’ordre de

souscription

Actionnaires historiques

Santé Holding Srl

2.550.000 €

Lohas SàRL

1.950.000 €

Sous total actionnaires

historiques

4.500.000 €

Garants

Market Wizards

680.000 €

Friedland Gestion

500.000 €

Hamilton Stuart Capital

500.000 €

Gestys

300.000 €

Giga società semplice

30.000 €

Sully Patrimoine Gestion

80.000 €

EB Finance

100.000 €

Sous total garants

2.190.000 €

Total

6.690.000 €

Principales modalités de l’augmentation de capital

Montant de l’émission et nombre d’Actions

Nouvelles à émettre

L’augmentation de capital s’élève à un montant brut initial

(prime d’émission incluse) de 10,3 M€, pouvant être porté à un

montant maximum de 11,8 M€ en cas d’exercice intégral de la Clause

d’Extension et à un montant maximum de 13,6 M€ en cas d’exercice

intégral de la Clause d’Extension et de l’Option de Surallocation,

représentant respectivement un maximum de 115% et 132% du montant

initial de l’Offre.

Structure de l’Offre et calendrier

indicatif

Délai de priorité

L’augmentation de capital est réalisée avec suppression du droit

préférentiel de souscription des actionnaires et avec un délai de

priorité, à titre irréductible et réductible, de sept jours de

bourse consécutifs, du 18 au 26 septembre 2024 (inclus) à 17 heures

30, accordé aux porteurs d’actions existantes enregistrées

comptablement sur leur compte-titres à l’issue de la journée

comptable du 17 septembre 2024, selon le calendrier indicatif. Ce

délai de priorité n’est ni cessible, ni négociable.

Dans le cadre du délai de priorité, chaque actionnaire de la

Société aura la possibilité de souscrire des Actions Nouvelles à

émettre dans le cadre de l’Offre au Public (i) à titre

irréductible, à hauteur de sa quote-part dans le capital de la

Société à la date du 17 septembre 2024, à raison de 5 Actions

Nouvelles pour 28 actions existantes qu’il détient au 17 septembre

2024 et (ii) à titre réductible, à hauteur du nombre d’Actions

Nouvelles qu’il désirerait en sus de celui lui revenant au titre de

l’exercice de son droit de priorité à titre irréductible (dans les

limites visées ci-dessous), étant précisé que les ordres de

souscription à titre réductible passés dans le cadre du délai de

priorité seront servis par priorité aux ordres de souscription

passés dans le cadre de l’Offre au Public et le Placement Global (y

compris s’agissant des Actions Nouvelles émises dans le cadre de

l’exercice éventuel de la Clause d’Extension).

Tout actionnaire qui se verrait attribuer par application de

cette règle le droit de souscrire moins d’une Action Nouvelle aura

le droit de souscrire une Action Nouvelle.

L’actionnaire souhaitant souscrire des Actions Nouvelles en sus

de celles lui revenant au titre de l’exercice de son droit de

priorité à titre irréductible pourra passer un ordre, soit à titre

réductible dans le cadre du délai de priorité, soit dans le cadre

de l’Offre au Public ou du Placement Global. Les ordres passés par

les actionnaires dans le cadre du délai de priorité à titre

réductible seront servis dans la limite de leurs demandes et au

prorata du nombre d’actions existantes dont les droits auront été

utilisés à l’appui de leur souscription à titre irréductible, sans

qu’il puisse en résulter une attribution de fraction d’Actions

Nouvelles. Les Actions Nouvelles le cas échéant émises dans le

cadre de l’exercice de la Clause d’Extension seront allouées

prioritairement, selon les mêmes règles, au service des ordres à

titre réductible qui n’auraient pas été servis. Les ordres passés

par les actionnaires dans le cadre de l’Offre au Public ou du

Placement Global seront, quant à eux, traités sans priorité par

rapport aux ordres passés par tout autre investisseur souhaitant

souscrire dans le cadre de l’Offre au Public ou dans le cadre du

Placement Global.

A titre d’illustration, un actionnaire qui détiendrait 3 592

actions, soit 0,01% du capital, pourra souscrire à titre

irréductible un nombre maximum de 640 Actions Nouvelles,

correspondant un montant de souscription égal au maximum à 1 024

euros, avec la certitude d’être servi intégralement, que

l’augmentation de capital soit réalisée à 75%, 100%, ou 115% du

montant initialement visé.

Offre au Public

L’Offre au Public sera ouverte uniquement en France, du 18

septembre 2024 au 26 septembre 2024 (inclus) à 17 heures 30 (heure

de Paris) pour les souscriptions aux guichets et, si cette

possibilité leur est donnée par leur intermédiaire financier, pour

les souscriptions par Internet. Les fonds versés à l’appui des

souscriptions seront centralisés auprès d’Uptevia, qui sera chargée

d’établir le certificat de dépôt des fonds constatant la

réalisation de l’augmentation de capital.

Placement Global

Le Placement Global aura lieu du 18 septembre 2024 au 28

septembre 2024 (inclus) à 17 heures. Pour être pris en compte, les

ordres émis dans le cadre du Placement Global devront être reçus

par le Coordinateur Global et Teneur de Livre au plus tard le 28

septembre 2024 avant 17 heures (heure de Paris) (date

indicative).

Procédure d’allocation

La procédure d’allocation des Actions Nouvelles sera la suivante

:

- La souscription des Actions Nouvelles est réservée, par

priorité, aux actionnaires existants de la Société inscrits en

compte à la date du 17 septembre 2024, qui pourront exercer ce

droit dans les conditions décrites ci-dessus ;

- Les Actions Nouvelles non souscrites dans le cadre de cette

priorité seront allouées en fonction de la nature et de

l’importance de la demande entre les souscriptions dans le cadre de

l’Offre au Public et celles dans le cadre du Placement Global

;

- Les souscriptions dans le cadre du Placement Global seront

allouées en raison de l’ordre d’arrivée des souscriptions et/ou la

qualité des différentes catégories d’investisseurs ;

- Les engagements de souscription à titre de garantie seront

alloués dès lors que le reste des souscriptions allouées ne

permettent pas d’atteindre le montant initial de l’Offre (une

réduction proportionnelle interviendra en cas d’appel partiel de la

garantie).

Montant brut et net de l’Offre

Le montant du produit d’émission perçu par la Société serait, à

titre indicatif, comme suit :

(en millions d’euros)

Offre à 75%

Offre à 100% (hors exercice de la

Claude d’Extension)

Offre à 115% (après exercice intégral

de la Clause d’Extension)

Offre après exercice intégral de la

Clause d’Extension et de l’Option de Surallocation

Produit brut

7,70

10,26

11,80

13,57

Dépenses estimées*

0,74

0,90

0,95

1,06

Produit net

6,95

9,36

10,85

12,51

* En ce compris la rémunération des

intermédiaires financiers, frais juridiques, administratifs et de

communication, ainsi que le montant de la rémunération relative aux

engagements de souscription au titre de garantie en cas d’appel

intégral des garants (soit 153 K€ = 7% x 2,2 M€), ainsi que les

autres frais liés à l’émission.

Calendrier indicatif

16 septembre 2024

Décision du conseil d’administration

approuvant le principe de l’Offre et donnant au directeur général

les pouvoirs pour sa mise en œuvre

Décisions du directeur général relatives

au lancement de l’Offre et fixation du prix de l’Offre

17 septembre 2024

Approbation du Prospectus par l’AMF

Signature du Contrat de Placement

Date limite de l’inscription en compte des

actions de la Société afin de bénéficier du délai de priorité de

souscription (record date)

18 septembre 2024

Communiqué de presse annonçant le

lancement de l’Offre (avant ouverture des marchés)

Mise à disposition du Prospectus

Publication de l’avis d’Euronext Paris

d’Ouverture de l’Offre

Ouverture du délai de priorité, de l’Offre

au Public et du Placement Global

26 septembre 2024

Clôture du délai de priorité et de l’Offre

au Public (à 17h30)

28 septembre 2024

Clôture du Placement Global (17h00)

Fixation des modalités définitives de

l’Offre (en ce compris l’exercice de la Clause d’Extension, le cas

échéant)

30 septembre 2024

Communiqué de presse annonçant le résultat

de l’Offre (avant ouverture des marchés)

Publication par Euronext de l’avis de

résultat de l’Offre au Public

2 octobre 2024

Emission des Actions Nouvelles –

Règlement-livraison des Actions Nouvelles

Admission des Actions Nouvelles aux

négociations sur Euronext

Ouverture de la période de

stabilisation

27 octobre 2024

Date limite d’exercice de l’Option de

Surallocation

Fin de la période de stabilisation

éventuelle

Engagement d’abstention de la Société

La Société a consenti, jusqu’au 31 octobre 2024, un engagement

d’abstention au bénéfice du Coordinateur Global et Teneur de Livre,

portant sur l’émission de titres de capital de la Société, dont

notamment les actions susceptibles d’être émises sur exercice des

BSA Vester, mais à l’exclusion de certaines exceptions usuelles et

des actions susceptibles d’être émises sur exercice des BSA émis

dans le cadre de l’ « equitization » de l’emprunt accordé par la

Banque Européenne d’Investissement.

Il est précisé qu’aucun engagement de conservation n’a été

demandé dans le cadre de l’Offre ni aux actionnaires existants de

la Société ni aux investisseurs s’étant engagés à souscrire à

l’Offre.

Incidence de l’Offre sur la situation de

l’actionnaire

A titre indicatif, en prenant pour hypothèse une Offre à 100% et

l’allocation de l’intégralité des engagements de souscription et de

garantie susvisés et sur la base du nombre d'actions en circulation

et de la répartition de l'actionnariat de la Société à la date des

présentes, la répartition de l'actionnariat de la Société serait, à

sa connaissance, la suivante :

Actionnaires

Hors exercice de la Clause

d’Extension

Après exercice intégral de la

Clause d’Extension

Après exercice intégral de la Clause d’Extension et de l’Option

de Surallocation

Nombre d’actions

% du capital

% des droits de vote

Nombre d’actions

% du capital

% des droits de vote

Nombre d’actions

% du capital

% des droits de vote

Lohas SARL (Pierre Bastid)

4 541 643

10,7%

9,7%

4 541 643

10,5%

9,5%

4 541 643

10,2%

9,3%

Les Bastidons (Pierre Bastid)

1 343 333

3,2%

2,9%

1 343 333

3,1%

2,8%

1 343 333

3,0%

2,7%

Sante Holdings SRL (Dr Antonino

Ligresti)

5 831 366

13,8%

15,9%

5 831 366

13,5%

15,6%

5 831 366

13,1%

15,3%

Matra Défense SAS (Groupe Airbus)

2 670 640

6,3%

7,8%

2 670 640

6,2%

7,6%

2 670 640

6,0%

7,5%

Corely Belgium SPRL (Famille Gaspard)

880 000

2,1%

3,6%

880 000

2,0%

3,5%

880 000

2,0%

3,4%

Therabel Invest

741 706

1,8%

1,6%

741 706

1,7%

1,6%

741 706

1,7%

1,5%

Pr. Alain Carpentier & Famille

491 583

1,2%

2,1%

491 583

1,1%

2,1%

491 583

1,1%

2,0%

Association Recherche Scientifique

Fondation A. Carpentier

115 000

0,3%

0,5%

115 000

0,3%

0,5%

115 000

0,3%

0,5%

Cornovum

458 715

1,1%

1,0%

458 715

1,1%

1,0%

458 715

1,0%

0,9%

Stéphane Piat (directeur général)

553 402

1,3%

1,4%

553 402

1,3%

1,4%

553 402

1,2%

1,4%

Actions auto-détenues*

14 281

0,0%

0,0%

14 281

0,0%

0,0%

14 281

0,0%

0,0%

Flottant

24 694 141

58,3%

53,5%

25 656 318

59,3%

54,5%

26 762 822

60,3%

55,5%

TOTAL

42 335 810

100,0%

100,0%

43 297 987

100,0%

100,0%

44 404 491

100,0%

100,0%

* Contrat de liquidité (situation au

31/8/2024)

Montant et pourcentage de la dilution résultant immédiatement

de l’Offre

À titre indicatif, l’incidence de l'Offre sur la participation

dans le capital d’un actionnaire détenant 1% du capital social de

la Société préalablement à l'Offre et ne souscrivant pas à celle-ci

et sur la quote-part des capitaux propres de la Société par action

est la suivante (sur la base d’un nombre de 35.921.294 actions

actuellement en circulation et de capitaux propres non audités

égaux à -37,6 M€ à date) :

Quote-part du capital

Quote-part des capitaux

propres

Base non diluée

Base diluée*

Base non diluée

Base diluée*

Avant l’Offre

1,00%

0,75%

-1,0462

-0,3973

Après émission de 4.810.887 Actions

Nouvelles (en cas de souscription à hauteur de 75%)

0,88%

0,68%

-0,7337

-0,2160

Après émission de 6.414.516 Actions

Nouvelles (hors exercice de la clause d'extension)

0,85%

0,66%

-0,6453

-0,1627

Après émission de l’intégralité des

Actions Nouvelles (en cas d’exercice intégral de la Clause

d’Extension et hors Option de Surallocation)

0,83%

0,65%

-0,5954

-0,1322

Après émission de l’intégralité des

Actions Nouvelles (en cas d’exercice intégral de la Clause

d’Extension et de l’Option de Surallocation)

0,81%

0,63%

-0,5407

-0,0984

* A la date du Prospectus, 12.281.688

actions nouvelles sont susceptibles d’être émises par la Société

sur exercice ou acquisition d’instruments dilutifs, dont (i)

1.259.891 actions (ordinaires et de préférence) au titre des

actions attribuées gratuitement à M. Stéphane Piat (directeur

général de CARMAT), dont 218.136 actions qui deviendront

disponibles le 24 juin 2027 et un maximum de 436.300 actions,

susceptibles de devenir disponibles à cette même date, dans

l’hypothèse où les critères de performance associés seraient tous

atteints à cette date, (ii) 2.422.204 actions au titre des actions

attribuées gratuitement aux salariés de la Société, (iii) 66.000

BSA au bénéfice des administrateurs et consultants de la Société,

(iv) 3.005.000 actions sur exercice des 3.500.000 BSA Vester

actuellement en circulation, et (v) 5.528.593 actions sur exercice

des 6.000.000 BSA BEI actuellement en circulation. La Société sera

très probablement amenée dans le futur à émettre des BSA

équitization supplémentaires, à l’effet de lui permettre d’apurer

intégralement sa dette contractée auprès de la Banque Européenne

d’Investissement (soit environ 47 M€ pour l’ensemble des trois

tranches de l’emprunt), étant précisé toutefois que le nombre total

d’actions susceptibles d’être émises in-fine au titre de cet

apurement ne peut être déterminé avec précision dans la mesure où

il dépend notamment de l’évolution future du cours de l’action

CARMAT.

Éligibilité de l’offre aux dispositifs PEA / PEA-PME et au

réinvestissement dans le cadre d’un apport cession (dispositif

150-O B ter du Code général des impôts)

Les actions CARMAT peuvent pleinement être intégrées au sein des

plans d'épargne en actions (PEA) et des comptes PEA-PME, qui

bénéficient des mêmes avantages fiscaux que le PEA classique.

La société est également éligible au dispositif 150-O B ter du

Code général des impôts, qui permet aux personnes qui ont cédé des

titres apportés dans un délai de trois ans suivant l'apport de

bénéficier du maintien du report d’imposition en cas de

souscription en numéraire.

Les personnes concernées sont invitées à s’informer, auprès de

leur conseiller fiscal habituel, de la fiscalité s’appliquant à

leur cas particulier, notamment à raison de la souscription, de

l’acquisition, de la détention et de la cession d’actions de

CARMAT.

Mise à disposition du prospectus

L’Offre au Public fait l’objet d’un prospectus approuvé par

l’Autorité des marchés financiers (l’« AMF ») le 17

septembre 2024 sous le numéro 24-403, composé du document

d’enregistrement universel 2023 de la Société déposé auprès de

l’AMF le 30 avril 2024 sous le numéro D. 24-0374, tel que mis à

jour par un amendement au document d’enregistrement universel 2023

déposé auprès de l’AMF le 17 septembre 2024 sous le numéro D.

24-0374-A01 (ensemble le « Document d’Enregistrement Universel

2023 »), et d’une note d’opération, incluant le résumé du

prospectus (la « Note d’Opération »), dont des exemplaires

sont disponibles sans frais auprès de Carmat (36, avenue de

l’Europe – Immeuble l’Étendard – Energy III – 78140

Vélizy-Villacoublay), ainsi que sur les sites Internet de Carmat

(www.carmatsa.com/fr/) et de l’AMF (www.amf-france.org).

Carmat attire l’attention du public sur la Section 2 « Facteurs

de risques » du Document d’Enregistrement Universel 2023, tel que

mis à jour par son amendement, et sur le chapitre 2 « Facteurs de

risques » de la Note d’Opération.

A propos de CARMAT

CARMAT est une société Medtech française qui conçoit, produit et

commercialise le cœur artificiel Aeson®. La Société ambitionne de

faire d’Aeson® la première alternative à la transplantation

cardiaque et apporter ainsi une solution thérapeutique aux patients

souffrant d’insuffisance cardiaque biventriculaire avancée,

confrontés au manque notoire de greffons humains disponibles.

Premier cœur artificiel physiologique au monde à être à la fois

hautement hémocompatible, pulsatile et auto-régulé, Aeson® pourrait

sauver chaque année des milliers de patients en attente d’une

greffe cardiaque. Le dispositif offre aux patients qualité de vie

et mobilité grâce au système d’alimentation externe ergonomique et

portable, relié en permanence à la prothèse implantée. Aeson® est

commercialement disponible dans l’indication de « pont à la

transplantation » dans l’Union-Européenne et dans les autres pays

qui reconnaissent le marquage CE. Aeson® est également actuellement

évalué dans le cadre d’un essai clinique de faisabilité aux

Etats-Unis. Fondée en 2008, CARMAT est implantée en région

parisienne avec son siège social de Vélizy-Villacoublay et un site

de production à Bois-d’Arcy. La Société s’appuie sur les talents

d’une équipe pluridisciplinaire d’environ 200 personnes hautement

spécialisées. Elle est cotée sur le marché Euronext Growth à Paris

(Mnémo : ALCAR / ISIN : FR0010907956).

Pour plus d’informations, rendez-vous sur www.carmatsa.com et

suivez nous sur LinkedIn.

Libellé : CARMAT ISIN :

FR0010907956 Mnémonique : ALCAR

Avertissement

Le présent communiqué ne constitue pas et ne saurait être

considéré comme constituant une offre au public ou comme destiné à

solliciter l’intérêt du public en France, aux Etats-Unis ou dans

toute autre juridiction en vue d’une opération par offre au

public.

En France, l’offre des actions Carmat décrite ci-dessus sera

effectuée dans le cadre d’une augmentation de capital avec

suppression du droit préférentiel de souscription des actionnaires

par voie d’offre au public et avec un délai de priorité, à titre

irréductible et réductible, au profit de ses actionnaires en France

et d’un placement global auprès d’investisseurs institutionnels en

France et hors de France, en dehors, notamment des Etats-Unis

d’Amérique, du Canada, du Japon, de l’Afrique du Sud et de

l’Australie.

S’agissant des Etats membres de l’Espace Economique Européen

autres que la France, aucune action n’a été entreprise et ne sera

entreprise à l’effet de permettre une offre au public des valeurs

mobilières objet de ce communiqué rendant nécessaire la publication

d’un prospectus dans l’un ou l’autre de ces Etats membres. En

conséquence, les valeurs mobilières ne peuvent être offertes et ne

seront offertes dans ces Etats membres (i) qu'au profit

d'investisseurs qualifiés au sens du règlement (UE) 2017/1129 du

Parlement européen et du Conseil du 14 juin 2017, tel que modifié

(le « Règlement Prospectus ») ou (ii) conformément aux

autres dérogations prévues par l’article 1(4) du Règlement

Prospectus.

Le présent communiqué et les informations qu’il contient

s’adressent et sont destinés uniquement aux personnes situées (x)

en dehors du Royaume-Uni ou (y) au Royaume-Uni, qui sont des «

investisseurs qualifiés » (tel que ce terme est défini dans le

Règlement Prospectus qui fait partie du droit interne en

application du European Union (Withdrawal) Act 2018) et (i) qui

sont des professionnels en matière d’investissements (« investment

professionals ») au sens de l’article 19(5) du Financial Services

and Markets Act 2000 (Financial Promotion) Order 2005, tel que

modifié (le « Financial Promotion Order »), (ii) qui sont

visées à l’article 49(2) (a) à (d) du Financial Promotion Order («

high net worth companies, unincorporated associations etc. ») ou

(iii) sont des personnes auxquelles une invitation ou une

incitation à participer à une activité d’investissement (au sens de

l’article 21 du Financial Services and Markets Act 2000) peut être

légalement communiquée ou transmise (les personnes mentionnées aux

paragraphes (y)(i), (y)(ii) et (y)(iii) étant ensemble dénommées,

les « Personnes Habilitées »). Toute invitation, offre ou

accord en vue de la souscription ou l’achat de titres financiers

objet du présent communiqué est uniquement accessible aux Personnes

Habilitées et ne peut être réalisé(e) que par les Personnes

Habilitées. Ce communiqué s’adresse uniquement aux Personnes

Habilitées et ne peut être utilisé par toute personne autre qu’une

Personne Habilitée.

Le présent communiqué et les informations qu’il contient ne

constituent ni une offre de souscription ou d’achat, ni la

sollicitation d’un ordre d’achat ou de souscription, des actions

Carmat aux Etats-Unis ou dans toute autre juridiction dans laquelle

l’opération pourrait faire l’objet de restrictions. Des valeurs

mobilières ne peuvent être offertes ou vendues aux Etats-Unis en

l’absence d’enregistrement ou de dispense d’enregistrement au titre

du U.S. Securities Act de 1933, tel que modifié (le « U.S.

Securities Act »), étant précisé que les actions Carmat n’ont

pas été et ne seront pas enregistrées au titre du U.S. Securities

Act et Carmat n’a pas l’intention de procéder à une offre au public

des actions Carmat aux Etats-Unis.

La diffusion du présent communiqué peut, dans certains pays,

faire l’objet d’une réglementation spécifique. Les personnes en

possession du présent communiqué doivent s’informer des éventuelles

restrictions locales et s’y conformer.

Toute décision de souscrire ou d’acheter des actions Carmat doit

être effectuée uniquement sur la base des informations publiques

disponibles concernant Carmat. Ces informations ne relèvent pas de

la responsabilité d’Invest Securities et n’ont pas été vérifiées

indépendamment par d’Invest Securities.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240917849794/fr/

CARMAT Stéphane Piat Directeur Général Pascale

d’Arbonneau Directrice Administrative et Financière Tél. : 01

39 45 64 50 contact@carmatsas.com Alize RP Relations Presse

Caroline Carmagnol Tél. : 06 64 18 99 59 carmat@alizerp.com

NewCap Communication financière et Relations Investisseurs

Dusan Oresansky Jérémy Digel Tél. : 01 44 71 94 92

carmat@newcap.eu

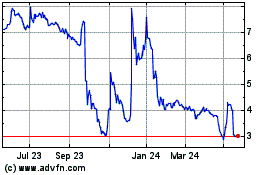

Carmat (EU:ALCAR)

Historical Stock Chart

From Oct 2024 to Nov 2024

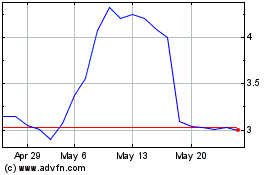

Carmat (EU:ALCAR)

Historical Stock Chart

From Nov 2023 to Nov 2024