Résultats semestriels 2024

AUREA

Résultats semestriels 2024

- Activité en hausse de 3% malgré un

environnement économique atone

- Forte amélioration de la performance

opérationnelle - Excédent brut d’exploitation à +9,1 M€ et résultat

opérationnel courant positif à +2,9 M€

- Une situation financière

solide

- Des signaux encourageants au

1er semestre 2024 qui valident la stratégie de

restructuration engagée en 2023

AUREA (Code ISIN : FR0000039232, Code

Mnémo : AURE), l’un des premiers acteurs industriels européens dans

la régénération des déchets, annonce ce jour ses résultats

pour le 1er semestre 2024, arrêtés lors du Conseil

d’administration qui s’est tenu le 19 septembre 2024 et ayant fait

l’objet d’un examen limité par les Commissaires aux comptes. Le

Rapport financier semestriel est mis à la disposition du public et

déposé auprès de l’Autorité des marchés financiers ce jour. Il peut

être consulté sur le site Internet de la société.

|

Normes IFRS, en millions d’euros |

S1 2024 |

S1 20231 |

VAR |

|

Chiffre d’affaires consolidé |

129,9 |

126,6 |

3% |

|

Excédent Brut d’Exploitation2 |

9,1 |

4,3 |

112% |

|

Résultat opérationnel courant |

2,9 |

-3,6 |

N/A |

|

Résultat opérationnel |

2,8 |

9,5 |

-71% |

|

Résultat net part du Groupe |

2,3 |

9,9 |

-77% |

Activité affectée par une demande

modérée des secteurs industriels européens

Au titre du 1er semestre 2024, le

Groupe AUREA réalise un chiffre d’affaires de 129,9 M€ en hausse de

3% (-19% à périmètre constant).

L’évolution de l’activité du 1er

semestre 2024 du Pôle Métaux & Alliages (+7%

sur le semestre, -24% à périmètre constant) est directement liée à

la contribution de SWAN ALLOY UK acquise en 2023 et positionnée sur

des marchés européens plus dynamiques. Les activités dans les

poudres et profilés de cuivre continuent à résister grâce à leur

capacité à pénétrer les marchés export et à leur maîtrise de la

production de spécialités très techniques.

Comme anticipé, l’activité de REGEAL reste en

repli sur le semestre (-34%), le temps d’adapter le portefeuille

clients au repositionnement stratégique de l’offre du Groupe.

Les activités du Pôle Produits dérivés

du Pétrole (-20% sur le semestre) ont été principalement

impactées par la baisse de volume enregistrée par la filiale De

Bec, suite à la décision de cesser les livraisons de Gasoil Non

Routier (GNR) au secteur agricole (réduction du BFR).

Les activités dans le PVC subissent toujours le

ralentissement de la demande du secteur du Bâtiment et des Travaux

Publics.

En revanche, ECO HUILE affiche une bonne

performance au cours du semestre, soutenue par le niveau des cours

du pétrole et une bonne orientation de l’activité de collecte.

Parallèlement, EPR a maintenu sa dynamique de croissance dans le

traitement des déchets pétroliers et des eaux polluées.

Au sein du Pôle Caoutchouc &

Développements (-11% sur le semestre),

l’activité de ROLL GOM, principale contributrice au pôle, est en

recul par rapport au 1er semestre 2023, en raison de la

baisse d’activité d’un client. Néanmoins, les actions commerciales

en cours devraient avoir un impact positif sur le carnet de

commandes d’ici la fin de l’exercice.

La réorganisation complète de l’activité de TDA

VALORISATION continue d’affecter l’évolution du pôle.

En revanche, META GENERATION, spécialisée dans

le traitement des déchets mercuriels en France, poursuit une

croissance soutenue sur le semestre.

Le Pôle Chimie Pharma (+41% en

publié sur le semestre, +5% à périmètre constant) ressort en

croissance sur le semestre, malgré l’arrêt technique de 2 semaines

en mai de l’outil de production de la filiale RVA acquise en 2023.

Toutefois, la mise en place de synergies avec les autres entités du

Groupe dans les métiers de l’Aluminium s’accélère.

Les deux activités historiques affichent des

évolutions contrastées. FLAUREA CHEMICALS poursuit sa dynamique de

croissance grâce au développement de l’outil de production pour la

fabrication de poudre de cadmium, dont la demande reste forte. A

l’inverse, l’activité de SARGON recule en raison de l’arrêt des

relations commerciales jugées non rentables avec son principal

client.

Amélioration de la performance

opérationnelle

Les indicateurs opérationnels du Groupe sont en

forte hausse reflétant d’une part, la pertinence des choix

stratégiques opérés et d’autre part, une bonne maîtrise des coûts

de production et des frais de personnel. Ainsi, l’Excédent Brut

d’Exploitation s’établit à 9,1 M€ (7% du chiffre d’affaires, en

amélioration de 3,6 points) et le résultat opérationnel courant

ressort à 2,9 M€ (en hausse de 6,5 M€).

Les opérations de croissance externe réalisées

mi-avril 2023 dans les métiers de l’aluminium (RVA en France et

SWAN ALLOY UK au Pays de Galles) ont apporté une contribution

positive.

Le résultat opérationnel s’élève à 2,8 M€ sur le

1er semestre 2024 contre 9,5 M€ un an auparavant. Pour

rappel, au 30 juin 2023, les produits opérationnels non courants

étaient constitués d’un badwill de 17,4 M€ relatif à l’entrée dans

le périmètre de consolidation de RVA.

À -0,7 M€, le coût de l’endettement financier

net reste maîtrisé et stable par rapport au 30 juin 2023 en dépit

de taux d’intérêts élevés sur 2024.

Après prise en compte d’un produit d’impôts de

0,2 M€, le bénéfice net part du Groupe s’établit à 2,3 M€.

Situation financière solide du

Groupe

Malgré le poids des restructurations, les

performances opérationnelles du Groupe au 1er semestre

2024 ont permis de dégager une capacité d’autofinancement positive

(avant impôts et coût de l’endettement) à 9,4 M€ et un flux net de

trésorerie lié à l’activité de 10,7 M€ en forte progression.

Au 30 juin 2024, AUREA affiche une situation

financière toujours solide caractérisée par :

- des capitaux

propres de 74,9 M€ en hausse de 2,9 M€ par rapport au 31 décembre

2023 ;

- un endettement

financier net de 20,4 M€ en baisse de 5,3 M€ par rapport au 31

décembre 2023 incluant :

- une dette

financière brute de 46,8 M€, dont 15,4 M€ à moins d’un an, à

comparer avec des montants respectifs de 54,1 M€ et 22,8 M€ au 30

juin 2023,

- une trésorerie

brute de 26,4 M€ (dont factor) en diminution de 10,9 M€ par rapport

au 31 décembre 2023, qui s’explique principalement par le

remboursement en juin 2024 de l’emprunt obligataire ( 10 M€) qui a

été refinancé sur le second semestre 2024.

La situation de trésorerie du Groupe AUREA lui

permet ainsi de respecter tous ses engagements financiers et de

poursuivre ses investissements.

Perspectives 2024

Le passage en France à une limite de 0,1% de la

teneur en plomb dans les anciens PVC, que nous jugeons

inapplicable, a contraint le Groupe à cesser l’activité de Rulo

France au 31 juillet 2024.

Les investissements et décisions stratégiques

réalisés en 2023 continuent de porter leurs fruits, et les signes

encourageants du 1er semestre 2024 confirment la

pertinence de la stratégie de restructuration engagée pour garantir

une croissance rentable à long terme. Pour soutenir le

développement du Groupe, une intensification des efforts

commerciaux est déployée afin de conquérir de nouveaux marchés et

consolider les clients existants.

Enfin, le contexte politique en France et à

l’international contraignent AUREA à faire preuve de prudence, avec

une visibilité limitée sur ses carnets de commandes pour le

2nd semestre 2024.

Prochains rendez-vous

Réunion SFAF le 26 septembre 2024

Chiffre d'affaires du 3ème trimestre 2024, le 7 novembre

2024 après bourse

À propos d’AUREA

Parmi les premiers acteurs industriels en Europe spécialistes de

la régénération des déchets, AUREA s’inscrit au cœur de l’économie

circulaire. Depuis près de 20 ans, le Groupe régénère des déchets

de tous types afin qu’ils soient réutilisés comme des matières

premières renouvelées. N°1 français de la fabrication d’alliages

d’aluminium, leader mondial du traitement de cadmium, top 3 mondial

du traitement du cuivre par atomisation, top 3 français dans les

alliages cuivreux, n°1 européen pour la fabrication de roues à

bandages à partir de pneus usagés, leader européen de la

régénération des huiles noires moteur, AUREA se distingue par ses

positions de premier plan en France et en Europe. Le Groupe est

coté sur le marché d’Euronext Paris compartiment C (FR0000039232,

AURE).

Pour toute information complémentaire :

www.aurea-france.com

Contacts

|

|

|

|

|

|

AUREA

|

ACTUS finance &

communication |

TSAF – GROUPE VIEL |

|

|

|

|

|

|

|

|

|

|

|

|

01 53 83 85 45

contact@aurea-france.com

|

Corinne Puissant

01 53 67 36 77

cpuissant@actus.fr

Manon Clairet - Relations Presse

01 53 67 36 73

mclairet@actus.fr

|

Camille Trémeau

01 40 74 15 45

camille.tremeau@tsaf-paris.com

|

|

|

1 Au 1er

semestre 2023, AUREA a acquis les sociétés REAL ALLOY UK

(désormais dénommée SWAN ALLOY UK et rattachée au pôle Métaux &

Alliages) et RVA (RECUPERATION REVALORISATION ALUMINIUM rattachée

au pôle Chimie Pharma)

2 Excédent Brut d’Exploitation = Résultat

opérationnel courant + Dotations nettes aux amortissements et

provisions opérationnelles

- Aurea_25 09 2024_Résultats S1 2024_VDEF

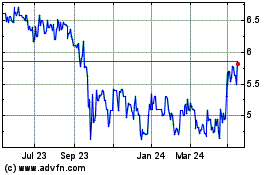

Aurea (EU:AURE)

Historical Stock Chart

From Jan 2025 to Feb 2025

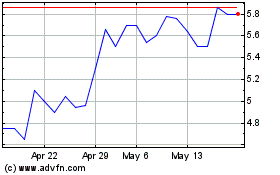

Aurea (EU:AURE)

Historical Stock Chart

From Feb 2024 to Feb 2025