EUROBIO SCIENTIFIC : RESULTATS DU 1ER SEMESTRE 2023

RESULTATS DU

1ER SEMESTRE

2023

Solide performance du Cœur

d’Activité et accélération du déploiement

stratégique

- Premiers

effets positifs de l‘acquisition de GenDx réalisée en octobre 2022

:

- Forte progression du

chiffre d’affaires semestriel : cœur d’activité à

+37%

- Part des produits

propriétaires en hausse à 30% du chiffre d’affaires

(CA)

- Accroissement de

l’internationalisation avec 35% du CA réalisé hors de

France

- Maintien d’un haut niveau

de marge brute1 (46,5% vs 48,5%)

- Marge d’EBITDA1

à 23% dans un contexte d’intensification de la

R&D

- Situation financière très

solide

Paris, le 11 octobre 2023 -

18h50 - Eurobio Scientific (FR0013240934, ALERS, éligible

PEA-PME), groupe français leader dans le diagnostic médical in

vitro de spécialité, présente aujourd’hui ses résultats consolidés

au 30 juin 2023, établis selon les normes françaises et arrêtés par

le conseil d’administration de la société qui s’est réuni le 10

octobre 20232.

Les résultats d’Eurobio

Scientific au 30 juin 2023 traduisent à la fois le recentrage du

Groupe sur son cœur d’activité et les impacts de la croissance

externe, en particulier l’acquisition de GenDx. Le Groupe

enregistre ainsi une marge d’EBITDA1

à 23% dans un contexte inflationniste (contre 12% en 2019,

avant la pandémie). Des reprises et amortissements des actifs issus

des PPA et des amortissements des écarts d’acquisition viennent

diminuer le résultat opérationnel, mais ils sont sans effet sur la

trésorerie du Groupe, et majoritairement non

récurrents.La forte hausse de la part des produits

propriétaires, l’internationalisation des activités et la mise en

œuvre des synergies entre les différentes entités du Groupe

devraient continuer à nourrir la dynamique vertueuse engagée, tant

en termes de croissance d’activité que de

résultats.

| En M€ |

30 juin 2023 |

30 juin 2022 |

|

Variation |

| Ventes de

produits de diagnostic in vitro & produits de R&D |

59,2 |

83,7 |

|

-29% |

|

Dont CA Cœur d’activité |

59,2 |

43,0 |

|

+37% |

|

Autres produits et subventions R&D |

0,2 |

0,6 |

|

- |

|

Total des produits d'exploitation |

59,4 |

84,3 |

|

-30% |

| Coût d'achat

des marchandises |

-31,8 |

-43,4 |

|

-27% |

| Marge

brute ajustée1 |

27,5 |

40,9 |

|

-33% |

| Marge

brute |

24,0 |

40,9 |

|

|

| Dépenses de

recherche et développement |

-3,1 |

-1,4 |

|

+121% |

| Frais marketing

et commerciaux |

-7,8 |

-8,9 |

|

-12% |

|

Frais généraux et administratifs |

-5,4 |

-6,3 |

|

-14% |

| Dotation aux

amortissements des actifs incorporels issus du PPA |

-2,3 |

-1,0 |

|

- |

| Dotation aux

amortissements des écarts d'acquisition |

-1,4 |

-1,4 |

|

- |

|

Résultat opérationnel |

4,1 |

22,0 |

|

- |

|

Résultat opérationnel

ajusté3 |

11,2 |

24,4 |

|

-54% |

|

EBITDA ajusté1 |

13,4 |

26,0 |

|

-49% |

| |

|

|

|

|

| Résultat

financier |

-1,3 |

0,4 |

|

- |

|

Résultat exceptionnel |

0,1 |

-0,1 |

|

- |

|

Impôts |

-0,7 |

-3,1 |

|

-77% |

|

Résultat net |

2,2 |

19,2 |

|

- |

|

Résultat net ajusté3 |

9,4 |

20,6 |

|

-54% |

|

|

|

|

|

|

| |

30 juin 2023 |

31 déc. 2022 |

|

|

|

Trésorerie avant avance acquisition DID

(28.06.23) |

89,0 |

85,9 |

|

|

|

Dette financière hors crédit-bail |

101,0 |

108,0 |

|

|

|

Fonds propres |

174,9 |

172,7 |

|

|

Forte croissance du cœur

d’activité

Eurobio Scientific a enregistré au 1er

semestre 2023 un chiffre d’affaires de 59,2 M€ sur son cœur

d’activité, les activités liées à la détection du COVID étant

désormais peu significatives. Hors chiffre d’affaires exceptionnel

lié à l’activité COVID (40,6 M€ au S1 2022), la croissance

s’établit ainsi à +37% au titre du 1er semestre 2023, et +7% sur

une base pro forma.

Dans la transplantation, le Groupe

poursuit avec succès sa stratégie déjà annoncée de remplacement de

son contrat historique de distribution des tests de la société One

Lambda par ses propres produits, c’est à dire ceux de sa filiale

GenDx dont les tests propriétaires innovants se substituent

progressivement aux produits de distributions, avec un impact très

positif sur la marge brute du Groupe.

Ainsi, les trois effets principaux de

l’acquisition de GenDx sont :

- une

progression très significative du CA réalisé avec les produits

propriétaires, à 30% du CA total contre 18% du CA cœur d’activité

en 2022,

- une

forte progression des ventes à l’international, à 35% du CA au

premier semestre contre 25% du CA cœur d’activité en 2022,

et

- le

maintien à un niveau élevé du taux de marge brute1 à 46,5% dans la

continuité de l’exercice précédent pour la même période (48,5%) qui

incluait l’activité exceptionnelle liée au COVID, fort contributeur

à la rentabilité. Ce taux de marge est significativement plus élevé

que celui atteint par le Groupe en 2019 avant le début de la

pandémie, à savoir 33,8%. La marge brute est ajustée en excluant la

reprise non-récurrente de la valeur identifiée lors de l’allocation

du prix d’acquisition (PPA) et correspondant au stock de produits

fabriqués par GenDx au moment de l’acquisition, vendus

depuis.

Marge d’EBITDA1

élevée à 23% dans un contexte d’intensification de la

R&D et d’inflation des coûts

Au 30 juin 2023, les charges

opérationnelles sont restées globalement stables à 16,3 M€, à

comparer à 16,6 M€ au 1er semestre 2022, avec une hausse des

charges de R&D compensée par une baisse des charges

commerciales et administratives.

Conformément à la stratégie mise en

œuvre pour accroitre la part de produits propriétaires, les

dépenses de Recherche et Développement sont en hausse (3,1 M€ vs

1,4 M€ un an plus tôt) avec l’intégration des activités de

développement de GenDx en biologie moléculaire. Grâce à cette

acquisition, le Groupe dispose désormais d’une équipe mature de

R&D et de bio-informatique, renommée dans le domaine du

NGS.

Inversement, les frais marketing et

commerciaux ont baissé d’environ 1 M€ à 7,8 M€ en raison du recul

de l’activité COVID en France, et les frais généraux et

administratifs ont également été réduits de près de 1 M€. Le

Groupe poursuit ses efforts de structuration d’un groupe devenu

international, tout en maintenant la maîtrise de ses

dépenses.

L’EBITDA1 a ainsi atteint 13,4 M€, soit

une marge d’EBITDA de 23%. A titre de comparaison, le Groupe

affichait en 2019, avant le début de la pandémie, un EBITDA de 7M€

représentant 12% du chiffre d’affaires.

Le résultat opérationnel s’établit à 4,1

M€ du fait des éléments sans impact sur la trésorerie et

majoritairement non récurrents : reprise de la valeur du stock

allouée au PPA (3,5M€), amortissement des actifs incorporels issus

du PPA principalement liés à GenDx, et amortissement des écarts

d’acquisition. Retraité de leur impact, le résultat opérationnel

s’élève à 11,2 M€.

Les charges financières liées aux

emprunts du Groupe, maîtrisées grâce aux contrats de couverture du

risque de taux mis en place par la société, ont été partiellement

compensées par les intérêts générés par les placements de la

trésorerie, ce qui résulte en des charges financières nettes

limitées à 1,3 M€.

Après une charge d’impôts de 0,7 M€, le

résultat net ressort à 2,2 M€ au 30 juin 2023. Retraité de l’impact

des éléments majoritairement non récurrent détaillés précédemment,

il s’élève à 9,4 M€.

11,4 M€ de cash généré par

l’activité et une dette financière très

limitée

Eurobio Scientific a généré au 1er

semestre un cash-flow opérationnel de 11,4 M€, représentant un

taux de conversion de 85% de l’EBITDA.

Avec l’avance liée à l’acquisition de

DID, Eurobio Scientific dispose au 30 juin 2023 d’une trésorerie de

89 M€, pour une dette financière de 101 M€, soit une dette

financière nette de 12 M€, à comparer à 22 M€ au 31 décembre

2022.

Accélération du déploiement

stratégique

Le Groupe poursuit avec succès sa

stratégie d’expansion géographique et technologique ciblée, avec

l’ambition de devenir une société internationale majeure du marché

des diagnostics de spécialité et d'offrir à ses clients une offre

complète s’appuyant sur le diagnostic moléculaire avec ses propres

solutions et celles de ses partenaires.

Avec 30% de produits propriétaires et

35% de ventes à l’international au 1er semestre 2023, la poursuite

du déploiement stratégique s’accélère, sous l’effet de la

croissance organique, qui bénéficie de plus en plus des synergies

entre les différentes entités du Groupe, et de la croissance

externe. Le Groupe reste actif sur ces deux volets, avec son

arrivée sur le marché italien début juillet 2023 lors de

l’acquisition de DID, et le rachat en mars 2023 du fonds de

commerce de distribution en France des produits de GenDx à la

société Bedia Genomics. Ces acquisitions permettent d’accélérer le

développement du Groupe en poursuivant le déploiement de la

distribution de ses propres produits à l’international, et en

mettant en œuvre les synergies liées aux acquisitions déjà

réalisées.

Prochains rendez-vous

financiers

Chiffre d’affaires annuel 2023 : 30

janvier 2024, après bourse

|

A propos d’Eurobio ScientificEurobio Scientific

est un acteur majeur dans le domaine du diagnostic in vitro de

spécialités. Il intervient de la recherche à la commercialisation

de tests diagnostiques dans les domaines de la transplantation, de

l’immunologie, des maladies infectieuses, et propose des réactifs

dédiés aux laboratoires de recherche, y compris pour les sociétés

pharmaceutiques et de biotechnologie. Avec ses nombreux

partenariats et sa forte présence hospitalière, Eurobio Scientific

dispose de son propre réseau étendu de distribution et d’un

portefeuille de produits propriétaires. Le Groupe compte plus de

300 collaborateurs, quatre unités de production basées en région

parisienne, en Allemagne, aux Pays Bas et aux Etats-Unis, et des

filiales à Dorking en Grande Bretagne, Sissach en Suisse, Bünde en

Allemagne, Anvers en Belgique, Utrecht aux Pays-Bas et Milan en

Italie.Eurobio Scientific a pour actionnaire de référence la

holding EurobioNext, qui réunit ses deux dirigeants Jean-Michel

Carle et Denis Fortier au côté du programme d’investissement «

Pépites et Territoires » by AXA & NextStage AM, géré par

NextStage AM.Pour toute information complémentaire, visitez le site

: www.eurobio-scientific.com Les actions d’Eurobio Scientific sont

cotées sur Euronext Growth Paris Indices Euronext Growth BPI

Innovation, PEA-PME 150 et Next Biotech, label Euronext European

Rising Tech.Mnémonique : ALERS - Code ISIN : FR0013240934 - Reuters

: ALERS.PA - Bloomberg :

ALERS:FP |

|

Contacts |

|

Groupe Eurobio ScientificDenis Fortier,

CEOAnne-Sophie Herelle, DGD Finance et SITel. +33(0) 1 69 79 64

80 |

CalyptusMathieu CalleuxRelations InvestisseursTel.

+33(1) 53 65 68 68 - eurobio-scientific@calyptus.net |

1 Ajusté de la reprise de la valeur du stock allouée au

PPA au moment de l’acquisition de GenDx et vendus depuis (3,5M€) –

non récurrent2 Les procédures d'audit des comptes par les

commissaires aux comptes sont encore en cours.3 Ajusté (i) de la

reprise de la valeur du stock allouée au PPA au moment de

l’acquisition de GenDx et vendus depuis (3,5M€) – non récurrent,

(ii) des amortissements des actifs incorporels issus du PPA et

(iii) des amortissements liés aux écarts d’acquisition

RESULTATS DU 1ER

SEMESTRE 2023

Solide performance du Cœur d’Activité et

accélération du déploiement stratégique

- Premiers effets positifs de

l‘acquisition de GenDx réalisée en octobre 2022 :

- Forte progression du

chiffre d’affaires semestriel : cœur d’activité à

+37%

- Part des produits

propriétaires en hausse à 30% du chiffre d’affaires

(CA)

- Accroissement de

l’internationalisation avec 35% du CA réalisé hors de

France

- Maintien d’un haut niveau

de marge brute1 (46,5% vs 48,5%)

- Marge d’EBITDA1 à 23%

dans un contexte d’intensification de la R&D

- Situation financière très solide

Paris, le 11 octobre 2023 - 18h30 -

Eurobio Scientific (FR0013240934, ALERS, éligible

PEA-PME), groupe français leader dans le diagnostic médical in

vitro de spécialité, présente aujourd’hui ses résultats consolidés

au 30 juin 2023, établis selon les normes françaises et arrêtés par

le conseil d’administration de la société qui s’est réuni le 10

octobre 20232.

Les résultats d’Eurobio Scientific au 30

juin 2023 traduisent à la fois le recentrage du Groupe sur son cœur

d’activité et les impacts de la croissance externe, en particulier

l’acquisition de GenDx. Le Groupe enregistre ainsi une marge

d’EBITDA1 à 23% dans un contexte

inflationniste (contre 12% en 2019, avant la pandémie). Des

reprises et amortissements des actifs issus des PPA et des

amortissements des écarts d’acquisition viennent diminuer le

résultat opérationnel, mais ils sont sans effet sur la trésorerie

du Groupe, et majoritairement non récurrents.La

forte hausse de la part des produits propriétaires,

l’internationalisation des activités et la mise en œuvre des

synergies entre les différentes entités du Groupe devraient

continuer à nourrir la dynamique vertueuse engagée, tant en termes

de croissance d’activité que de résultats.

| En M€ |

30 juin 2023 |

30 juin 2022 |

|

Variation |

| Ventes de

produits de diagnostic in vitro & produits de R&D |

59,2 |

83,7 |

|

-29% |

|

Dont CA Cœur d’activité |

59,2 |

43,0 |

|

+37% |

|

Autres produits et subventions R&D |

0,2 |

0,6 |

|

- |

|

Total des produits d'exploitation |

59,4 |

84,3 |

|

-30% |

| Coût d'achat

des marchandises |

-31,8 |

-43,4 |

|

-27% |

| Marge

brute ajustée1 |

27,5 |

40,9 |

|

-33% |

| Marge

brute |

24,0 |

40,9 |

|

|

| Dépenses de

recherche et développement |

-3,1 |

-1,4 |

|

+121% |

| Frais marketing

et commerciaux |

-7,8 |

-8,9 |

|

-12% |

|

Frais généraux et administratifs |

-5,4 |

-6,3 |

|

-14% |

| Dotation aux

amortissements des actifs incorporels issus du PPA |

-2,3 |

-1,0 |

|

- |

| Dotation aux

amortissements des écarts d'acquisition |

-1,4 |

-1,4 |

|

- |

|

Résultat opérationnel |

4,1 |

22,0 |

|

- |

|

Résultat opérationnel

ajusté3 |

11,2 |

24,4 |

|

-54% |

|

EBITDA ajusté1 |

13,4 |

26,0 |

|

-49% |

| |

|

|

|

|

| Résultat

financier |

-1,3 |

0,4 |

|

- |

|

Résultat exceptionnel |

0,1 |

-0,1 |

|

- |

|

Impôts |

-0,7 |

-3,1 |

|

-77% |

|

Résultat net |

2,2 |

19,2 |

|

- |

|

Résultat net ajusté3 |

9,4 |

20,6 |

|

-54% |

| |

30 juin 2023 |

31 déc. 2022 |

|

|

|

Trésorerie avant avance acquisition DID

(28.06.23) |

89,0 |

85,9 |

|

|

|

Dette financière hors crédit-bail |

101,0 |

108,0 |

|

|

|

Fonds propres |

174,9 |

172,7 |

|

|

Forte croissance du cœur d’activité

Eurobio Scientific a enregistré au 1er semestre

2023 un chiffre d’affaires de 59,2 M€ sur son cœur d’activité, les

activités liées à la détection du COVID étant désormais peu

significatives. Hors chiffre d’affaires exceptionnel lié à

l’activité COVID (40,6 M€ au S1 2022), la croissance s’établit

ainsi à +37% au titre du 1er semestre 2023, et +7% sur une base pro

forma.

Dans la transplantation, le Groupe poursuit avec

succès sa stratégie déjà annoncée de remplacement de son contrat

historique de distribution des tests de la société One Lambda par

ses propres produits, c’est à dire ceux de sa filiale GenDx dont

les tests propriétaires innovants se substituent progressivement

aux produits de distributions, avec un impact très positif sur la

marge brute du Groupe.

Ainsi, les trois effets principaux de

l’acquisition de GenDx sont :

- une progression

très significative du CA réalisé avec les produits propriétaires, à

30% du CA total contre 18% du CA cœur d’activité en 2022,

- une forte

progression des ventes à l’international, à 35% du CA au premier

semestre contre 25% du CA cœur d’activité en 2022, et

- le maintien à

un niveau élevé du taux de marge brute1 à 46,5% dans la continuité

de l’exercice précédent pour la même période (48,5%) qui incluait

l’activité exceptionnelle liée au COVID, fort contributeur à la

rentabilité. Ce taux de marge est significativement plus élevé que

celui atteint par le Groupe en 2019 avant le début de la pandémie,

à savoir 33,8%. La marge brute est ajustée en excluant la reprise

non-récurrente de la valeur identifiée lors de l’allocation du prix

d’acquisition (PPA) et correspondant au stock de produits fabriqués

par GenDx au moment de l’acquisition, vendus depuis.

Marge d’EBITDA1 élevée

à 23% dans un contexte d’intensification de la R&D et

d’inflation des coûts

Au 30 juin 2023, les charges opérationnelles

sont restées globalement stables à 16,3 M€, à comparer à

16,6 M€ au 1er semestre 2022, avec une hausse des charges de

R&D compensée par une baisse des charges commerciales et

administratives.

Conformément à la stratégie mise en œuvre pour

accroitre la part de produits propriétaires, les dépenses de

Recherche et Développement sont en hausse (3,1 M€ vs 1,4 M€ un an

plus tôt) avec l’intégration des activités de développement de

GenDx en biologie moléculaire. Grâce à cette acquisition, le Groupe

dispose désormais d’une équipe mature de R&D et de

bio-informatique, renommée dans le domaine du NGS.

Inversement, les frais marketing et commerciaux

ont baissé d’environ 1 M€ à 7,8 M€ en raison du recul de l’activité

COVID en France, et les frais généraux et administratifs ont

également été réduits de près de 1 M€. Le Groupe poursuit ses

efforts de structuration d’un groupe devenu international, tout en

maintenant la maîtrise de ses dépenses.

L’EBITDA1 a ainsi atteint 13,4 M€, soit une

marge d’EBITDA de 23%. A titre de comparaison, le Groupe affichait

en 2019, avant le début de la pandémie, un EBITDA de 7M€

représentant 12% du chiffre d’affaires.

Le résultat opérationnel s’établit à 4,1 M€ du

fait des éléments sans impact sur la trésorerie et majoritairement

non récurrents : reprise de la valeur du stock allouée au PPA

(3,5M€), amortissement des actifs incorporels issus du PPA

principalement liés à GenDx, et amortissement des écarts

d’acquisition. Retraité de leur impact, le résultat opérationnel

s’élève à 11,2 M€.

Les charges financières liées aux emprunts du

Groupe, maîtrisées grâce aux contrats de couverture du risque de

taux mis en place par la société, ont été partiellement compensées

par les intérêts générés par les placements de la trésorerie, ce

qui résulte en des charges financières nettes limitées à 1,3

M€.

Après une charge d’impôts de 0,7 M€, le résultat

net ressort à 2,2 M€ au 30 juin 2023. Retraité de l’impact des

éléments majoritairement non récurrent détaillés précédemment, il

s’élève à 9,4 M€.

11,4 M€ de cash généré par l’activité et

une dette financière très limitée

Eurobio Scientific a généré au 1er semestre un

cash-flow opérationnel de 11,4 M€, représentant un taux de

conversion de 85% de l’EBITDA.

Avec l’avance liée à l’acquisition de DID,

Eurobio Scientific dispose au 30 juin 2023 d’une trésorerie de

89 M€, pour une dette financière de 101 M€, soit une dette

financière nette de 12 M€, à comparer à 22 M€ au 31 décembre

2022.

Accélération du déploiement stratégique

Le Groupe poursuit avec succès sa stratégie

d’expansion géographique et technologique ciblée, avec l’ambition

de devenir une société internationale majeure du marché des

diagnostics de spécialité et d'offrir à ses clients une offre

complète s’appuyant sur le diagnostic moléculaire avec ses propres

solutions et celles de ses partenaires.

Avec 30% de produits propriétaires et 35% de

ventes à l’international au 1er semestre 2023, la poursuite du

déploiement stratégique s’accélère, sous l’effet de la croissance

organique, qui bénéficie de plus en plus des synergies entre les

différentes entités du Groupe, et de la croissance externe. Le

Groupe reste actif sur ces deux volets, avec son arrivée sur le

marché italien début juillet 2023 lors de l’acquisition de DID, et

le rachat en mars 2023 du fonds de commerce de distribution en

France des produits de GenDx à la société Bedia Genomics. Ces

acquisitions permettent d’accélérer le développement du Groupe en

poursuivant le déploiement de la distribution de ses propres

produits à l’international, et en mettant en œuvre les synergies

liées aux acquisitions déjà réalisées.

Prochains rendez-vous financiers

Chiffre d’affaires annuel 2023 : 30 janvier

2024, après bourse

|

A propos d’Eurobio ScientificEurobio Scientific

est un acteur majeur dans le domaine du diagnostic in vitro de

spécialités. Il intervient de la recherche à la commercialisation

de tests diagnostiques dans les domaines de la transplantation, de

l’immunologie, des maladies infectieuses, et propose des réactifs

dédiés aux laboratoires de recherche, y compris pour les sociétés

pharmaceutiques et de biotechnologie. Avec ses nombreux

partenariats et sa forte présence hospitalière, Eurobio Scientific

dispose de son propre réseau étendu de distribution et d’un

portefeuille de produits propriétaires. Le Groupe compte plus de

300 collaborateurs, quatre unités de production basées en région

parisienne, en Allemagne, aux Pays Bas et aux Etats-Unis, et des

filiales à Dorking en Grande Bretagne, Sissach en Suisse, Bünde en

Allemagne, Anvers en Belgique, Utrecht aux Pays-Bas et Milan en

Italie.Eurobio Scientific a pour actionnaire de référence la

holding EurobioNext, qui réunit ses deux dirigeants Jean-Michel

Carle et Denis Fortier au côté du programme d’investissement «

Pépites et Territoires » by AXA & NextStage AM, géré par

NextStage AM.Pour toute information complémentaire, visitez le site

: www.eurobio-scientific.com Les actions d’Eurobio Scientific sont

cotées sur Euronext Growth Paris Indices Euronext Growth BPI

Innovation, PEA-PME 150 et Next Biotech, label Euronext European

Rising Tech.Mnémonique : ALERS - Code ISIN : FR0013240934 - Reuters

: ALERS.PA - Bloomberg :

ALERS:FP |

|

Contacts |

|

Groupe Eurobio ScientificDenis Fortier,

CEOAnne-Sophie Herelle, DGD Finance et SITel. +33(0) 1 69 79 64

80 |

CalyptusMathieu CalleuxRelations InvestisseursTel.

+33(1) 53 65 68 68 - eurobio-scientific@calyptus.net |

1 Ajusté de la reprise de la valeur du stock allouée au PPA au

moment de l’acquisition de GenDx et vendus depuis (3,5M€) – non

récurrent2 Les procédures d'audit des comptes par les commissaires

aux comptes sont encore en cours.3 Ajusté (i) de la reprise de la

valeur du stock allouée au PPA au moment de l’acquisition de GenDx

et vendus depuis (3,5M€) – non récurrent, (ii) des amortissements

des actifs incorporels issus du PPA et (iii) des amortissements

liés aux écarts d’acquisition

- 231011CP_Eurobio_Scientific_RS2023_FR def

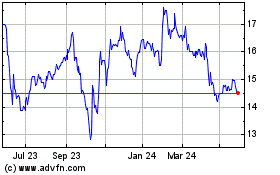

Eurobio Scientific (EU:ALERS)

Historical Stock Chart

From Oct 2024 to Nov 2024

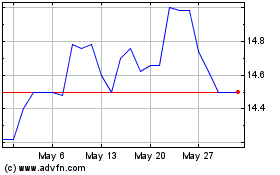

Eurobio Scientific (EU:ALERS)

Historical Stock Chart

From Nov 2023 to Nov 2024