Marge d’EBITDA de haut niveau et chiffre d’affaires en hausse

au 3ème trimestre malgré un environnement économique restant

difficile, notamment en Europe

Chiffre d’affaires de 2,4 Mds€, en hausse de

2,9 % par rapport à l’an dernier :

- Volumes en progression de + 2,2 % dans un environnement de

demande globalement faible, particulièrement en Europe, mais

soutenus par certains marchés comme l’énergie, le sport, la santé

ou l’emballage

- Effet prix globalement stable à - 0,2 % reflétant la gestion

dynamique des prix de vente dans un environnement matières

premières qui s’est globalement stabilisé

EBITDA en hausse de 5,4 % à 407 M€ (386 M€

au 3T’23), tiré notamment par les progressions sensibles des

Adhésifs et des Matériaux Avancés et une meilleure résilience aux

États-Unis et en Asie

Marge d’EBITDA en progression, atteignant le niveau élevé

de 17,0 % (16,6 % au 3T’23), reflétant la qualité du

positionnement du Groupe et de ses technologies, son empreinte

géographique équilibrée, ainsi que la gestion stricte de ses

opérations

Résultat net courant en légère baisse à 168 M€,

soit 2,25 euros par action (2,38 euros au 3T’23)

Flux de trésorerie courant solide de 190 M€ et

dette nette bien contrôlée à 3,1 Mds€ (incluant les

obligations hybrides), en diminution par rapport à fin juin (3,3

Mds€) et représentant 2,0x l’EBITDA des douze derniers

mois

Prévisions 2024 : Le rebond de l’environnement

macroéconomique ne s’étant pas matérialisé à ce stade, le Groupe

vise pour l’année 2024 un EBITDA dans le bas de la fourchette de sa

guidance de 1,53 Md€.

Regulatory News:

Arkema (Paris:AKE):

À l’issue du Conseil d’administration d’Arkema du 5 novembre

2024 qui a examiné l’information financière consolidée du Groupe

pour le troisième trimestre 2024, Thierry Le Hénaff,

Président-directeur général, a déclaré :

« Les ventes d’Arkema ont progressé de 4 % dans les Matériaux de

Spécialités même si le troisième trimestre s’est inscrit dans un

environnement difficile, particulièrement en Europe. Après un mois

de juillet encourageant, la fin du trimestre a été marquée par une

plus faible demande. Je tiens à féliciter nos équipes, dont les

efforts, dans ce contexte peu favorable, ont permis au Groupe de

réaliser une performance financière solide. En particulier, la

marge d’EBITDA a progressé pour atteindre 17 %, attestant de notre

résilience et validant notre stratégie de recentrage sur les

Matériaux de Spécialités.

Dans les prochains mois, nos efforts vont porter sur la gestion

rigoureuse de nos coûts, de nos capex et de notre besoin en fonds

de roulement. Nous continuerons également à progresser sur nos

projets de croissance majeurs afin de démarrer 2025 dans la

meilleure position possible. Nous nous réjouissons par ailleurs

d’accueillir très prochainement les équipes de Dow après la

finalisation de l’acquisition de l’activité d’adhésifs de

lamination pour emballages flexibles, qui devrait intervenir d’ici

la fin de l’année, et marquera une nouvelle étape de la croissance

de Bostik dans les adhésifs de haute performance. »

CHIFFRES-CLÉS DU 3ÈME TRIMESTRE 2024

en millions d'euros

3T 2024

3T 2023

Variation Chiffre d'affaires

2 394

2 326

+2,9% EBITDA

407

386

+5,4% Matériaux de Spécialités

377

346

+9,0% Intermédiaires

51

55

-7,3%

Corporate

-21

-15

Marge d'EBITDA

17,0%

16,6%

Matériaux de Spécialités

17,2%

16,4%

Intermédiaires

26,7%

26,7%

Résultat d'exploitation courant (REBIT)

246

246

-

Marge de REBIT

10,3%

10,6%

Résultat net courant

168

177

-5,1%

Résultat net courant par action (en €)

2,25

2,38

-5,5%

Flux de trésorerie courant

190

312

Flux de trésorerie libre

175

273

Dette nette y compris obligations hybrides

3 111

2 419

2 930 M€ au 31 décembre 2023

ACTIVITÉ AU 3ÈME TRIMESTRE 2024

Le chiffre d’affaires du Groupe s’élève à 2 394

millions d’euros et progresse de 2,9 % par rapport au troisième

trimestre 2023, soutenu par les Matériaux de Spécialités, qui ont

bénéficié en particulier d’une croissance organique positive en

Asie et en Amérique du Nord, l’Europe restant en retrait, et de

l’intégration de PIAM. Dans un environnement macroéconomique

toujours difficile, sans reprise de la demande et marqué par des

déstockages chez nos clients en fin de trimestre, les volumes du

Groupe sont néanmoins en hausse de 2,2 % par rapport à l’an

dernier. Les volumes des Matériaux de Spécialités progressent de

3,8 %, supportés par la bonne tenue de certains marchés comme

l’énergie, le sport, l’emballage ou la santé alors que la

construction ne montre pas de signe d’amélioration et que le

secteur de l’automobile ralentit, notamment en Europe. Les volumes

des Intermédiaires sont quant à eux en retrait de - 12,1 %,

impactés par les mécanismes de quotas existants dans les gaz

réfrigérants. L’effet prix est globalement à l’équilibre (- 0,2 %),

la légère baisse dans les Matériaux de Spécialités (- 0,7 %), en

ligne avec l’évolution globale des matières premières, étant

compensée par la dynamique positive dans les gaz réfrigérants. À +

2,3 %, l’effet périmètre correspond essentiellement à l’acquisition

de PIAM dans les Matériaux Avancés. L’effet change s’établit à -

1,4 %, reflétant la dépréciation du dollar US et des monnaies

latino-américaines par rapport à l’euro.

L’EBITDA du Groupe est en croissance de 5,4 % par rapport

à l’an dernier et s’élève à 407 millions d’euros (386

millions d’euros au 3T’23). En hausse sur chacun des trois segments

et particulièrement dans les Adhésifs et les Matériaux Avancés,

l’EBITDA des Matériaux de Spécialités progresse significativement

de 9,0 %. Les Intermédiaires restent à un niveau solide, bien qu’en

retrait par rapport à l’an dernier. L’EBITDA intègre la

contribution des projets organiques majeurs, dont la montée en

régime se poursuivra au cours des prochains trimestres pour servir

des marchés attractifs comme les biens de consommation durables,

les énergies vertes, la mobilité, le sport ou l’habitat performant.

La marge d’EBITDA progresse de 40 bps par rapport à l’an

dernier et s’établit au très bon niveau de 17,0 % (16,6 % au

3T’23), reflétant, dans cet environnement de marché peu porteur, la

qualité du positionnement du Groupe et de son portefeuille de

technologies, son empreinte géographique équilibrée, ainsi que la

gestion stricte de ses opérations.

À 246 millions d’euros, le résultat

d’exploitation courant (REBIT) est stable par rapport au

troisième trimestre 2023. Il inclut des amortissements et

dépréciations courants de 161 millions d’euros, en hausse de 21

millions d’euros par rapport à l’an dernier, reflétant

principalement la consolidation de PIAM et les mises en service de

nouvelles unités de production dans les Matériaux Avancés. La

marge de REBIT au troisième trimestre 2024 s’élève ainsi à

10,3 % (10,6 % au 3T’23).

Le résultat net courant s’établit à 168 millions

d’euros (177 millions d’euros au 3T’23), soit 2,25 euros

par action, intégrant un taux d’imposition hors éléments

exceptionnels de 22 % du résultat d’exploitation courant.

FLUX DE TRÉSORERIE ET ENDETTEMENT NET AU 30 SEPTEMBRE

2024

Arkema a généré un flux de trésorerie courant solide de

190 millions d’euros. Il est en recul par rapport à l’an

dernier (312 millions d’euros au 3T’23), reflétant une variation

moins marquée du besoin en fonds de roulement et une hausse des

investissements à 167 millions d’euros (137 millions d’euros au

3T’23) correspondant à la mise en œuvre des projets majeurs. Le

besoin en fonds de roulement reste maîtrisé, représentant 16,4 % du

chiffre d’affaires annualisé à fin septembre 2024 (16,3 % à fin

septembre 2023). Sur l’ensemble de l’année, les investissements

devraient s’établir à environ 770 millions d’euros en ligne avec la

guidance annuelle. Après avoir affiné l’analyse des investissements

potentiels pour le futur, et prenant en compte le développement

plus lent du marché des véhicules électriques, le Groupe a ajusté

l’enveloppe d’investissements annoncée lors du Capital Markets Day

de septembre 2023 et prévoit désormais de dépenser entre 650 et 700

millions d’euros par an.

À 175 millions d’euros, le flux de trésorerie

libre inclut un flux non courant de - 15 millions d’euros lié

notamment aux frais de démarrage de la plateforme de Singapour et à

des charges de restructuration.

La dette nette (incluant les obligations hybrides) reste

bien contrôlée et diminue légèrement sur le trimestre pour

s’établir à 3 111 millions d’euros (3 270 millions d’euros à

fin juin 2024), retrouvant le niveau de 2x l’EBITDA des douze

derniers mois.

ACTIVITÉ DES SEGMENTS AU 3ÈME TRIMESTRE 2024

ADHÉSIFS (29 % DU CHIFFRE D’AFFAIRES DU GROUPE)

en millions d'euros

3T 2024

3T 2023

Variation Chiffre d'affaires

682

682

-

EBITDA

107

98

+9,2% Marge d'EBITDA

15,7%

14,4%

Résultat d'exploitation courant (REBIT)

86

77

+11,7% Marge de REBIT

12,6%

11,3%

Le chiffre d’affaires du segment Adhésifs est stable par

rapport à l’an dernier et s’élève à 682 millions d’euros. Il

est soutenu par des volumes en hausse de + 1,9 %, traduisant

notamment la bonne dynamique dans les marchés de l’emballage et de

l’étiquetage, tandis que le secteur de la construction reste

difficile. À - 1 % l’effet prix est limité et reflète la baisse de

certaines matières premières. L’effet périmètre s’établit à + 0,6

%, correspondant à l’intégration d’Arc Building Products, et

l’effet change s’élève à - 1,5 %.

À 107 millions d’euros, l’EBITDA est en hausse

significative de 9,2 % par rapport à l’an dernier, et la marge

d’EBITDA atteint le niveau record de 15,7 %, en

progression de 130 bps par rapport au troisième trimestre 2023.

Cette très belle performance confirme la pertinence de la stratégie

de développement du segment qui s’appuie sur l’amélioration du mix

produits vers des solutions à plus forte valeur ajoutée, des

acquisitions ciblées de qualité, la gestion active des prix et des

coûts ainsi que des initiatives d’excellence opérationnelle.

MATÉRIAUX AVANCÉS (37 % DU CHIFFRE D’AFFAIRES DU

GROUPE)

en millions d'euros

3T 2024

3T 2023

Variation Chiffre d'affaires

885

856

+3,4% EBITDA

189

172

+9,9% Marge d'EBITDA

21,4%

20,1%

Résultat d'exploitation courant (REBIT)

95

100

-5,0%

Marge de REBIT

10,7%

11,7%

En hausse de 3,4 % par rapport au troisième trimestre 2023, le

chiffre d’affaires du segment Matériaux Avancés s’établit à

885 millions d’euros. Les volumes du segment progressent de

2,0 %, soutenus par les marchés du sport, de l’énergie et de la

santé. Ils sont toutefois impactés négativement par le

ralentissement de l’automobile notamment en Europe et l’arrêt

temporaire de notre site allemand de peroxydes organiques, suite à

la crue exceptionnelle du Danube début juin. L’effet prix est

négatif à - 2,3 % et traduit principalement l’évolution des

matières premières. Le chiffre d’affaires du segment bénéficie

également d’un effet périmètre de + 5,7 % lié à la contribution de

PIAM et l’effet change s’établit à - 2,0 %.

À 189 millions d’euros, l’EBITDA du segment

progresse fortement de 9,9 % par rapport à l’an dernier (172 M€ au

3T’23). L’EBITDA des Polymères Haute Performance est en hausse

significative, bénéficiant de la contribution des nouveaux projets,

de l’intégration de PIAM et de la bonne dynamique dans les

spécialités fluorées à forte valeur ajoutée. L’EBITDA des Additifs

de Performance est en recul par rapport à la base de comparaison

élevée du 3T’23 et intègre l’impact négatif de l’arrêt temporaire

du site de peroxydes organiques en Allemagne, estimé à environ 8

millions d’euros sur le trimestre. La marge d’EBITDA

s’améliore sensiblement et atteint le très bon niveau de 21,4

% (20,1 % au 3T’23).

COATING SOLUTIONS (26 % DU CHIFFRE D’AFFAIRES DU

GROUPE)

en millions d'euros

3T 2024

3T 2023

Variation Chiffre d'affaires

627

572

+9,6% EBITDA

81

76

+6,6% Marge d'EBITDA

12,9%

13,3%

Résultat d'exploitation courant (REBIT)

49

43

+14,0% Marge de REBIT

7,8%

7,5%

Le chiffre d’affaires du segment Coating Solutions est en

forte hausse de 9,6 % par rapport au troisième trimestre 2023 et

s’établit à 627 millions d’euros. Par rapport à la

base de référence de l’an dernier marquée par des déstockages, les

volumes progressent de + 8,7 % dans un environnement qui reste

relativement difficile, particulièrement dans l’amont, et sont

soutenus principalement par les marchés des revêtements, notamment

architecturaux, de l’hygiène et du traitement de l’eau. À + 2,1 %,

l’effet prix traduit surtout l’impact de la hausse du propylène aux

États-Unis sur les prix des monomères acryliques, et l’effet change

s’établit à - 1,2 %.

À 81 millions d’euros, l’EBITDA du segment est en

hausse sensible de 6,6 % (76 millions d’euros au 3T’23), soutenu

par l’évolution positive des volumes, la gestion stricte des coûts

et des opérations et la montée en régime du projet organique de

Sartomer en Chine. Dans cet environnement, la marge d’EBITDA

résiste bien et s’établit à 12,9 % (13,3 % au 3T’23).

INTERMÉDIAIRES (8 % DU CHIFFRE D’AFFAIRES DU GROUPE)

en millions d'euros

3T 2024

3T 2023

Variation Chiffre d'affaires

191

206

-7,3%

EBITDA

51

55

-7,3%

Marge d'EBITDA

26,7%

26,7%

Résultat d'exploitation courant (REBIT)

39

42

-7,1%

Marge de REBIT

20,4%

20,4%

Le chiffre d’affaires du segment Intermédiaires, à 191

millions d’euros, recule de 7,3 % par rapport au troisième

trimestre 2023. Les volumes sont en retrait de 12,1 %, impactés par

l’effet des mécanismes de quotas existants dans les gaz

réfrigérants, partiellement compensé par des volumes plus élevés

dans les acryliques en Chine. Les prix progressent de 4,8 %

soutenus essentiellement par l’impact des mécanismes de quotas dans

les gaz réfrigérants.

Dans ce contexte, l’EBITDA du segment s’établit à 51

millions d’euros (55 millions d’euros au 3T’23), et la marge

d’EBITDA se maintient au bon niveau de 26,7 % (26,7 % au

3T’23).

FAITS MARQUANTS

Le 29 août 2024, Arkema a annoncé plusieurs nominations au sein

de son comité exécutif. Sophie Fouillat est nommée Directrice

Générale Stratégie en remplacement de Bernard Boyer qui fait valoir

ses droits à la retraite. Tilo Quink rejoint le Groupe et est nommé

Directeur Général Adjoint des Additifs de Performance. Laurent

Tellier, qui occupait précédemment ce poste, est nommé Directeur

Général Adjoint Polymères Haute Performance et Gaz Fluorés en

remplacement d’Erwoan Pezron. Ce dernier devient conseiller auprès

du Président-directeur général et reste membre du comité exécutif

jusqu’à sa retraite en fin d’année.

Le 5 septembre 2024, Arkema a réalisé avec succès le placement

d’une émission obligataire senior de 500 millions d’euros à

échéance 10 ans portant un coupon annuel de 3,50 %. Cette émission

permet au Groupe de poursuivre le refinancement de ses échéances

obligataires les plus proches et d’étendre la maturité moyenne de

sa dette.

Le 30 octobre 2024, Arkema a finalisé une opération

d’augmentation de capital réservée aux salariés, qui a totalisé

près de 8 700 souscriptions pour un montant total de 61,8 millions

d’euros, démontrant ainsi le fort engagement des collaborateurs du

Groupe et leur confiance dans les perspectives de développement

d’Arkema. Les actions nouvellement émises sont entièrement

assimilées aux actions existantes et donneront droit au versement

du dividende en 2025.

PERSPECTIVES 2024

Dans un contexte macroéconomique qui s’annonce encore peu

porteur en cette fin d’année, marqué par une visibilité limitée et

un environnement de demande toujours faible, le Groupe s’attachera

à gérer strictement ses coûts opérationnels et optimiser son besoin

en fonds de roulement en fonction de la demande. En parallèle, le

travail sur le plus long terme continuera, avec la poursuite de la

montée en puissance des projets organiques, le closing de

l’acquisition de l’activité d’adhésifs de lamination pour

emballages flexibles de Dow ainsi que les premières phases de

démarrage de l’unité de spécialités fluorées HFO-1233zd aux

États-Unis.

Dans ce contexte, sur la base des résultats des neuf premiers

mois, Arkema prévoit de réaliser en 2024 un EBITDA dans le bas de

la fourchette de sa guidance de 1,53 Md€.

Enfin, le Groupe poursuivra la mise en place de sa feuille de

route stratégique, en s’appuyant sur son innovation de pointe, en

renforçant ses partenariats avec ses clients et en déployant son

portefeuille de technologies pour soutenir le développement de

solutions pour un monde moins carboné et plus durable.

Les résultats du troisième trimestre 2024 sont détaillés dans la

présentation « Third-quarter 2024 results and outlook » et dans le

document « Factsheet », tous deux disponibles sur le site internet

de la Société : www.arkema.com/global/fr/investor-relations/

CALENDRIER FINANCIER

27 février 2025 : Publication des résultats annuels 7 mai 2025 :

Publication des résultats du 1er trimestre 2025

AVERTISSEMENT

Les informations publiées dans ce communiqué peuvent comporter

des éléments prévisionnels concernant la situation financière, les

résultats d’opérations, les activités et la stratégie d’Arkema.

Dans un contexte de fortes tensions géopolitiques dans lequel

l’évolution de l’économie mondiale reste incertaine, les hypothèses

retenues ainsi que les éléments prévisionnels peuvent s’avérer

inexacts.

Ces prévisions sont fondées sur la vision actuelle et sur des

hypothèses de la Direction d’Arkema qui peuvent s’avérer inexactes

et sont dépendantes de facteurs de risques tels que l’évolution du

coût des matières premières, la variation des taux de change, le

rythme de réalisation des programmes de réduction de coûts, le

renforcement des tensions géopolitiques, ou l’évolution des

conditions économiques et financières générales. Arkema n’assume

aucune responsabilité quant à la mise à jour des prévisions qui

serait due à la découverte d’informations nouvelles ou à la

survenance d’événements nouveaux ou autres. Des informations

supplémentaires relatives aux facteurs pouvant avoir une influence

significative sur les résultats financiers d’Arkema sont

disponibles dans les documents déposés par Arkema auprès de

l’Autorité des marchés financiers.

Les bilans, compte de résultat, tableau de flux de trésorerie,

tableau de variation des capitaux propres et information

sectorielle joints au présent communiqué de presse sont extraits de

l’information financière consolidée au 30 septembre 2024 examinée

par le Conseil d’administration d’Arkema en date du 5 novembre

2024. Les données trimestrielles ne sont pas auditées.

L’information par segment est présentée en conformité avec le

système de reporting interne d’Arkema utilisé par la Direction.

Les principaux indicateurs alternatifs de performance utilisés

par le Groupe sont détaillés dans les tableaux figurant en annexe

du communiqué. Le Groupe utilise également, dans le cadre de

l’analyse de ses résultats ou de la définition de ses objectifs, la

marge d’EBITDA correspondant à l’EBITDA exprimé en pourcentage du

chiffre d’affaires, l’EBITDA étant égal au résultat d’exploitation

courant (REBIT) augmenté des dépréciations et amortissements

courants des actifs corporels et incorporels, ainsi que la marge de

REBIT correspondant au résultat d’exploitation courant (REBIT)

exprimé en pourcentage du chiffre d’affaires.

Enfin, dans le cadre de l’analyse de l’évolution de ses

résultats et plus particulièrement de son chiffre d’affaires, le

Groupe analyse les effets suivants (analyses non auditées) :

effet périmètre : l’effet périmètre

correspond à l’impact d’un changement de périmètre, que celui-ci

résulte d’une acquisition ou d’une cession d’une activité dans son

intégralité ou d’une entrée ou d’une sortie en consolidation. Une

augmentation ou une fermeture de capacités ne sera pas analysée en

tant qu’effet périmètre ;

effet change : l’effet change évoqué

ici correspond à l’impact mécanique de la consolidation de comptes

en devises autres que l’euro à des taux différents d’une période à

l’autre. L’effet change sera appréhendé en appliquant à l’agrégat

de la période analysée le taux de la période antérieure ;

effet prix : l’impact des variations

des prix de vente moyens est estimé par comparaison entre le prix

de vente unitaire net moyen pondéré pour une famille homogène de

produits au cours de la période de référence et le prix de vente

unitaire net moyen pondéré de la période antérieure, multiplié,

dans les deux cas, par les volumes vendus au cours de la période de

référence ; et

effet volume : l’impact des variations

de volumes est estimé en comparant les quantités livrées au cours

de la période de référence avec les quantités livrées au cours de

la période antérieure, multipliées, dans les deux cas, par les prix

de vente unitaires nets moyens pondérés de la période

antérieure.

Fort de savoir-faire uniques dans le domaine de la science des

matériaux, Arkema dispose d’un portefeuille de technologies

de premier rang pour répondre à l’accélération de la demande en

matériaux nouveaux et durables. Avec l’ambition de devenir un pur

acteur des Matériaux de Spécialités, Arkema est aujourd’hui

organisé autour de trois segments complémentaires, résilients et

fortement innovants qui leur sont dédiés et qui représentent 92 %

du CA du Groupe en 2023, les Adhésifs, les Matériaux Avancés et les

Coating Solutions, et d’un segment Intermédiaires compétitif et

bien positionné. Arkema offre des solutions technologiques de

pointe pour répondre aux enjeux des nouvelles énergies, de l’accès

à l’eau, du recyclage, de l’urbanisation, ou encore de la mobilité

et est attaché à un dialogue continu avec l’ensemble de ses parties

prenantes. Le Groupe a réalisé un chiffre d’affaires d’environ 9,5

milliards d’euros en 2023 et est présent dans près de 55 pays avec

21 100 collaborateurs.

Comptes

ARKEMA

Information financière consolidée à fin

septembre 2024

Les comptes consolidés à fin décembre 2023 sont audités.

COMPTE DE RESULTAT CONSOLIDE 3ème trimestre 2024 3ème trimestre 2023 (En millions d'euros)

Chiffre d'affaires

2 394

2 326

Coûts et charges d'exploitation

(1 917)

(1 835)

Frais de recherche et développement

(47)

(68)

Frais administratifs et commerciaux

(222)

(209)

Autres charges et produits

(24)

(32)

Résultat d'exploitation

184

182

Quote-part dans le résultat net des sociétés mises en équivalence

(2)

(2)

Résultat financier

(20)

(9)

Impôts sur le résultat

(42)

(54)

Résultat net

120

117

Dont résultat net attribuable aux participations ne donnant pas le

contrôle

2

3

Dont résultat net - part du Groupe

118

114

Résultat net par action (en euros)

1,43

1,39

Résultat net dilué par action (en euros)

1,42

1,37

Fin septembre 2024

Fin septembre 2023 (En millions

d'euros)

Chiffre d'affaires

7 271

7 292

Coûts et charges d'exploitation

(5 755)

(5 757)

Frais de recherche et développement

(184)

(204)

Frais administratifs et commerciaux

(695)

(661)

Autres charges et produits

(101)

(71)

Résultat d'exploitation

536

599

Quote-part dans le résultat net des sociétés mises en équivalence

(4)

(7)

Résultat financier

(53)

(44)

Impôts sur le résultat

(130)

(146)

Résultat net

349

402

Dont résultat net attribuable aux participations ne donnant pas le

contrôle

7

4

Dont résultat net - part du Groupe

342

398

Résultat net par action (en euros)

4,36

5,12

Résultat net dilué par action (en euros)

4,34

5,09

ETAT DU RESULTAT GLOBAL CONSOLIDE

3ème

trimestre 2024 3ème trimestre 2023 (En millions d'euros)

Résultat net

120

117

Effet des couvertures

13

(13)

Autres

—

0

Impôts différés sur effet des couvertures et autres

(1)

0

Variation des écarts de conversion

(155)

109

Autres éléments recyclables du résultat global

(143)

96

Effet de revalorisation des titres non consolidés

0

0

Pertes et gains actuariels

(14)

26

Impôts différés sur pertes et gains actuariels

3

(5)

Autres éléments non recyclables du résultat global

(11)

21

Total des produits et charges reconnus directement en capitaux

propres

(154)

117

Résultat global

(34)

234

Dont résultat global attribuable aux participations ne donnant pas

le contrôle

2

3

Dont résultat global - part du Groupe

(36)

231

Fin septembre

2024 Fin septembre

2023 (En millions d'euros)

Résultat net

349

402

Effet des couvertures

10

(51)

Autres

0

0

Impôts différés sur effet des couvertures et autres

(1)

2

Variation des écarts de conversion

(84)

(34)

Autres éléments recyclables du résultat global

(75)

(83)

Effet de revalorisation des titres non consolidés

(1)

0

Pertes et gains actuariels

4

19

Impôts différés sur pertes et gains actuariels

(1)

(4)

Autres éléments non recyclables du résultat global

2

15

Total des produits et charges reconnus directement en capitaux

propres

(73)

(68)

Résultat global

276

334

Dont résultat global attribuable aux participations ne donnant pas

le contrôle

(4)

2

Dont résultat global - part du Groupe

280

332

INFORMATIONS PAR SEGMENT

3ème

trimestre 2024 (En millions

d'euros)

Adhésifs Matériaux Avancés Coating

Solutions Intermédiaires Corporate Total

Chiffre d'affaires

682

885

627

191

9

2 394

EBITDA

107

189

81

51

(21)

407

Amortissements et dépréciations courants des actifs corporels et

incorporels

(21)

(94)

(32)

(12)

(2)

(161)

Résultat d'exploitation courant (REBIT)

86

95

49

39

(23)

246

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(28)

(8)

(2)

—

—

(38)

Autres charges et produits

(9)

(13)

0

0

(2)

(24)

Résultat d'exploitation

49

74

47

39

(25)

184

Quote-part dans le résultat net des sociétés mises en équivalence

—

(2)

—

—

—

(2)

Investissements incorporels et corporels

21

100

28

3

15

167

Dont investissements courants

21

100

28

3

15

167

3ème trimestre

2023 (En millions d'euros)

Adhésifs Matériaux

Avancés Coating Solutions Intermédiaires

Corporate Total Chiffre d'affaires

682

856

572

206

10

2 326

EBITDA

98

172

76

55

(15)

386

Amortissements et dépréciations courants des actifs corporels et

incorporels

(21)

(72)

(33)

(13)

(1)

(140)

Résultat d'exploitation courant (REBIT)

77

100

43

42

(16)

246

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(26)

(5)

(1)

—

—

(32)

Autres charges et produits

(10)

(21)

0

(1)

0

(32)

Résultat d'exploitation

41

74

42

41

(16)

182

Quote-part dans le résultat net des sociétés mises en équivalence

—

(2)

—

—

—

(2)

Investissements incorporels et corporels

15

93

23

7

4

142

Dont investissements courants

15

88

23

7

4

137

INFORMATIONS PAR SEGMENT

Fin Septembre 2024 (En millions

d'euros)

Adhésifs Matériaux Avancés Coating

Solutions Intermédiaires Corporate Total

Chiffre d'affaires

2 068

2 681

1 890

603

29

7 271

EBITDA

321

541

247

174

(75)

1 208

Amortissements et dépréciations courants des actifs corporels et

incorporels

(65)

(263)

(93)

(32)

(5)

(458)

Résultat d'exploitation courant (REBIT)

256

278

154

142

(80)

750

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(81)

(27)

(5)

—

—

(113)

Autres charges et produits

(25)

(64)

0

(1)

(11)

(101)

Résultat d'exploitation

150

187

149

141

(91)

536

Quote-part dans le résultat net des sociétés mises en équivalence

—

(4)

—

—

—

(4)

Investissements incorporels et corporels*

48

276

71

14

27

436

Dont investissements courants*

48

276

71

14

27

436

* Prise en compte d'une correction effectuée sur les données

de Q1 2024 suite à une inversion entre les segments Coating

Solutions et Intermédiaires

Fin

Septembre 2023 (En millions d'euros)

Adhésifs

Matériaux Avancés Coating Solutions

Intermédiaires Corporate Total

Chiffre d'affaires

2 072

2 705

1 850

636

29

7 292

EBITDA

286

517

258

173

(64)

1 170

Amortissements et dépréciations courants des actifs corporels et

incorporels

(62)

(207)

(94)

(38)

(4)

(405)

Résultat d'exploitation courant (REBIT)

224

310

164

135

(68)

765

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(77)

(13)

(5)

—

—

(95)

Autres charges et produits

(22)

(37)

(1)

(1)

(10)

(71)

Résultat d'exploitation

125

260

158

134

(78)

599

Quote-part dans le résultat net des sociétés mises en équivalence

—

(7)

—

—

—

(7)

Investissements incorporels et corporels

48

230

62

15

11

366

Dont investissements courants

48

213

62

15

11

349

TABLEAU DES FLUX DE TRESORERIE CONSOLIDES

Fin septembre 2024

Fin septembre 2023 (En

millions d'euros)

Flux de trésorerie d'exploitation

Résultat net

349

402

Amortissements et provisions pour dépréciation d'actifs

582

512

Autres provisions et impôts différés

16

(70)

(Profits)/Pertes sur cession d'actifs long terme

3

(29)

Dividendes moins résultat des sociétés mises en équivalence

4

7

Variation du besoin en fonds de roulement

(262)

(27)

Autres variations

22

15

Flux de trésorerie provenant de l'exploitation

714

810

Flux de trésorerie d'investissement

Investissements incorporels et corporels

(436)

(366)

Variation des fournisseurs d'immobilisations

(75)

(131)

Coût d'acquisition des activités, net de la trésorerie acquise

(29)

(66)

Augmentation des prêts à long terme

(63)

(45)

Investissements

(603)

(608)

Produits de cession d'actifs incorporels et corporels

5

8

Produits de cession des activités, nets de la trésorerie cédée

—

32

Remboursement des prêts à long terme

52

56

Désinvestissements

57

96

Flux de trésorerie provenant des investissements nets

(546)

(512)

Flux de trésorerie de financement Variation de

capital et autres fonds propres

—

0

Rachat d'actions propres

(24)

(32)

Emission d'obligations hybrides

399

—

Rachat d'obligations hybrides

(400)

—

Dividendes payés aux actionnaires

(261)

(253)

Rémunération versée aux porteurs de titres subordonnés à durée

indéterminée

(16)

(16)

Dividendes versés aux participations ne donnant pas le contrôle et

rachat de minoritaires

(2)

(3)

Augmentation de l'endettement long terme

494

397

Diminution de l'endettement long terme

(764)

(63)

Augmentation/ Diminution de l'endettement court terme

327

(31)

Flux de trésorerie provenant du financement

(247)

(1)

Variation de trésorerie et équivalents de trésorerie

(79)

297

Incidence variations change et périmètre

29

11

Trésorerie et équivalents de trésorerie en début de période

2 045

1 592

Trésorerie et équivalents de trésorerie en fin de

période

1 995

1 900

BILAN CONSOLIDE 30

septembre 2024 31 décembre

2023 (En millions d'euros)

ACTIF

Goodwill

3 011

3 040

Autres immobilisations incorporelles, valeur nette

2 331

2 416

Immobilisations corporelles, valeur nette

3 735

3 730

Sociétés mises en équivalence : titres et prêts

11

13

Autres titres de participation

56

52

Actifs d'impôt différé

111

157

Autres actifs non courants

258

251

TOTAL ACTIF NON COURANT

9 513

9 659

Stocks

1 392

1 208

Clients et comptes rattachés

1 412

1 261

Autres créances

195

170

Impôts sur les sociétés - créances

106

142

Actifs financiers dérivés courants

24

32

Trésorerie et équivalents de trésorerie

1 995

2 045

Actifs destinés à être cédés

19

—

TOTAL ACTIF COURANT

5 143

4 858

TOTAL ACTIF

14 656

14 517

CAPITAUX PROPRES ET PASSIF Capital

750

750

Primes et réserves

6 402

6 304

Actions auto-détenues

(44)

(21)

Ecarts de conversion

97

170

TOTAL DES CAPITAUX PROPRES - PART DU GROUPE

7 205

7 203

Participations ne donnant pas le contrôle

247

252

TOTAL DES CAPITAUX PROPRES

7 452

7 455

Passifs d'impôt différé

407

436

Provisions pour retraites et avantages du personnel

391

397

Autres provisions et autres passifs non courants

429

416

Emprunts et dettes financières à long terme

3 540

3 734

TOTAL PASSIF NON COURANT

4 767

4 983

Fournisseurs et comptes rattachés

993

1 036

Autres créditeurs et dettes diverses

472

392

Impôts sur les sociétés - dettes

71

83

Passifs financiers dérivés courants

23

27

Emprunts et dettes financières à court terme

866

541

Passifs relatifs aux actifs destinés à être cédés

12

—

TOTAL PASSIF COURANT

2 437

2 079

TOTAL DES CAPITAUX PROPRES ET DU PASSIF

14 656

14 517

TABLEAU DE VARIATION DES CAPITAUX PROPRES CONSOLIDES

Actions émises Actions propres

Capitaux propres part du Groupe Participations ne donnant

pas le contrôle Capitaux propres (En millions d'euros)

Nombre Montant Primes Obligations

hybrides Réserves consolidées Ecarts de

conversion Nombre Montant Au 1er janvier

2024

75 043 514

750

1 067

700

4 537

170

(228 901)

(21)

7 203

252

7 455

Dividendes payés

—

—

—

—

(277)

—

—

—

(277)

(2)

(279)

Emissions d'actions

—

—

—

—

—

—

—

—

—

—

—

Réduction de capital par annulation d'actions propres

—

—

—

—

—

—

—

—

—

—

—

Rachat d'actions propres

—

—

—

—

—

—

(271 070)

(24)

(24)

—

(24)

Annulation d'actions propres

—

—

—

—

—

—

—

—

—

—

—

Attribution d'actions propres aux salariés

—

—

—

—

(1)

—

12 601

1

0

—

0

Cessions d'actions propres

—

—

—

—

—

—

—

—

—

—

—

Paiements fondés sur des actions

—

—

—

—

21

—

—

—

21

—

21

Emission d'obligations hybrides

—

—

—

400

(1)

—

—

—

399

—

399

Rachat/remboursement d'obligations hybrides

—

—

—

(400)

—

—

—

—

(400)

—

(400)

Autres

—

—

—

—

3

—

—

—

3

1

4

Transactions avec les actionnaires

—

—

—

0

(255)

—

(258 469)

(23)

(278)

(1)

(279)

Résultat net

—

—

—

—

342

—

—

—

342

7

349

Total des produits et charges reconnus directement en capitaux

propres

—

—

—

—

11

(73)

—

—

(62)

(11)

(73)

Résultat global

—

—

—

—

353

(73)

—

—

280

(4)

276

Au 30 septembre 2024

75 043 514

750

1 067

700

4 635

97

(487 370)

(44)

7 205

247

7 452

INDICATEURS ALTERNATIFS DE PERFORMANCE Afin de suivre

et d’analyser la performance financière du Groupe et celle de ses

différentes activités, la direction du Groupe utilise des

indicateurs alternatifs de performance, indicateurs financiers non

définis dans les IFRS. Une réconciliation avec les agrégats des

états financiers consolidés IFRS est présentée dans cette note.

RESULTAT D'EXPLOITATION COURANT (REBIT) ET EBITDA

(En millions d'euros)

Fin Septembre

2024 Fin Septembre

2023 3ème trimestre

2024 3ème trimestre

2023 RESULTAT D'EXPLOITATION

536

599

184

182

- Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(113)

(95)

(38)

(32)

- Autres charges et produits

(101)

(71)

(24)

(32)

RESULTAT D'EXPLOITATION COURANT (REBIT)

750

765

246

246

- Amortissements et dépréciations courants des actifs corporels et

incorporels

(458)

(405)

(161)

(140)

EBITDA

1 208

1 170

407

386

Détail des amortissements et

dépréciations des actifs corporels et incorporels :

(En millions d'euros)

Fin Septembre

2024 Fin Septembre

2023 3ème trimestre

2024 3ème trimestre

2023 Amortissements et dépréciations des

actifs corporels et incorporels

(582)

(512)

(200)

(178)

Dont amortissements et dépréciations courants des actifs corporels

et incorporels

(458)

(405)

(161)

(140)

Dont amortissements liés à la revalorisation des actifs corporels

et incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(113)

(95)

(38)

(32)

Dont amortissements et dépréciations en autres charges et produits

(11)

12

(1)

(6)

RESULTAT NET COURANT ET RESULTAT NET COURANT PAR

ACTION (En millions d'euros)

Fin Septembre 2024 Fin Septembre 2023 3ème trimestre 2024 3ème trimestre 2023 RESULTAT NET - PART

DU GROUPE

342

398

118

114

- Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(113)

(95)

(38)

(32)

- Autres charges et produits

(101)

(71)

(24)

(32)

- Autres charges et produits attribuables aux participations ne

donnant pas le contrôle

—

—

—

—

- Impôts sur les amortissements liés à la revalorisation des actifs

corporels et incorporels dans le cadre de l'allocation du prix

d'acquisition d'activités

25

23

9

10

- Impôts sur autres charges et produits

17

14

5

6

- Impôts non courants

(6)

(19)

(2)

(15)

RESULTAT NET COURANT

520

546

168

177

Nombre moyen pondéré d'actions ordinaires

74 699 795

74 636 305

Nombre moyen pondéré d'actions ordinaires potentielles

75 114 108

75 043 514

Résultat net courant par action (en euros)

6,96

7,32

2,25

2,38

Résultat net courant dilué par action (en euros)

6,92

7,28

2,23

2,36

INVESTISSEMENTS COURANTS (En millions

d'euros)

Fin Septembre 2024

Fin Septembre 2023

3ème

trimestre 2024 3ème trimestre 2023 INVESTISSEMENTS

INCORPORELS ET CORPORELS

436

366

167

142

- Investissements exceptionnels

—

17

—

5

- Investissements liés à des opérations de gestion du portefeuille

—

—

—

—

- Investissements sans impact sur la dette nette

—

—

—

—

INVESTISSEMENTS COURANTS

436

349

167

137

FLUX DE TRESORERIE (En millions

d’euros)

Fin Septembre 2024

Fin Septembre 2023

3ème

trimestre 2024 3ème trimestre 2023 Flux de trésorerie

provenant de l’exploitation

714

810

334

393

+ Flux de trésorerie provenant des investissements nets

(546)

(512)

(160)

(125)

FLUX DE TRESORERIE NET

168

298

174

268

- Flux de trésorerie net liés aux opérations de gestion du

portefeuille

(42)

(44)

(1)

(5)

FLUX DE TRESORERIE LIBRE

210

342

175

273

- Investissements exceptionnels

—

(17)

—

(5)

- Flux de trésorerie non courants

(52)

(77)

(15)

(34)

FLUX DE TRESORERIE COURANT

262

436

190

312

- Investissements Courants

(436)

(349)

(167)

(137)

FLUX DE TRESORERIE D'EXPLOITATION COURANT

698

785

357

449

Le flux de trésorerie d'exploitation courant correspond au

flux de trésorerie courant avant investissements courants Les flux

de trésorerie nets liés aux opérations de gestion du portefeuille

correspondent à l’impact des opérations d’acquisition et de

cession. Les flux de trésorerie non courants correspondent aux flux

de trésorerie liés aux autres produits et charges.

DETTE

NETTE (En millions d’euros)

Fin

septembre 2024 Fin décembre

2023 Emprunts et dettes financières à long terme

3 540

3 734

+ Emprunts et dettes financières à court terme

866

541

- Trésorerie et équivalents de trésorerie

1 995

2 045

DETTE NETTE

2 411

2 230

+ Obligations hybrides

700

700

DETTE NETTE ET OBLIGATIONS HYBRIDES

3 111

2 930

BESOIN EN FONDS DE ROULEMENT (En

millions d’euros)

Fin septembre

2024 Fin décembre

2023 Stocks

1 392

1 208

+ Créances clients et comptes rattachés

1 412

1 261

+ Autres créances y compris impôts sur les sociétés

301

312

+ Actifs financiers dérivés courants

24

32

- Fournisseurs et comptes rattachés

993

1 036

- Autres créditeurs et dettes diverses y compris impôts sur les

sociétés

543

475

- Passifs financiers dérivés courants

23

27

BESOIN EN FONDS DE ROULEMENT

1 570

1 275

CAPITAUX EMPLOYES (En millions d'euros)

Fin septembre 2024

Fin décembre 2023

Goodwill, valeur nette

3 011

3 040

+ Immobilisations incorporelles (hors goodwill) et corporelles,

valeur nette

6 066

6 146

+ Titres des sociétés mises en équivalence

11

13

+ Autres titres de participation et autres actifs non courants

314

303

+ Besoin en fonds de roulement

1 570

1 275

CAPITAUX EMPLOYES

10 972

10 777

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241105331927/fr/

Contacts Investisseurs Béatrice Zilm +33 (0)1 49 00 75 58

beatrice.zilm@arkema.com James Poutier +33 (0)1 49 00 73 12

james.poutier@arkema.com Alexis Noël +33 (0)1 49 00 74 37

alexis.noel@arkema.com Colombe Boiteux +33 (0)1 49 00 72 07

colombe.boiteux@arkema.com

Contacts Presse Gilles Galinier +33 (0)1 49 00 70 07

gilles.galinier@arkema.com Anne Plaisance +33 (0)6 81 87 48 77

anne.plaisance@arkema.com

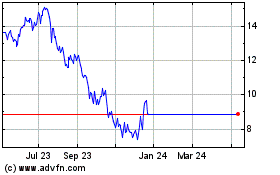

Alikem (TSX:AKE)

Historical Stock Chart

From Oct 2024 to Nov 2024

Alikem (TSX:AKE)

Historical Stock Chart

From Nov 2023 to Nov 2024