BOUYGUES : Résultats du premier semestre 2024

RÉSULTATS DU PREMIER SEMESTRE

2024

Paris, 26 juillet 2024

-

Confirmation des perspectives 2024 du Groupe : chiffre

d’affaires et résultat opérationnel courant des activités (ROCA)

attendus en légère croissance par rapport à 2023

-

Activités de construction : carnet de commandes à un

niveau très élevé, offrant de la visibilité sur l’activité

future

-

Equans : hausse du ROCA et de la marge des activités

sur un an, reflétant la bonne exécution du plan stratégique

Perform

-

Bouygues Telecom : poursuite de la

bonne dynamique dans le Fixe, et contexte de marché très

concurrentiel dans le Mobile

-

Bouygues Immobilier : adaptation à un environnement de

marché encore difficile

-

Endettement financier net à fin juin 2024 en très forte

amélioration sur un an, grâce aux efforts déployés par les

métiers

Le conseil d’administration de Bouygues s’est

réuni le 25 juillet 2024 sous la présidence de Martin Bouygues et a

arrêté les comptes du premier semestre 2024.

CHIFFRES-CLÉS

Comme chaque année, les résultats du Groupe

au premier semestre ne sont pas représentatifs des résultats

annuels, du fait principalement de la saisonnalité des activités de

Colas, et dans une moindre mesure de celles d’Equans.

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Chiffre d’affaires |

26 516 |

|

26 136 |

|

+1% |

a |

|

Résultat opérationnel courant des activités |

747 |

|

727 |

|

+20 |

|

|

Marge des activités |

2,8% |

|

2,8% |

|

= |

|

|

Résultat opérationnel courant ᵇ |

702 |

|

681 |

|

+21 |

|

|

Résultat opérationnel ᶜ |

596 |

|

601 |

|

-5 |

|

|

Résultat financier |

(185) |

|

(201) |

|

+16 |

|

|

Résultat net part du Groupe |

186 |

|

225 |

|

-39 |

|

(a) +2% à périmètre et change constants

(b) Dont -45 M€ d’amortissement de PPA au S1 2024 et -46 M€ au S1

2023

(c) Dont -106 M€ de produits et charges non courants au S1 2024 et

-80 M€ de produits et charges non courants au S1 2023

|

(millions d’euros) |

À fin juin 2024 |

|

À fin déc. 2023 |

|

À fin juin 2023 |

a |

|

|

|

|

|

|

|

|

|

Excédent (+) / Endettement (-) financier net |

(8 734) |

|

(6 251) |

|

(10 588) |

|

(a) Endettement net ajusté à la suite de la mise

à jour de l’allocation définitive du prix d’acquisition d’Equans au

4 octobre 2022

-

Le chiffre d’affaires du premier semestre 2024

s’établit à 26,5 milliards d’euros, en hausse de 1% par

rapport au premier semestre 2023. Cette hausse est portée

principalement par Equans et Bouygues Construction. À périmètre et

change constants, le chiffre d’affaires augmente de 2% sur un

an.

-

Le résultat opérationnel courant des

activités (ROCA) ressort à 747 millions d’euros, soit

une progression de 20 millions d’euros sur un an. Cette

amélioration est largement portée par Equans, dont le ROCA

progresse de 57 millions d’euros sur la période. Le ROCA de

Bouygues Immobilier recule de 36 millions d’euros sur la période à

- 36 millions d’euros, en raison de la forte baisse de son

activité. Les mesures d’adaptation, en cours de mise en œuvre,

commenceront à produire leurs effets fin 2024.

- Le résultat net part du

Groupe s’élève à 186 millions d’euros, en baisse de

39 millions d’euros sur un an. Il intègre :

- des amortissements et dépréciations

des incorporels reconnus lors des acquisitions (PPA) de - 45

millions d’euros, stables sur un an ;

- un résultat non courant1

ne reflétant pas la performance opérationnelle des métiers de

- 106 millions d’euros. Les deux principaux éléments

d’explication sont liés d’une part au management incentive

plan d’Equans, comptabilisé cette année sur l’intégralité du

semestre alors qu’il n’avait été mis en place qu’au deuxième

trimestre 2023, et d’autre part au coût des mesures d’adaptation de

l’organisation de Bouygues Immobilier, annoncées en avril, et

enregistrées au 1er semestre. TF1, Bouygues Telecom et

Bouygues Construction ont enregistré des charges non courantes pour

des montants plus limités ;

- un résultat financier de - 185

millions d’euros, à comparer à - 201 millions d’euros au

premier semestre 2023. Cette amélioration s’explique principalement

par l’effet combiné de la hausse de la trésorerie et de sa

rémunération, l’endettement étant à taux fixe ;

- une charge d’impôt de

162 millions d’euros, contre 155 millions d’euros au

premier semestre 2023 ;

- une quote-part du résultat net des

co-entreprises de + 6 millions d’euros, contre

+ 46 millions d’euros au premier semestre 2023, liée

notamment à une moindre contribution de Tipco Asphalt,

co-entreprise de Colas en Thaïlande (incluant un démarrage des

activités plus lent au début de l’année 2024), et aux

co-entreprises de Bouygues Telecom encore en phase

d’investissement ;

- la consolidation des pertes de

Colas à 100% contre 96,8% au premier semestre 2023.

- L’endettement financier

net s’établit à 8,7 milliards d’euros. Il s’améliore de

près de 1,9 milliard d’euros par rapport à fin juin 2023, grâce aux

efforts déployés par les métiers. Le ratio d’endettement

net2 s’élève à 65% à fin juin 2024 (contre 78% fin juin

2023). L’endettement financier net s’établissait à 6,3 milliards

d’euros à fin décembre 2023. La variation constatée sur le premier

semestre 2024, soit environ 2,5 milliards d’euros, est

principalement liée aux effets saisonniers de début d’année.

PERSPECTIVES 2024

CONFIRMÉES

Les perspectives ci-dessous s’entendent sur

la base des éléments connus à date.

Perspectives du Groupe

En 2024, Equans continuera à améliorer ses

résultats, conformément à son plan stratégique Perform. Bouygues

Immobilier restera confronté à un environnement de marché

difficile, offrant peu de visibilité sur le calendrier de

reprise.

Dans un environnement économique et géopolitique incertain, et

après une année de forte croissance, Bouygues vise pour 2024 un

chiffre d’affaires et un résultat opérationnel courant des

activités (ROCA) en légère croissance par rapport à 2023.

Perspectives d’Equans

En 2024, Equans poursuivra le déploiement de son

plan stratégique. Il restera concentré sur l’amélioration de la

performance dans un contexte porteur, privilégiant sa rentabilité

au volume d’activité. Le chiffre d’affaires 2024 sera proche de

celui de 2023, car d’une part il intégrera les effets de la

croissance des marchés d’Equans, et d’autre part, l’effet périmètre

lié aux cessions des activités asset-based fin 2023 et la

stratégie de sélectivité des affaires.

Pour rappel, Equans vise :

- Chiffre d’affaires : à partir

de 2025, une accélération de la croissance organique de son chiffre

d’affaires pour atteindre celle des comparables du

marché ;

- Marge :

- en 2025, une marge opérationnelle

courante des activités (marge de ROCA) proche de 4% ;

- en 2027, une marge opérationnelle

courante des activités (marge de ROCA) de 5% ;

- Cash : un taux de conversion

de 80% à 100% du résultat opérationnel courant des activités en

cash-flow3 avant Besoin en Fonds de Roulement

(BFR).

Perspectives du groupe TF1

Les perspectives 2024 du groupe TF1 sont

confirmées :

- Poursuivre la croissance du

digital en s’appuyant sur le lancement prometteur de TF1+

;

- Maintenir un taux de marge

opérationnelle courante des activités proche de celui de

2023 ;

- Continuer à générer une trésorerie

solide permettant de viser une politique de dividendes en

croissance sur les prochaines années.

Perspectives de Bouygues

Telecom

Bouygues Telecom confirme viser pour 2024 :

- Un chiffre d’affaires facturé aux

clients en hausse ;

- Un EBITDA après Loyer supérieur à 2

milliards d’euros ;

- Des investissements d’exploitation

bruts d’environ 1,5 milliard d’euros (hors fréquences).

ANALYSE DÉTAILLÉE PAR

ACTIVITÉ

ACTIVITÉS DE CONSTRUCTION

Fin juin 2024, le carnet de commandes des

activités de construction (Bouygues Construction,

Bouygues Immobilier, Colas) atteint le niveau très élevé de

31,0 milliards d’euros, en progression de 1% sur un an (+1% à

change constant et hors principales cessions et acquisitions), et

offre de la visibilité sur l’activité future. Le carnet France est

en hausse sur un an et reflète la bonne tenue des activités de

Bouygues Construction (+13% sur un an) et Colas (+6% sur un an) sur

cette zone.

Au premier semestre 2024, Bouygues Construction a

enregistré une prise de commandes de 5,5 milliards d’euros. Elle

est soutenue par la forte dynamique des activités de fonds de

commerce (contrats inférieurs à cent millions d’euros) qui

représentent 59% de la prise de commandes totale du semestre. Cette

dernière est également portée par l’attribution de grands projets,

avec par exemple, au deuxième trimestre, les contrats pour la

conception et réalisation de la ligne 15 Est-2 du Grand Paris (pour

environ 570 millions d’euros) et pour l’agrandissement de l’hôpital

Victor Dupouy à Argenteuil (pour environ 120 millions d’euros). Le

carnet de commandes de Bouygues Construction s’établit à 15,9

milliards d’euros fin juin 2024, en hausse de 4% sur un an (+4% à

change constant et hors principales cessions et acquisitions). Il

est porté par les Travaux Publics dont le carnet augmente de 10%

sur un an, tandis que le carnet Bâtiment est en léger repli sur la

même période (-1%).

Bouygues Immobilier continue de faire face à un

environnement de marché difficile. Les réservations en Logement

sont globalement stables sur un an en volume, les réservations en

bloc compensant la baisse des réservations à l’unité, et en hausse

de 6% sur un an en valeur. Dans le Tertiaire, l’activité

commerciale reste à l’arrêt. Le carnet de commandes est en repli de

25% par rapport au premier semestre 2023.

Dans ce contexte, Bouygues Immobilier a annoncé, en avril, la mise

en œuvre d’un plan de sauvegarde de l’emploi. La 1ère

phase de ce plan, privilégiant le volontariat et le reclassement

interne, se déroule conformément aux prévisions.

Enfin, Colas a enregistré une prise de commandes

de 7,2 milliards d’euros au premier semestre 2024. La prise de

commandes de l’activité Route est en très légère hausse en France,

et en repli à l’international, en lien notamment avec le

non-renouvellement de grands projets et un repositionnement des

activités dans certains pays. Dans le Rail, la prise de commandes

intègre au deuxième trimestre 2024 le contrat pour la ligne 15

Est-2 du Grand Paris (pour environ 100 millions d’euros). Le carnet

de commandes de Colas atteint 14,1 milliards d’euros, stable sur un

an (et stable à change constant et hors principales cessions et

acquisitions), avec un carnet Route en repli de 9% sur un an, et un

carnet Rail en hausse de 25% sur un an.

Le chiffre d’affaires des activités de

construction s’établit à 12,3 milliards d’euros au premier

semestre 2024, en hausse de 1% sur un an, tiré par Bouygues

Construction. À périmètre et change constants, la progression du

chiffre d’affaires est de 1% également. Le chiffre d’affaires de

Bouygues Construction augmente de 4% sur un an, essentiellement

porté par la bonne performance de l’activité Bâtiment à

l’international, tandis que le chiffre d’affaires des Travaux

Publics est stable et celui du Bâtiment France en léger repli. Le

chiffre d’affaires de Bouygues Immobilier reflète le contexte de

marché difficile et baisse de 17%4 par rapport au

premier semestre 2023. Le chiffre d’affaires Logement baisse de 15%

sur la période et le chiffre d’affaires Tertiaire est quasiment à

zéro. Le chiffre d’affaires de Colas est en très légère hausse de

1% sur un an, porté par l’activité Rail (+7%) tandis que l’activité

Route progresse de 1%, avec une légère croissance en France,

Amérique du Nord, et EMEA (Europe, Moyen-Orient, Afrique), et un

repli en Asie-Pacifique.

Le ROCA des activités de construction s’établit

à - 21 millions d’euros au premier semestre 2024, en baisse de

14 millions d’euros sur un an, et la marge de ROCA des

activités de construction diminue de 0,1 point sur la période à

-0,2%. Pour rappel, le ROCA et la marge de ROCA du premier semestre

des activités de construction ne sont pas représentatifs de la

performance annuelle en raison de la saisonnalité des activités de

Colas.

Le ROCA de Bouygues Construction atteint 134 millions d’euros et la

marge des activités 2,7%, une amélioration de 0,2 point sur un an.

Le ROCA de Bouygues Immobilier est de - 36 millions d’euros, contre

0 million d’euros au premier semestre 2023. Il reflète la forte

baisse de l’activité. Les mesures d’adaptation décidées en avril

commenceront à produire leurs effets fin 2024, pour un effet plein

attendu dans le courant du second semestre 2025. Des charges non

courantes ont été enregistrées dans ce cadre au 1er

semestre pour 23 millions d’euros. Enfin, le ROCA de Colas

s’établit à - 119 millions d’euros, en amélioration de 8 millions

d’euros par rapport au premier semestre 2023.

EQUANS

Au premier semestre 2024, Equans a enregistré

une prise de commandes de 10,2 milliards d’euros, en croissance en

France et à l’international. Des commandes significatives ont été

enregistrées en France au premier semestre dans les secteurs de la

Marine, du Nucléaire, du Transport et du Bâtiment, et à

l’international pour des projets de data centers,

d’installation de parcs photovoltaïques, ou des usines de haute

technologie. La prise de commandes reflète également la bonne tenue

des contrats récurrents de maintenance et des activités de fonds de

commerce. La marge à la prise de commandes continue de s’améliorer.

Le carnet de commandes d’Equans s’établit à 26,5 milliards d’euros,

stable par rapport à fin juin 2023, reflétant à la fois la

stratégie de sélectivité des affaires et le retrait progressif de

l’activité New Build au Royaume-Uni (construction de

logements neufs, notamment logement social) lié à des conditions de

marché défavorables.

Equans a réalisé, au premier semestre 2024, un chiffre d’affaires

de 9,4 milliards d’euros, en hausse de 2% sur un an malgré la

cession d’activités fin 2023 et l’arrêt progressif de l’activité

New Build au Royaume-Uni. Le chiffre d’affaires est

également soutenu par la croissance importante des activités de

spécialité notamment le solaire, les data centers et les

usines de haute technologie. Le ROCA atteint 300 millions d’euros,

en hausse de 57 millions d’euros par rapport au premier semestre

2023. La marge des activités s’établit ainsi à 3,2%, en hausse de

0,5 point par rapport au premier semestre 2023. Cette amélioration

traduit la poursuite de la bonne exécution du plan Perform dans

l’ensemble des unités opérationnelles d’Equans.

TF1

Au premier semestre 2024, le groupe TF1 a

renforcé ses audiences : chez les

FRDA < 505 sa part d’audience a

augmenté de 1,0 point par rapport au premier semestre 2023 à 34,6%,

et chez les individus âgés de 25 à 49 ans, elle a augmenté de 1,3

point à 31,5%.

Le chiffre d’affaires du groupe TF1 s’établit à 1,1 milliard

d’euros au premier semestre 2024, en hausse de 6% sur un an (+6% à

périmètre et change constants) :

- Le chiffre d’affaires Média

progresse de 9%, avec un chiffre d’affaires publicitaire en hausse

de 7% sur un an, porté en linéaire par une meilleure tenue du

marché de la publicité, et en digital, par la performance de TF1+,

dont le chiffre d’affaires publicitaire croît de 40% sur un an,

confirmant l’attractivité de la plateforme pour les

annonceurs ;

- Le chiffre d’affaires de Newen

Studios s’établit à 120 millions d’euros, en recul de 10% par

rapport au premier semestre 2023), conforme aux anticipations d’une

activité 2024 concentrée sur le quatrième trimestre.

Le ROCA s’élève à 129 millions d’euros au

premier semestre 2024, en baisse de 24 millions d’euros par rapport

au premier semestre 2023, impacté par la hausse du coût des

programmes de 55 millions d’euros sur un an, en lien notamment

avec l’Euro de football, dans un contexte de reprise du marché

publicitaire en 2024. Le ROCA intègre également des dépenses

exceptionnelles pour le lancement de TF1+. La marge des activités

s’établit à 11,7%, en baisse de 3 points sur un an, comme anticipé

à ce stade de l’année, et non représentative de l’évolution

attendue sur l’année.

BOUYGUES TELECOM

À fin juin 2024, le parc forfait Mobile hors

MtoM compte 15,6 millions de clients, grâce au gain de

76 000 nouveaux clients sur le semestre (dont +59 000 sur

le deuxième trimestre), à comparer à un gain de 109 000

nouveaux clients au premier semestre 2023, dans un marché en

croissance plus modérée. L’ABPU Mobile est stable sur un an, et

depuis le quatrième trimestre 2023, à 19,7 € par client par

mois, les tensions persistantes sur le pouvoir d’achat entraînant

une migration de clients vers des forfaits plus économiques. Si

l’intensité concurrentielle perdurait, elle pourrait entraîner une

baisse de l’ABPU Mobile d’ici la fin de l’année 2024.

Dans le Fixe, le parc de clients FTTH atteint

3,8 millions d’abonnés à fin juin 2024, l’opérateur ayant

attiré 249 000 nouveaux clients sur le premier semestre dont

115 000 sur le deuxième trimestre, dans un marché en

croissance. La part des clients Fixe bénéficiant d’une ligne FTTH

continue d’augmenter et atteint 77%, contre 69% un an auparavant.

Le parc Fixe comprend au total 5,0 millions de clients, soit

70 000 de plus qu’à fin décembre 2023. Sur un an, l’ABPU Fixe

augmente de 2,5 € à 33 € par client par mois, grâce à la

poursuite du déploiement de la fibre6 et à la bonne

qualité de son réseau et de ses équipements Fixe7.

Le chiffre d’affaires facturé aux clients

ressort à 3,1 milliards d’euros, en hausse de 5% par rapport au

premier semestre 2023. Le chiffre d’affaires Services progresse de

4% sur un an. Au total, le chiffre d’affaires de l’opérateur est en

repli de 1% par rapport à fin juin 2023, impacté par un moindre

chiffre d’affaires Autres (- 16% sur un an), composé

principalement du chiffre d’affaires Terminaux, Accessoires et

Travaux.

L’EBITDA après Loyer atteint 959 millions d’euros au premier

semestre 2024, en amélioration de 3% sur un an. Bouygues Telecom

poursuit ses efforts de maîtrise des coûts dans un environnement

plus compétitif, et dans un contexte de hausse de ses charges

opérationnelles en lien avec la dynamique de conquête des clients

dans le Fixe. La marge d’EBITDA après Loyer8, s’établit

à 31,3%, en légère baisse de 0,2 point par rapport à fin juin

2023.

Le ROCA s’élève à 356 millions d’euros, en repli de 10 millions

d’euros sur un an, et reflète l’augmentation des dotations aux

amortissements en lien avec la trajectoire d’investissements bruts.

Le résultat opérationnel s’établit à 331 millions d’euros, et

comprend 13 millions d’euros de charges non courantes.

Les investissements d’exploitation bruts hors fréquences sont en

ligne avec l’objectif annuel, et s’élèvent à 778 millions

d’euros à fin juin 2024.

SITUATION FINANCIÈRE

- À 13,6 milliards d’euros, la

liquidité du Groupe est à un niveau très élevé. Elle est composée

de la trésorerie du Groupe à hauteur de 2,4 milliards d’euros

complétée de facilités de crédit moyen et long terme non utilisées

de 11,1 milliards d’euros ;

- L’endettement financier net à fin

juin 2024 s’établit à 8,7 milliards d’euros contre

6,3 milliards d’euros à fin décembre 2023 et

10,6 milliards d’euros à fin juin 2023. La variation par

rapport au 31 décembre 2023, soit -2,5 milliards d’euros, est

marquée par les effets saisonniers de début d’année et s’explique

principalement par :

- la distribution de dividendes pour

- 811 millions d’euros, et

- l’exploitation qui s’établit à -

1,5 milliard d’euros.

- Au cours du premier semestre 2024,

la variation du Besoin en Fonds de Roulement (BFR) lié à l’activité

et divers atteint - 1,7 milliard d’euros, impactée par les effets

de saisonnalité habituels. A fin juin 2023, cette variation

s’élevait à - 2,2 milliards d’euros, l’amélioration est donc de

plus de 400 millions d’euros sur un an ;

- Le ratio d’endettement

net9 s’établit à 65%, en amélioration de 13 points par

rapport à fin juin 2023 (78%). A fin décembre 2023, il

s’établissait à 44%.

La variation de l’endettement financier net

depuis fin juin 2023, soit près de 1,9 milliard d’euros, s’explique

largement par l’amélioration de l’exploitation.

Fin juin 2024, la maturité moyenne des émissions

obligataires du Groupe est de 7,8 ans à un coupon moyen de 3,01%

(et un taux effectif moyen de 2,25%). L’échéancier de la dette est

bien réparti dans le temps, et la prochaine échéance obligataire

est en octobre 2026.

Les notations financières long terme attribuées

au Groupe par les agences Moody’s et Standard and Poor’s sont

respectivement : A3, perspective stable et A-, perspective

négative.

INITIATIVES DURABLES ET

RESPONSABLES

Au cours du premier semestre 2024, le Groupe et

ses métiers ont poursuivi leurs actions pour une société plus

durable et responsable.

Face à l’urgence climatique, le groupe Bouygues a décidé de

s’associer avec la Fondation Solar Impulse. Ce partenariat de 4 ans

vise à identifier, évaluer et mettre à l’échelle des solutions

rentables en faveur des transitions écologique et énergétique. Ce

partenariat prévoit 3 axes de collaboration, allant du

développement d’actions communes liées à l’innovation et au

développement durable, à l’accélération de l’adoption et la mise à

l’échelle de solutions et technologies propres et rentables,

jusqu’au soutien à des projets qui contribuent à la stratégie de

décarbonation de Bouygues et ses filiales. Solar Impulse, qui vise

à labelliser les solutions contribuant à au moins 5 des 17

Objectifs de Développement Durable de l’ONU, en a déjà labellisé 1

572. Trois solutions développées par Equans et sa filiale Bouygues

Energies et Services, mais également Bouygues Immobilier, en lien

avec le stockage d’énergie, l’alimentation électrique de sites en

hydrogène vert ou encore l’optimisation de l’usage des bâtiments,

bénéficient de ce label.

De son côté, Colas a organisé pour la quatrième

année consécutive sa journée environnement, consacrée cette année à

l’économie circulaire. Cet événement de sensibilisation, autour du

réemploi et du recyclage, est déployé dans toutes ses implantations

dans le monde, et il accompagne la mise en œuvre d’actions sur le

terrain.

En effet, Colas est engagé dans une dynamique de recyclage et de

réemploi de ses matériaux, pour accompagner et accélérer la

transition écologique des collectivités, à travers ses solutions.

Ainsi, Colas a recyclé, en 2023, 11,2 millions de tonnes de

matériaux sur ses plateformes et réintroduit 19% en moyenne

d’agrégats enrobés dans la production d’enrobés à chaud et à froid.

Colas le fait à travers :

- Easycold, un enrobé à température

abaissée pouvant intégrer jusqu'à 100% d’agrégats

recyclés ;

- Vegeroad, un enrobé utilisant un

liant à base de matières premières d’origine végétale, capable

d’intégrer jusqu'à 70% d’agrégats recyclés, mais aussi à

travers

- Recycol, un procédé de recyclage en

place pour les chaussées dégradées ou en fin de vie, via une

technique de recyclage à froid, qui réutilise 100% de la chaussée

existante. Cette dernière technique répond aux besoins de

rénovation des routes tout en préservant les ressources

naturelles.

Bouygues Construction a également lancé Scale

One, une initiative visant à accélérer la transformation du secteur

de la construction, pour répondre aux défis de décarbonation et aux

enjeux de la transition numérique. Ce tiers-lieu d’innovation

participe à favoriser le développement de solutions viables et

durables, en permettant de tester des innovations du secteur et

d’expérimenter en conditions réelles sans recourir à des chantiers

en cours. Il ouvrira en 2025. Cette initiative fait l’objet d’un

partenariat avec la région Ile de France et l’Etat.

Enfin, Equans a lancé Carbon Shift, une démarche

destinée à accompagner ses clients dans la transition bas

carbone.

Carbon Shift consolide les savoir-faire d’Equans en termes de

décarbonation, en regroupant des experts capables d’accompagner les

clients tertiaires et industriels, de toute taille, dans leur

transition bas carbone. Carbon Shift apporte à ces clients une

offre intégrée, indépendante de tous producteurs d’énergie, en se

concentrant sur ses savoir-faire principaux en termes de

décarbonation :

- L’optimisation des process,

l’efficacité énergétique, les automatismes de

régulation ;

- L’installation de pompe à chaleur,

la gestion de flottes électriques, l’accès au photovoltaïque, la

géothermie, les solutions de capture du carbone en

amont ;

- Le stockage électrique ou thermique

pour effacer les pics de consommation.

Carbon Shift simplifie la démarche de

décarbonation des clients d’Equans, en constituant un point

d’entrée unique pour les clients, et en ayant une capacité à

adresser des clients globaux dans plusieurs pays. En effet, une

équipe dédiée de 500 experts présents en Belgique, aux Pays-Bas, au

Canada, en France et au Royaume-Uni, accompagne les clients dans

les phases de conseil, de conception détaillée, de gestion des

travaux d’installation et de maintenance, voire de financement et

d’engagement de performance.

PROCHAINS RENDEZ-VOUS

FINANCIERS

5 novembre 2024 : résultats des neuf

premiers mois 2024 (7h30 CET)

Les comptes ont fait l’objet d’un examen limité

des commissaires aux comptes et le rapport correspondant a été

émis.

Retrouvez l’intégralité des comptes et annexes sur le site

www.bouygues.com/resultats.

Le call de présentation des résultats aux analystes se tiendra le

26 juillet 2024 à 9H (CET).

Les détails de connexion sont disponibles sur le site

www.bouygues.com.

La présentation sera disponible avant le démarrage du call sur le

site www.bouygues.com/resultats.

À PROPOS DE BOUYGUES

Bouygues est un groupe de services diversifié, présent dans plus de

80 pays et riche de 201 500 collaborateurs au service du progrès

humain dans la vie quotidienne. Porteuses de croissance, ses

activités répondent à des besoins essentiels et en constante

évolution : activités de construction

(Bouygues Construction, Bouygues Immobilier et Colas) ;

énergies et services (Equans),

médias (TF1) et télécoms

(Bouygues Telecom).

CONTACT INVESTISSEURS ET ANALYSTES

:

investors@bouygues.com • Tél. : +33 (0)1 44 20 11 01

CONTACT PRESSE :

presse@bouygues.com • Tél. : +33 (0)1 44 20 12 01

BOUYGUES SA • 32 avenue Hoche •

75378 Paris cedex 08 • bouygues.com

ACTIVITÉ COMMERCIALE DU PREMIER SEMESTRE

2024

CARNET DE COMMANDES DES ACTIVITÉS DE

CONSTRUCTION

|

(millions d’euros) |

À fin juin 2024 |

À fin juin 2023 |

Variation |

|

|

|

|

|

|

|

|

Bouygues Construction |

15 949 |

15 398 |

+4% |

a |

|

Bouygues Immobilier |

1 010 |

1 353 |

-25% |

b |

|

Colas |

14 081 |

14 071 |

0% |

c |

|

Total |

31 040 |

30 822 |

+1% |

d |

(a) +4% à change constants et hors principales

acquisitions / cessions

(b) -25% à change constants et hors principales acquisitions /

cessions

(c) 0% à change constants et hors principales acquisitions /

cessions

(d) +1% à change constants et hors principales acquisitions /

cessions

BOUYGUES CONSTRUCTION, PRISES DE

COMMANDES

|

(millions d’euros) |

S1 2024 |

S1 2023 |

Variation |

|

|

|

|

|

|

|

|

France |

2 293 |

2 066 |

+11% |

|

|

International |

3 248 |

3 890 |

-16% |

|

|

Total |

5 541 |

5 956 |

-7% |

|

BOUYGUES IMMOBILIER,

RÉSERVATIONS

|

(millions d’euros) |

S1 2024 |

S1 2023 |

Variation |

|

|

|

|

|

|

|

|

Logement |

679 |

641 |

+6% |

|

|

Tertiaire |

3 |

22 |

-86% |

|

|

Total |

682 |

663 |

+3% |

|

COLAS, CARNET DE COMMANDES

|

(millions d’euros) |

À fin juin 2024 |

À fin juin 2023 |

Variation |

|

|

|

|

|

|

|

|

France Métropole |

3 799 |

3 573 |

+6% |

|

|

International et Outre-Mer |

10 282 |

10 498 |

-2% |

|

|

Total |

14 081 |

14 071 |

0% |

|

EQUANS, CARNET DE COMMANDES

|

(millions d’euros) |

À fin juin 2024 |

À fin juin 2023 |

Variation |

|

|

|

|

|

|

|

|

Total |

26 493 |

26 397 |

0% |

|

TF1, PART D’AUDIENCE

(a)

|

en % |

À fin juin 2024 |

À fin juin 2023 |

Variation |

|

|

|

|

|

|

|

|

Total |

34,6% |

33,6% |

+1,0 pt |

|

(a) Source Médiamétrie – Femmes de moins de 50

ans responsables des achats

BOUYGUES TELECOM, PARC CLIENTS

|

(en milliers) |

À fin juin 2024 |

À fin déc. 2023 |

Variation |

|

|

|

|

|

|

|

|

Parc Clients Mobile hors MtoM |

15 803 |

15 733 |

+70 |

|

|

Parc Forfait Mobile hors MtoM |

15 586 |

15 510 |

+76 |

|

|

Parc total Mobile |

23 863 |

23 451 |

+412 |

|

|

Parc FTTH |

3 816 |

3 567 |

+249 |

|

|

Parc total Fixe |

4 972 |

4 902 |

+70 |

|

PERFORMANCE FINANCIÈRE DU PREMIER

SEMESTRE 2024

COMPTE DE RÉSULTAT CONSOLIDÉ RÉSUMÉ DU

GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Chiffre d’affaires |

26 516 |

|

26 136 |

|

+1% |

a |

|

Résultat opérationnel courant des activités |

747 |

|

727 |

|

+20 |

|

|

Amortissement et dépréciation des incorporels reconnus lors des

acquisitions (PPA)ᵇ |

(45) |

|

(46) |

|

+1 |

|

|

Résultat opérationnel courant |

702 |

|

681 |

|

+21 |

|

|

Autres produits et charges opérationnels |

(106) |

c |

(80) |

d |

-26 |

|

|

Résultat opérationnel |

596 |

|

601 |

|

-5 |

|

|

Coût de l’endettement financier net |

(117) |

|

(149) |

|

+32 |

|

|

Charges d’intérêts sur obligations locatives |

(50) |

|

(37) |

|

-13 |

|

|

Autres produits et charges financiers |

(18) |

|

(15) |

|

-3 |

|

|

Impôt |

(162) |

|

(155) |

|

-7 |

|

|

Quote-part du résultat net des coentreprises et entités

associées |

6 |

|

46 |

|

-40 |

|

|

Résultat net des activités poursuivies |

255 |

|

291 |

|

-36 |

|

|

Résultat net attribuable aux participations ne donnant pas le

contrôle |

(69) |

|

(66) |

|

-3 |

|

|

Résultat net part du Groupe |

186 |

|

225 |

|

-39 |

|

(a) +2% à périmètre et change constants

(b) Purchase Price Allocation (Allocation du prix

d’achat)

(c) Dont charges non courantes de 3M€ chez Bouygues Construction,

23 M€ chez Bouygues Immobilier, 46 M€ chez Equans, 13 M€ chez TF1,

13 M€ chez Bouygues Telecom et de 8 M€ chez Bouygues SA

(d) Dont charges non courantes de 46 M€ chez Bouygues Construction,

8 M€ chez Colas, 19 M€ chez Equans et 19 M€ chez TF1 ; et produits

non courants de 11 M€ chez Bouygues Telecom et de 1 M€ chez

Bouygues SA

CHIFFRE D’AFFAIRES DES ACTIVITÉS DU

GROUPE

|

(millions d’euros) |

S1 2024 |

S1 2023 |

Variation |

Effet change |

Effet périmètre |

À PCC ᶜ |

|

|

|

|

|

|

|

|

|

Activités de construction ᵃ |

12 328 |

12 194 |

+1% |

0% |

0% |

+1% |

|

dont Bouygues Construction |

4 945 |

4 746 |

+4% |

0% |

+1% |

+5% |

|

dont Bouygues Immobilier |

614 |

743 |

-17% |

-1% |

0% |

-18% |

|

dont Colas |

6 856 |

6 788 |

+1% |

0% |

0% |

+1% |

|

Equans |

9 351 |

9 138 |

+2% |

0% |

+1% |

+3% |

|

TF1 |

1 104 |

1 038 |

+6% |

0% |

-1% |

+6% |

|

Bouygues Telecom |

3 785 |

3 806 |

-1% |

0% |

0% |

-1% |

|

Bouygues SA et autres |

107 |

118 |

n.s |

- |

- |

n.s |

|

Retraitements intra-Groupe ᵇ |

(246) |

(241) |

n.s |

- |

- |

n.s |

|

Chiffre d’affaires du Groupe |

26 516 |

26 136 |

+1% |

0% |

0% |

+2% |

|

dont France |

13 291 |

13 339 |

0% |

0% |

0% |

-1% |

|

dont international |

13 225 |

12 797 |

+3% |

0% |

+1% |

+4% |

(a) Somme des chiffres d’affaires contributifs

(après retraitements internes aux activités de construction)

(b) Dont retraitements intra-groupe des activités de

construction

(c) À périmètre et change constants

CALCUL DE L’EBITDA APRÈS LOYER

a DU GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Résultat opérationnel courant des activités du

Groupe |

747 |

|

727 |

|

+20 |

|

|

Amortissement et dépréciation des incorporels reconnus lors des

acquisitions (PPA) |

(45) |

|

(46) |

|

+1 |

|

|

Charges d’intérêts sur obligations locatives |

(50) |

|

(37) |

|

-13 |

|

|

Dotations nettes aux amortissements et dépréciations des

immobilisations corporelles et incorporelles |

1 089 |

|

1 075 |

|

+14 |

|

|

Dotations aux provisions et autres dépréciations nettes de reprises

utilisées |

(36) |

|

(20) |

|

-16 |

|

|

Reprise de provisions et dépréciations non utilisées et autres |

(177) |

|

(127) |

|

-50 |

|

|

EBITDA après Loyer du Groupe |

1 528 |

|

1 572 |

|

-44 |

|

(a) Voir glossaire pour les définitions

CONTRIBUTION DES ACTIVITÉS À L’EBITDA APRÈS

LOYERa DU

GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(34) |

|

99 |

|

-133 |

|

|

dont Bouygues Construction |

36 |

|

131 |

|

-95 |

|

|

dont Bouygues Immobilier |

(28) |

|

(11) |

|

-17 |

|

|

dont Colas |

(42) |

|

(21) |

|

-21 |

|

|

Equans |

349 |

|

286 |

|

+63 |

|

|

TF1 |

266 |

|

277 |

|

-11 |

|

|

Bouygues Telecom |

959 |

|

928 |

|

+31 |

|

|

Bouygues SA et autres |

(12) |

|

(18) |

|

+6 |

|

|

EBITDA après Loyer du Groupe |

1 528 |

|

1 572 |

|

-44 |

|

(a) Voir glossaire pour les définitions

CONTRIBUTION DES ACTIVITÉS AU RÉSULTAT

OPÉRATIONNEL COURANT DES ACTIVITÉS DU GROUPE (ROCA)

a

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(21) |

|

(7) |

|

-14 |

|

|

dont Bouygues Construction |

134 |

|

120 |

|

+14 |

|

|

dont Bouygues Immobilier |

(36) |

|

0 |

|

-36 |

|

|

dont Colas |

(119) |

|

(127) |

|

+8 |

|

|

Equans |

300 |

|

243 |

|

+57 |

|

|

TF1 |

129 |

|

152 |

|

-24 |

|

|

Bouygues Telecom |

356 |

|

366 |

|

-10 |

|

|

Bouygues SA et autres |

(17) |

|

(27) |

|

+11 |

|

|

Résultat opérationnel courant des activités du

Groupe |

747 |

|

727 |

|

+20 |

|

(a) Voir glossaire pour les définitions

TABLEAU DE PASSAGE DU RÉSULTAT OPÉRATIONNEL

COURANT DES ACTIVITÉS (ROCA) AU RÉSULTAT OPÉRATIONNEL COURANT (ROC)

POUR LE PREMIER SEMESTRE 2024

|

(millions d’euros) |

ROCA |

|

Amortissement de PPA ᵃ |

|

ROC |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(21) |

|

-4 |

|

(25) |

|

|

dont Bouygues Construction |

134 |

|

0 |

|

134 |

|

|

dont Bouygues Immobilier |

(36) |

|

0 |

|

(36) |

|

|

dont Colas |

(119) |

|

-4 |

|

(123) |

|

|

Equans |

300 |

|

0 |

|

300 |

|

|

TF1 |

129 |

|

-1 |

|

128 |

|

|

Bouygues Telecom |

356 |

|

-12 |

|

344 |

|

|

Bouygues SA et autres |

(17) |

|

-28 |

|

(45) |

|

|

Total |

747 |

|

-45 |

|

702 |

|

(a) Amortissement et dépréciation des incorporels

reconnus lors des acquisitions

TABLEAU DE PASSAGE DU RÉSULTAT OPÉRATIONNEL

COURANT DES ACTIVITÉS (ROCA) AU RÉSULTAT OPÉRATIONNEL COURANT (ROC)

POUR LE PREMIER SEMESTRE 2023

|

(millions d’euros) |

ROCA |

|

Amortissement de PPA ᵃ |

|

ROC |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(7) |

|

-4 |

|

(11) |

|

|

dont Bouygues Construction |

120 |

|

0 |

|

120 |

|

|

dont Bouygues Immobilier |

0 |

|

0 |

|

0 |

|

|

dont Colas |

(127) |

|

-4 |

|

(131) |

|

|

Equans |

243 |

|

0 |

|

243 |

|

|

TF1 |

152 |

|

-2 |

|

150 |

|

|

Bouygues Telecom |

366 |

|

-14 |

|

352 |

|

|

Bouygues SA et autres |

(27) |

|

-26 |

|

(53) |

|

|

Total |

727 |

|

-46 |

|

681 |

|

(a) Amortissement et dépréciation des incorporels

reconnus lors des acquisitions

CONTRIBUTION DES ACTIVITÉS AU RÉSULTAT

OPÉRATIONNEL COURANT DU GROUPE (ROC)

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(25) |

|

(11) |

|

-14 |

|

|

dont Bouygues Construction |

134 |

|

120 |

|

+14 |

|

|

dont Bouygues Immobilier |

(36) |

|

0 |

|

-36 |

|

|

dont Colas |

(123) |

|

(131) |

|

+8 |

|

|

Equans |

300 |

|

243 |

|

+57 |

|

|

TF1 |

128 |

|

150 |

|

-23 |

|

|

Bouygues Telecom |

344 |

|

352 |

|

-8 |

|

|

Bouygues SA et autres |

(45) |

|

(53) |

|

+9 |

|

|

Résultat opérationnel courant du Groupe |

702 |

|

681 |

|

+21 |

|

CONTRIBUTION DES ACTIVITÉS AU RÉSULTAT

OPÉRATIONNEL DU GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(51) |

|

(65) |

|

+14 |

|

|

dont Bouygues Construction |

131 |

|

74 |

|

+57 |

|

|

dont Bouygues Immobilier |

(59) |

|

0 |

|

-59 |

|

|

dont Colas |

(123) |

|

(139) |

|

+16 |

|

|

Equans |

254 |

|

224 |

|

+30 |

|

|

TF1 |

115 |

|

131 |

|

-16 |

|

|

Bouygues Telecom |

331 |

|

363 |

|

-32 |

|

|

Bouygues SA et autres |

(53) |

|

(52) |

|

-1 |

|

|

Résultat opérationnel du Groupe |

596 |

a |

601 |

b |

-5 |

|

(a) Dont charges non courantes de 3M€ chez

Bouygues Construction, 23 M€ chez Bouygues Immobilier, 46 M€ chez

Equans, 13 M€ chez TF1, 13 M€ chez Bouygues Telecom et de 8 M€

chez Bouygues SA

(b) Dont charges non courantes de 46 M€ chez Bouygues Construction,

8 M€ chez Colas, 19 M€ chez Equans et 19 M€ chez TF1 ; et produits

non courants de 11 M€ chez Bouygues Telecom et de 1 M€ chez

Bouygues SA

CONTRIBUTION DES ACTIVITÉS AU RÉSULTAT NET

PART DU GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(94) |

|

(53) |

|

-41 |

|

|

dont Bouygues Construction |

109 |

|

79 |

|

+30 |

|

|

dont Bouygues Immobilier |

(53) |

|

0 |

|

-53 |

|

|

dont Colas |

(150) |

|

(132) |

|

-18 |

|

|

Equans |

194 |

|

148 |

|

+46 |

|

|

TF1 |

44 |

|

46 |

|

-2 |

|

|

Bouygues Telecom |

147 |

|

192 |

|

-45 |

|

|

Bouygues SA et autres |

(105) |

|

(108) |

|

+3 |

|

|

Résultat net part du Groupe |

186 |

|

225 |

|

-39 |

|

ENDETTEMENT (-) / EXCÉDENT (+) FINANCIER

NET PAR MÉTIER

|

(millions d’euros) |

À fin juin 2024 |

|

À fin déc. 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Bouygues Construction |

3 111 |

|

3 435 |

|

-324 |

|

|

Bouygues Immobilier |

(392) |

|

(150) |

|

-242 |

|

|

Colas |

(674) |

|

623 |

|

-1 297 |

|

|

Equans |

901 |

|

981 |

|

-80 |

|

|

TF1 |

446 |

|

505 |

|

-59 |

|

|

Bouygues Telecom |

(3 267) |

|

(2 625) |

|

-642 |

|

|

Bouygues SA et autres |

(8 859) |

|

(9 020) |

|

+161 |

|

|

Excédent (+) / Endettement (-) financier net |

(8 734) |

|

(6 251) |

|

-2 483 |

|

|

Obligations locatives courantes et non courantes |

(2 974) |

|

(3 017) |

|

+43 |

|

CONTRIBUTION DES ACTIVITÉS AUX

INVESTISSEMENTS D’EXPLOITATION NETS DU GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

144 |

|

79 |

|

+65 |

|

|

dont Bouygues Construction |

54 |

|

7 |

|

+47 |

|

|

dont Bouygues Immobilier |

1 |

|

1 |

|

0 |

|

|

dont Colas |

89 |

|

71 |

|

+18 |

|

|

Equans |

70 |

|

110 |

|

-40 |

|

|

TF1 |

141 |

|

112 |

|

+29 |

|

|

Bouygues Telecom |

774 |

|

855 |

|

-81 |

|

|

Bouygues SA et autres |

2 |

|

(25) |

|

+27 |

|

|

Investissements d’exploitation nets du Groupe – hors

fréquences |

1 131 |

|

1 131 |

|

0 |

|

|

Fréquences |

6 |

|

0 |

|

+6 |

|

|

Investissements d’exploitation nets du Groupe - yc

fréquences |

1 137 |

|

1 131 |

|

+6 |

|

CONTRIBUTION DES ACTIVITÉS AU CASH-FLOW

LIBRE DU GROUPE

|

(millions d’euros) |

S1 2024 |

|

S1 2023 |

|

Variation |

|

|

|

|

|

|

|

|

|

|

Activités de construction |

(155) |

|

(91) |

|

-64 |

|

|

dont Bouygues Construction |

95 |

|

112 |

|

-17 |

|

|

dont Bouygues Immobilier |

(57) |

|

(9) |

|

-48 |

|

|

dont Colas |

(193) |

|

(194) |

|

+1 |

|

|

Equans |

252 |

|

158 |

|

+94 |

|

|

TF1 |

76 |

|

100 |

|

-24 |

|

|

Bouygues Telecom |

67 |

|

(37) |

|

+104 |

|

|

Bouygues SA et autres |

(29) |

|

(119) |

|

+90 |

|

|

Cash-flow libre ᵃ du Groupe – hors fréquences |

211 |

|

11 |

|

+200 |

|

|

Fréquences |

(6) |

|

0 |

|

-6 |

|

|

Cash-flow libre ᵃ du Groupe - yc fréquences |

205 |

|

11 |

|

+194 |

|

(a) Voir glossaire pour les définitions

GLOSSAIRE

Activités de construction :

Bouygues Construction, Bouygues Immobilier et Colas.

Activités d’énergies et

services : Equans.

ABPU (Average

Billing Per User) :

- Mobile : il est égal à la

somme des chiffres d’affaires Mobile facturés au client pour les

clients Grand Public et Entreprises, divisée par le nombre de

clients moyen sur la période. Il ne prend pas en compte les cartes

SIM MtoM et SIM gratuites ;

- Fixe : il est égal à la somme

des chiffres d’affaires Fixe facturés au client pour les clients

Grand Public (hors Entreprises), divisée par le nombre de clients

moyen sur la période.

BtoB (business to

business) : décrit les

activités d'échanges entre les entreprises.

Carnet de commandes :

- Bouygues Construction,

Colas, Equans : représente le volume d'activité restant à

réaliser pour les opérations ayant fait l'objet d'une prise de

commande ferme, c'est-à-dire dont le contrat a été signé et est

entré en vigueur (après l’obtention de l’ordre de service et la

levée des conditions suspensives) ;

- Bouygues Immobilier

: il est composé du chiffre d’affaires des ventes

notariées restant à réaliser et du montant du chiffre d’affaires

total des réservations signées restant à notarier.

En application de la norme IFRS 11, Bouygues

Immobilier exclut de son carnet de commandes le chiffre d’affaires

des réservations réalisées à travers des sociétés mises en

équivalence (société en co-promotion en cas de contrôle

conjoint).

Cash-flow

libre : capacité d’autofinancement nette

(déterminée après coût de l’endettement financier net, après

charges d’intérêts sur obligations locatives et après impôts

décaissés) diminuée des investissements nets d’exploitation, ainsi

que du remboursement des obligations locatives. Il est calculé

avant variation du besoin en fonds de roulement (BFR) lié à

l’activité et hors fréquences.

Chiffre d’affaires Autres (Bouygues

Telecom) : différence entre le chiffre d’affaires

total de Bouygues Telecom et le chiffre d’affaires Services. Il

comprend en particulier :

- Les ventes de terminaux,

d’accessoires, d’assurances ou autres ;

- Les revenus

d’itinérance ;

- Les prestations de services autres

que télécoms (construction de sites ou installation de lignes

FTTH) ;

- Le cofinancement publicitaire.

Chiffre d’affaires Services (Bouygues

Telecom) :

Il comprend :

- Le chiffre d’affaires facturé au

client, qui intègre :

- Mobile :

- clients Grand Public : le

chiffre d’affaires des appels sortants (voix, SMS et données), des

frais de mise en service, des services à valeur ajoutée ;

- clients Entreprises : le

chiffre d’affaires des appels sortants (voix, SMS et données), des

frais de mise en service, des services à valeur ajoutée, ainsi que

le chiffre d’affaires des services rendus aux

entreprises ;

- le chiffre d’affaires du

Machine-To-Machine (MtoM) ;

- le chiffre d’affaires de

l’itinérance (roaming Visiteurs) ;

- le chiffre d’affaires réalisé avec

les opérateurs de réseaux mobiles virtuels (MVNO) ;

- Fixe :

- clients Grand Public : le

chiffre d’affaires des appels sortants, des services fixes haut

débit, des services de télévision (notamment Video On

Demand et Replay TV) et le chiffre d’affaires relatif

aux frais de mise en service et à la location

d’équipements ;

- clients Entreprises : le

chiffre d’affaires des appels sortants, des services fixes haut

débit, des services de télévision (notamment Video On

Demand et Replay TV) et le chiffre d’affaires relatif

aux frais de mise en service et à la location d’équipements, ainsi

que le chiffre d’affaires des services rendus aux

entreprises ;

- le chiffre d’affaires de vente en

gros réalisé avec d’autres opérateurs de réseaux fixes ;

- Le revenu des appels entrants Voix

et SMS ;

- L’étalement de la subvention sur la

durée de vie prévisionnelle du client, conséquence d’IFRS

15 ;

- L’activation, puis l’étalement sur

la durée de vie prévisionnelle du client des chiffres d’affaires

liés aux mises en services.

EBITDA après Loyer : correspond

au résultat opérationnel courant, après prise en compte des charges

d’intérêts sur obligations locatives, corrigé des dotations nettes

aux amortissements et dépréciations des immobilisations corporelles

et incorporelles, aux provisions et autres dépréciations, ainsi que

des effets liés aux pertes de contrôle. Ces derniers concernent

l’impact lié aux réévaluations des lots conservés.

Évolution du chiffre d’affaires à

périmètre et change constants :

- A change constant : évolution

après conversion du chiffre d’affaires en devises de la période en

cours aux taux de change de la période de comparaison ;

- A périmètre constant :

évolution du chiffre d’affaires des périodes à comparer, recalculé

de la façon suivante :

- en cas d’acquisition, est déduit de

la période en cours le chiffre d’affaires de la société acquise qui

n’a pas de correspondance dans la période de

comparaison ;

- en cas de cession, est déduit de la

période de comparaison le chiffre d’affaires de la société cédée

qui n’a pas de correspondance dans la période en cours.

Excédent / Endettement

financier net : il s’agit de la somme de la

trésorerie et équivalents de trésorerie, soldes créditeurs de

banque, dettes financières non courantes et courantes et juste

valeur des instruments financiers.

L’excédent / endettement financier n’inclut pas les

obligations locatives non courantes et courantes. Selon que ce

solde est positif ou négatif, il s’agit respectivement d’un

excédent financier net ou d’un endettement financier net. Les

principaux éléments de variation de l’endettement financier net

sont présentés en note 7 de l’annexe aux comptes consolidés au 30

juin 2024 disponible sur le site internet du groupe Bouygues.

FTTH (Fiber to

the Home - Fibre jusqu’à l’abonné) :

correspond au déploiement de la fibre optique depuis le nœud de

raccordement optique (lieu d’implantation des équipements de

transmission de l’opérateur) jusque dans les logements ou locaux à

usage professionnel (définition de l’Arcep).

Groupe (ou le « groupe Bouygues »)

: désigne la société Bouygues SA et toute entité qui est

contrôlée, directement ou indirectement, par la société Bouygues SA

au sens de l’article L.233-3 du Code de commerce français.

Liquidité : somme de la

trésorerie disponible, de la juste valeur des instruments

financiers de couverture et des lignes de crédit moyen et long

terme confirmées et non utilisées.

Marge d’EBITDA après Loyer (Bouygues

Telecom) : EBITDA après Loyer sur chiffre d’affaires

Services.

Métier : désigne chacune

des six grandes filiales du groupe Bouygues (Bouygues

Construction, Bouygues Immobilier, Colas, Equans, TF1 et Bouygues

Telecom).

MtoM : les

communications Machine-To-Machine ou MtoM

consistent en la mise en relation de machines ou d’objets

intelligents, ou entre un objet intelligent et une personne, avec

un système d’information via des réseaux de communications mobiles,

généralement sans intervention humaine.

Prises FTTH sécurisées : prises

pour lesquelles l’horizontal est déployé ou en cours de déploiement

ou commandé et ce, jusqu’au point de mutualisation.

Prises FTTH commercialisées :

prises pour lesquelles l’horizontal et la verticale sont déployés

et connectés via le point de mutualisation.

Prise de commandes (Bouygues

Construction, Colas, Equans) : une affaire est

enregistrée dans la prise de commandes dès lors que le contrat est

signé et entré en vigueur (obtention de l'ordre de service et levée

de l'ensemble des conditions suspensives) et que le financement est

mis en place. Le montant enregistré correspond au chiffre

d’affaires à réaliser sur cette affaire.

Réservations en valeur (Bouygues

Immobilier) : montant exprimé en euro de

la valeur des biens immobiliers réservés sur une période

donnée :

- Logements : somme des valeurs des

contrats de réservation, unité et bloc, signés par les clients et

validés en interne, nettes des désistements enregistrés ;

- Immeubles de bureaux : enregistrés

dans les réservations à la vente notaire.

Pour les opérations immobilières réalisées en

co-promotion :

- Si Bouygues Immobilier détient le

contrôle exclusif de la société de co-promotion (intégration

globale), alors 100 % des montants sont intégrés dans les

réservations ;

- S’il y a contrôle conjoint (société

mise en équivalence), alors l’activité commerciale est enregistrée

à hauteur de la quote-part détenue dans la société de

co-promotion.

Résultat opérationnel courant des

activités (ROCA) : le résultat opérationnel courant des

activités correspond au résultat opérationnel courant avant prise

en compte des amortissements et dépréciations des actifs

incorporels reconnus lors des acquisitions (PPA).

Trésorerie disponible :

somme de la trésorerie et équivalents de trésorerie et juste valeur

positive des instruments de couverture

Wholesale :

marché de la vente en gros aux opérateurs de communications

électroniques.

1 Dont charges non courantes de 3 M€ chez

Bouygues Construction, 23 M€ chez Bouygues Immobilier, de

46 M€ chez Equans, de 13 M€ chez TF1, de 13 M€ chez

Bouygues Telecom et de 8 M€ chez Bouygues SA

2 Endettement net / capitaux propres

3 Cash flow libre avant coût de la dette nette, charges

d'intérêt sur les obligations de location et impôts décaissés

4 Hors quote-part des co-promotions

5 Femmes de moins de 50 ans Responsables Des Achats

6 Couverture de 88% du territoire

7 Bouygues Telecom est classé 1er opérateur sur la performance du

Wifi pour la 5e fois consécutive et 1er opérateur sur l’internet

Fixe, toutes technologies confondues pour la 2e fois consécutive,

Baromètres wifi des connexions internet et des connexions internet

Fixe en France métropolitaine, nPerf 2023, janvier 2024

8 Calculée sur le chiffre d’affaires Services

9 Endettement net / capitaux propres

- Le communiqué de presse - S1 2024

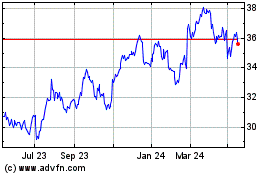

Bouygues (EU:EN)

Historical Stock Chart

From Nov 2024 to Dec 2024

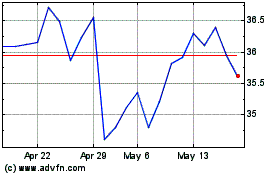

Bouygues (EU:EN)

Historical Stock Chart

From Dec 2023 to Dec 2024