GUERBET : Résultats semestriels 2024.

Résultats semestriels 2024

Activité très dynamique

- Chiffre

d’affaires du 1er semestre : 419,2 M€, en hausse de

11,8% à TCC1

- Une

trajectoire portée par l’ensemble des activités et des zones

géographiques

Solide progression de la

rentabilité

- La marge

d’EBITDA retraité2 ressort à 15,4%, contre 12,7% un an

plus tôt

- Quasi

triplement du résultat opérationnel à 30,3 M€

Révision à la hausse des objectifs

annuels

- Chiffre

d’affaires : croissance attendue supérieure à 9% à périmètre

comparable et TCC (>8% auparavant)

-

Rentabilité : retour du taux de marge d’EBITDA retraité à un

niveau supérieur à celui connu en 2021 (14,4%)

Villepinte, le 25 septembre 2024,

17h45 : Guerbet (FR0000032526 GBT),

spécialiste mondial des produits de contraste et solutions pour

l’imagerie médicale, publie ses comptes consolidés au titre du

premier semestre de l’exercice en cours.

Au 30 juin 2024, les ventes du Groupe atteignent

419,2 millions d’euros (M€), en progression de 10,7% par rapport à

la même période en 2023. Hors effet devises (-4,1 M€), la

croissance de l’activité à taux de change constant

(TCC1) ressort à 11,8%, une évolution intégrant une

accélération au deuxième trimestre (+14,5% à TCC), succédant à une

dynamique déjà très positive au premier trimestre (+8,8%).

La zone EMEA a connu un gel

ponctuel du marché français à la suite de la réforme, au

1er mars 2024, du circuit d’approvisionnement en

produits de contraste. L’activité y a néanmoins progressé de 2,4% à

TCC sur la période, le repli au 1er trimestre (-6,2% à

TCC) ayant été entièrement rattrapé au 2ème trimestre

(+11,0%).

En zone Amériques, l’activité à

mi-exercice a atteint 127,3 M€, en hausse de 29,1% à TCC. Une

performance portée par la poursuite du remarquable rattrapage

amorcé au 4ème trimestre 2023 aux États-Unis, ainsi que

par des gains significatifs de parts de marché en Amérique Latine –

notamment au Brésil.

En Asie, la croissance est

restée dynamique au 1er semestre (+11,5% à TCC), malgré

un ralentissement au 2ème trimestre largement lié à la

situation en Corée du Sud, touchée par une importante grève des

médecins.

Par activité, le chiffre d’affaires en

Imagerie Diagnostique s’est affiché en hausse de

10,7% à TCC au 1er semestre 2024, grâce à :

- Une

dynamique très positive en Rayons X (+13,9% à

TCC), entretenue tant par les ventes de Xenetix® que

d’Optiray®.

- Une

solide performance du pôle IRM due à une

accélération au 2ème trimestre (+13,5%) dans le sillage,

notamment, du développement d’Elucirem TM aux États-Unis

et des premières ventes en Allemagne.

Au 30 juin 2024, le chiffre d’affaires en

Imagerie Interventionnelle a progressé de 20,8% à

TCC, une évolution remarquable aidée par un effet de base favorable

et portée par une dynamique très positive sur Lipiodol®,

au niveau des volumes et des prix.

En millions d’euros

Comptes consolidés (normes IFRS) |

S1 2023

Publié |

S1 2024

Publié |

|

Chiffre d’affaires |

378,6 |

419,2 |

|

EBITDA* |

45,9 |

61,0 |

|

% du chiffre d’affaires |

12,1% |

14,6% |

|

Résultat opérationnel |

10,3 |

30,3 |

|

% du chiffre d’affaires |

2,7% |

7,2% |

|

Résultat net |

1,3 |

10,0 |

|

% du chiffre d’affaires |

0,4% |

2,4% |

|

Endettement net |

342,3 |

364,9 |

* EBITDA = Résultat opérationnel + dotations

nettes aux amortissements, dépréciations et provisions.

Solide amélioration de la rentabilité

opérationnelle et forte hausse du résultat net, à 10

M€

Au cours du semestre, le Groupe a affiché une

forte progression de son EBITDA (+32,9%), à 61,0 M€, matérialisant

un taux de marge à 14,6% du chiffre d’affaires. Retraitée des coûts

exceptionnels liés à l’optimisation du schéma opérationnel et à

l’évolution du modèle de ventes, la marge d’EBITDA atteint 15,4%

sur la période, contre 12,7% au premier semestre 2023. Cette

amélioration a été alimentée par l’évolution favorable des prix de

vente et du mix produits, ainsi que par le maintien d’une bonne

discipline financière. Le résultat opérationnel s’établit à 30,3 M€

au 30 juin 2024, soit un quasi triplement par rapport à son niveau

un an plus tôt (10,3 M€).

Le résultat net ressort à 10,0 M€, contre 1,3 M€

au premier semestre 2023. Conformément aux anticipations du Groupe,

il intègre une forte augmentation des frais financiers, à 11,2 M€

(3,8 M€ un an plus tôt). Enfin, la charge d’impôt a plus que

doublé, à 4,7 M€.

Un Free Cash-Flow en amélioration par

rapport à l’an dernier

Au bilan, les capitaux propres atteignent 389 M€

au 30 juin 2024, contre 378 M€ fin 2023. La dette nette s’établit à

365 M€, faisant ressortir un ratio dette nette/EBITDA de 3,2x, en

amélioration par rapport à son niveau un an plus tôt (3,5x).

En lien avec une saisonnalité traditionnellement

défavorable sur le premier semestre de l’exercice, le Free

Cash-Flow (FCF) ressort négatif, à hauteur de -29,1 M€. Ce niveau

est en nette amélioration par rapport au premier semestre 2023

(-72,0 M€) malgré l’augmentation du besoin en fonds de roulement

liée à l’activité dynamique et le maintien d’un niveau soutenu

d’investissements pour sécuriser la croissance future.

Maintien du cap sur les trois piliers

stratégiques

Ayant poursuivi sur la première moitié de

l’exercice une politique offensive au plan du développement

commercial et de l’innovation, Guerbet entend franchir de nouveaux

jalons au second semestre 2024 sur chacun de ses trois piliers

stratégiques :

- En

Imagerie Diagnostique, la montée en puissance de la

franchise IRM, reposant sur le couple produit Dotarem® /

EluciremTM, est amenée à se poursuivre avec son

expansion aux États-Unis, et désormais en Europe ; après

l’Allemagne et le Royaume-Uni, EluciremTM sera lancé

d’ici la fin de l’année en France.

- En

Imagerie Interventionnelle, de nouveaux horizons s’ouvrent

pour Lipiodol® sur des indications autres que le

traitement du cancer du foie, avec en particulier un développement

commercial prometteur sur l’embolisation vasculaire (+38% au

premier semestre 2024 vs. premier semestre 2023).

- En

Intelligence Artificielle, la feuille de route commerciale

va profiter du lancement en avril dernier de la marque

DUOncoTM, ayant accompagné la mise sur le marché du

premier produit Guerbet, son algorithme dédié au cancer de la

prostate, intégré à la nouvelle plateforme d’Intrasense

Myrian® 2.12.

Révision à la hausse des objectifs

financiers pour 2024

Ces développements ambitieux au sein du

portefeuille produits, dans un contexte de demande structurellement

forte en produits de contraste, permettent au Groupe d’envisager

l’avenir avec sérénité.

Sur le second semestre de l’exercice, la

trajectoire de croissance devrait rester soutenue sur tous les

segments d’activité : rayons X (Optiray®

notamment), franchise IRM (expansion d’EluciremTM) et

Imagerie Interventionnelle (forte dynamique sur

Lipiodol®). Guerbet demeure également confiant quant à

l’évolution de sa rentabilité opérationnelle, soutenue par la

poursuite des hausses de prix et d’une bonne maitrise de ses

couts.

Dans ce contexte, le Groupe prévoit pour 2024

une croissance de son chiffre d’affaires supérieure à 9% à

périmètre comparable et TCC (vs.>8% auparavant) et à un taux de

marge d’EBITDA retraité à un niveau supérieur à celui connu en 2021

(14,4%). Enfin, le Free Cash-Flow est toujours attendu en

territoire positif sur l’ensemble de l’exercice.

Prochain rendez-vous :

Publication du chiffre d’affaires du

3ème trimestre 2024

24 octobre 2024 après Bourse

À propos de Guerbet

Chez Guerbet, nous tissons des liens durables

pour permettre de vivre mieux. C’est notre Raison d’être. Nous

sommes un leader mondial de l’imagerie médicale, proposant une

gamme complète de produits pharmaceutiques, de dispositifs médicaux

et de solutions digitales et IA pour l’imagerie diagnostique et

interventionnelle. Pionniers depuis 97 ans dans le domaine des

produits de contraste, avec plus de 2 920 collaborateurs dans le

monde, nous ne cessons d’innover et consacrons 10 % de notre

chiffre d’affaires à la Recherche & Développement dans cinq

centres en France, aux États-Unis et en Israël. Guerbet (GBT) est

coté au compartiment B d’Euronext Paris et a réalisé un chiffre

d’affaires de 786 millions d’euros en 2023. Pour plus

d’informations, merci de consulter www.guerbet.com.

Déclarations prospectives

Certaines informations contenues dans ce

communiqué de presse ne sont pas des données historiques mais

constituent des déclarations prospectives. Ces déclarations

prospectives sont fondées sur des estimations, des prévisions et

des hypothèses y compris, notamment, des hypothèses concernant la

stratégie actuelle et future du Groupe et l’environnement

économique dans lequel le Groupe exerce ses activités. Elles

impliquent des risques connus et inconnus, des incertitudes et

d’autres facteurs, qui peuvent avoir pour conséquence une

différence significative entre la performance et les résultats

réels du Groupe et ceux présentés explicitement ou implicitement

dans ces déclarations prospectives.

Ces déclarations prospectives ne sont valables

qu’à la date du présent communiqué de presse et le Groupe décline

expressément toute obligation ou engagement de publier une mise à

jour ou une révision des déclarations prospectives contenues dans

ce communiqué de presse afin de refléter des changements dans les

hypothèses, évènements, conditions ou circonstances sur lesquels

sont fondées ces déclarations prospectives. Les déclarations

prospectives contenues dans le présent communiqué de presse sont

établies uniquement à des fins illustratives. Les déclarations et

informations prospectives ne constituent pas des garanties de

performances futures et sont soumises à des risques et incertitudes

difficiles à prévoir et généralement hors du contrôle du

Groupe.

Ces risques et incertitudes comprennent

notamment les incertitudes inhérentes à la recherche et

développement, les futures données cliniques et analyses, y compris

postérieures à la mise sur le marché, les décisions des autorités

réglementaires, telles que la Food and Drug Administration

ou l’European Medicines Agency, d’approbation ou non, et à

quelle date, de la demande de dépôt d’un médicament, d’un procédé

ou d’un produit biologique pour l’un de ces produits candidats,

ainsi que leurs décisions relatives à l’étiquetage et d’autres

facteurs qui peuvent affecter la disponibilité ou le potentiel

commercial de ces produits candidats. Une description détaillée des

risques et incertitudes liés aux activités du Groupe figure au

chapitre 4.9 « Facteurs de risque » du Document d’Enregistrement

Universel du Groupe enregistré par l’AMF sous le numéro n°

D.24-0224 le 3 avril 2024, disponible sur le site du Groupe

(www.guerbet.com).

1 À taux de change constant :

l’impact des taux de change a été éliminé en recalculant les

ventes de la période sur la base des taux de change utilisés pour

l’exercice précédent.

2 Hors coûts exceptionnels liés à l’optimisation du schéma

opérationnel et à l’évolution du modèle de ventes.

Contacts :

Guerbet

Jérôme Estampes, Directeur Administratif et Financier +

33.1.45.91.50.00 / jerome.estampes@guerbet.com

Christine Allard, Directrice des Affaires Publiques et

Communication : +33.6.30.11.57.82 /

christine.allard@guerbet.com

Seitosei.Actifin

Marianne Py, Communication financière + 33.1.80.48.25.31 /

marianne.py@seitosei-actifin.com

Jennifer Jullia, Presse +33.1.56.88.11.19 /

jennifer.jullia@seitosei-actifin.com

- 24 09-25 CP GBT RS VDef 02 FR

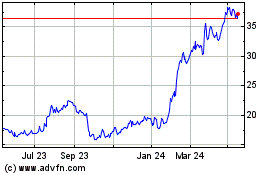

Guerbet (EU:GBT)

Historical Stock Chart

From Oct 2024 to Nov 2024

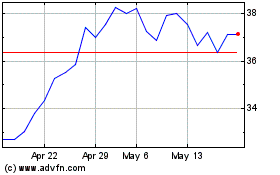

Guerbet (EU:GBT)

Historical Stock Chart

From Nov 2023 to Nov 2024