JCDecaux : Résultats du 1er semestre 2024

Résultats du

1er semestre

2024

- Chiffre

d’affaires ajusté en hausse de +14,0 % à 1 807,6 millions

d’euros

- Chiffre

d’affaires organique ajusté en hausse de +13,4 %, avec un

deuxième trimestre à +15,4 %

- Marge

opérationnelle ajustée de 261,4 millions d’euros, en hausse de

+28,7 %, soit +58,3 millions

d’euros

- Résultat

d’exploitation ajusté, avant charges de dépréciation, de

112,6 millions d’euros, en hausse de +100,0 millions

d’euros

- Résultat

net part du Groupe de 94,4 millions d’euros, en hausse de

+149,6 %, soit +56,6 millions d’euros

- Capacité

d’autofinancement ajusté de 138,9 millions d’euros, en hausse

de +21,5 %, soit +24,5 millions d’euros

-

Cash-flow disponible ajusté de -20,1 millions d’euros,

en hausse de +159,6 millions d’euros

-

Classements ESG de très grande qualité, trajectoire de

réduction des émissions carbone validée par le SBTi

-

Croissance organique du chiffre d’affaires ajusté au

troisième trimestre 2024 attendue autour de

+10 %

Paris, le 25 juillet 2024 – JCDecaux

SE (Euronext Paris : DEC), numéro un mondial de la

communication extérieure, publie ce jour ses résultats pour le

premier semestre 2024.

À l’occasion de la publication des résultats du

premier semestre 2024, Jean-Charles Decaux, Président du

Directoire et Co-Directeur Général de JCDecaux, a déclaré

:

« Le chiffre d’affaires du Groupe au

premier semestre 2024 a augmenté de +14,0 %, +13,4 % en

organique, pour atteindre 1 807,6 millions d’euros, dont

une progression de +15,4 % en organique au deuxième trimestre

2024, au-dessus de nos attentes, tiré par une solide performance de

notre chiffre d’affaires digital et une forte dynamique commerciale

dans toutes nos activités.

Le chiffre d’affaires digital (DOOH) a

fortement progressé à +28,3 % au premier semestre 2024,

+27,8 % en organique, pour atteindre 36,8 % du chiffre

d’affaires du Groupe contre 32,7 % au premier semestre 2023,

tandis que le chiffre d’affaires publicitaire analogique a tout de

même enregistré une croissance à un chiffre moyen malgré la

conversion de certains sites analogiques premium au digital. Nous

avons poursuivi le déploiement sélectif d’écrans digitaux sur des

emplacements premium ainsi que le développement de nos services

liés à la data et de nos capacités programmatiques.

Le chiffre d’affaires publicitaire

programmatique via la plateforme SSP (Supply Side Platform) VIOOH,

qui constitue principalement une source de revenus incrémentaux

provenant de campagnes dynamiques innovantes alimentées par la data

et de nouveaux annonceurs, a augmenté de +61,8 % au premier

semestre 2024 pour atteindre 59,7 millions d’euros, soit

9,0 % de notre chiffre d’affaires digital. L’écosystème DOOH

programmatique a continué à se développer, porté par le dynamisme

et le nombre croissant de DSP (Demand Side Platforms) connectées à

VIOOH (la plateforme SSP la plus connectée de l’industrie de la

communication extérieure avec 46 DSP connectées) désormais active

dans 21 pays, dont Displayce, une DSP connectée dans 80

pays.

L’ensemble de nos activités ont affiché une

croissance organique à deux chiffres au premier semestre 2024.

Le Mobilier Urbain a progressé de +10,6 % avec une dynamique

toujours soutenue. Le Transport a augmenté de +18,8 %,

reflétant une croissance solide à la fois dans les aéroports et

dans les réseaux de transports en commun. L’Affichage a quant à lui

progressé de +10,4 %, tiré par nos marchés les plus

digitalisés.

Toutes les zones géographiques ont

enregistré une croissance organique positive au premier semestre

2024, y compris l’Asie-Pacifique, le Royaume-Uni, le Reste de

l’Europe et le Reste du Monde, avec une croissance à deux chiffres.

La reprise progressive de notre activité en Chine, qui est restée

significativement en-deçà des niveaux pré-Covid, s’est poursuivie

avec un taux de croissance du chiffre d’affaires organique à deux

chiffres.

Nos 10 principaux secteurs d’annonceurs

enregistrent des taux de croissance à un chiffre moyen ou à deux

chiffres, tirés en particulier par le secteur des Produits de

Grande Consommation et celui des Technologies, des Médias et de la

Communication.

La marge opérationnelle ajustée a démontré

un bon levier opérationnel en progressant de 58,3 millions

d’euros pour atteindre 261,4 millions d’euros, en hausse de

+28,7 % sur un an, soit le double du taux de croissance du

chiffre d’affaires. Toutes les activités ont amélioré leurs taux de

marge opérationnelle. Le taux de marge du Transport est en hausse,

mais demeure affecté par le niveau d’activité en Chine. Le taux de

marge opérationnelle de l’Affichage s’est nettement amélioré grâce

à nos marchés les plus digitalisés et à la rationalisation de nos

activités d’affichage en France. Les autres indicateurs de

performance du compte de résultat se sont améliorés en conséquence.

La vente de 13,56 % des parts d‘APG|SGA a également eu un

impact positif sur notre résultat d’exploitation et sur notre

résultat net. Notre capacité d’autofinancement a progressé de

24,5 millions d’euros, pour atteindre 138,9 millions

d’euros, soit une hausse de +21,5% par rapport au premier semestre

2023, et notre cash-flow disponible a significativement augmenté

pour atteindre un niveau satisfaisant compte tenu de la

saisonnalité de notre activité à -20,1 millions

d’euros.

Nous avons réaffirmé une fois de plus

l’excellence de nos pratiques en matière de développement durable,

reconnues comme les meilleures de leur catégorie par les agences de

notation extra-financière, dont notre classement dans la liste A du

classement du CDP. Notre Stratégie Climat, qui vise à atteindre le

Net Zéro Carbone d’ici 2050 (scopes 1, 2 et 3), a été validée par

la SBTi.

Au troisième trimestre, nous prévoyons

désormais une croissance organique du chiffre d’affaires autour de

+10 %, tirée par la poursuite de la forte croissance du

chiffre d’affaires digital dans tous nos segments d’activité et

avec un impact positif en France des Jeux Olympiques de

Paris.

Nous sommes convaincus que la communication

extérieure continuera à gagner des parts de marché, dans un paysage

publicitaire fragmenté où le DOOH (Digital Out of Home) est le

média qui croît le plus rapidement. En tant que numéro un du

secteur et société mondiale de communication extérieure la plus

digitalisée, nous considérons que nous sommes idéalement

positionnés pour tirer parti de cette transformation digitale.

»

À la suite de l’application des normes IFRS 11

depuis le 1er janvier 2014 et IFRS 16 depuis le

1er janvier 2019, et conformément aux recommandations de

l’AMF, les données opérationnelles présentées ci-dessous sont

ajustées :

- pour prendre en compte l’impact en

proportionnel des sociétés sous contrôle conjoint, en ce qui

concerne la norme IFRS 11,

- pour exclure l’impact IFRS 16 sur

nos contrats de location « core business » (contrats de location

d’emplacements destinés à des structures publicitaires hors

contrats de location immobilière et de véhicules).

Merci de vous référer au paragraphe

« Données ajustées » en page 6 de ce communiqué pour la

définition de ces données ajustées ainsi que pour la réconciliation

avec les données IFRS.

Les valeurs figurant dans les tableaux sont généralement exprimées

en millions d’euros. La somme des montants arrondis ou les

calculs de variations peuvent présenter des écarts non

significatifs par rapport aux valeurs reportées.

CHIFFRE D’AFFAIRES AJUSTÉ

Le chiffre d’affaires ajusté du premier semestre

2024 est en hausse de +14,0 % à 1 807,6 millions d’euros

contre 1 585,0 millions d’euros au premier semestre 2023.

En organique (i.e. en excluant l’impact négatif de

-7,3 millions d’euros lié à la variation des taux de change et

l’impact positif de 18,2 millions d’euros dû aux variations de

périmètre), le chiffre d’affaires ajusté est en augmentation de

+13,4 %. La croissance du chiffre d’affaires publicitaire

ajusté, hors ventes, locations et contrats d’entretien de mobilier

urbain et de supports publicitaires, est en hausse de +13,5 %

en organique au premier semestre 2024.

Au deuxième trimestre, le chiffre d’affaires

ajusté progresse de +16,5 % à 1 006,1 millions d’euros,

soit une croissance organique de +15,4 % par rapport au

deuxième trimestre 2023.

Le chiffre d’affaires publicitaire ajusté, hors ventes, locations

et contrats d’entretien de mobilier urbain et de supports

publicitaires, est en hausse de +14,6 % en organique au

deuxième trimestre 2024.

Chiffre d’affaires ajusté

m€

|

S1 2024 |

S1 2023 |

Variation 24/23 |

|

T1 |

T2 |

S1 |

T1 |

T2 |

S1 |

T1 |

T2 |

S1 |

|

Mobilier Urbain |

400,8 |

517,1 |

917,8 |

364,3 |

458,3 |

822,6 |

+10,0 % |

+12,8 % |

+11,6 % |

|

Transport |

288,2 |

345,7 |

633,9 |

254,0 |

282,7 |

536,7 |

+13,5 % |

+22,3 % |

+18,1 % |

|

Affichage |

112,6 |

143,3 |

255,9 |

103,0 |

122,7 |

225,7 |

+9,4 % |

+16,8 % |

+13,4 % |

|

Total |

801,6 |

1 006,1 |

1 807,6 |

721,3 |

863,7 |

1 585,0 |

+11,1 % |

+16,5 % |

+14,0 % |

Croissance organique du chiffre

d’affaires ajusté(a)

|

Variation 24/23 |

|

T1 |

T2 |

S1 |

|

Mobilier Urbain |

+9,2 % |

+11,8 % |

+10,6 % |

|

Transport |

+15,1 % |

+22,1 % |

+18,8 % |

|

Affichage |

+7,0 % |

+13,3 % |

+10,4 % |

|

Total |

+11,0 % |

+15,4 % |

+13,4 % |

(a) À périmètre et taux de change constants

Chiffre d’affaires ajusté par zone

géographique

|

m€ |

S1 2024 |

S1 2023 |

Croissance publiée |

Croissance

organique(a) |

|

Europe(b) |

542,2 |

470,4 |

+15,3 % |

+13,2 % |

|

Asie-Pacifique |

387,1 |

348,3 |

+11,1 % |

+14,2 % |

|

France |

318,7 |

291,6 |

+9,3 % |

+9,3 % |

|

Reste du Monde |

236,7 |

205,5 |

+15,2 % |

+11,6 % |

|

Royaume-Uni |

195,1 |

146,5 |

+33,2 % |

+29,8 % |

|

Amérique du Nord |

127,9 |

122,6 |

+4,3 % |

+4,4 % |

|

Total |

1 807,6 |

1 585,0 |

+14,0 % |

+13,4 % |

(a) À périmètre et taux de change constants

(b) Hors France et Royaume-Uni

Merci de noter que les commentaires ci-dessous,

relatifs aux zones géographiques, concernent l’évolution du chiffre

d’affaires organique.

MOBILIER URBAIN

Le chiffre d’affaires ajusté du premier semestre

a progressé de +11,6 % à 917,8 millions d’euros

(+10,6 % en organique), porté par une dynamique commerciale

soutenue. L’ensemble des zones géographiques ont enregistré une

croissance positive sur un an, y compris le Royaume-Uni, le Reste

de l’Europe, l’Asie-Pacifique et le Reste du Monde, avec une

croissance à deux chiffres. Au premier semestre, le chiffre

d’affaires publicitaire ajusté, hors ventes, locations et contrats

d’entretien de mobilier urbain, a augmenté de +9,9 % en

organique par rapport au premier semestre 2023. Le chiffre

d’affaires non publicitaire a été tiré par la vente de la nouvelle

génération de sanitaires automatiques publics à la Ville de

Paris.

Au deuxième trimestre, le chiffre

d’affaires ajusté a augmenté de +12,8 % à 517,1 millions

d’euros (+11,8 % en organique). Toutes les zones géographiques

ont enregistré une croissance positive sur un an, ainsi qu’une

croissance à deux chiffres, à l’exception de l’Amérique du Nord. La

croissance du chiffre d’affaires en France a été en partie tirée

par les Jeux Olympiques de Paris. Au deuxième trimestre, le chiffre

d’affaires publicitaire ajusté, hors ventes, locations et contrats

d’entretien de mobilier urbain, a progressé de +10,0 % en

organique par rapport au deuxième trimestre 2023.

TRANSPORT

Le Transport a enregistré un chiffre d’affaires

ajusté en hausse de +18,1 % au premier semestre 2024, à

633,9 millions d’euros (+18,8 % en organique), reflétant

la croissance du trafic aérien mondial, désormais supérieur au

niveau pré-Covid, et le rebond du trafic dans les transports en

commun. La France, le Royaume-Uni, le Reste de l’Europe et

l’Asie-Pacifique ont enregistré une croissance à deux chiffres. Le

Transport est demeuré significativement affecté par des niveaux

d’activité plus faibles en Chine comparé à la période

pré-Covid.

Au deuxième trimestre, le chiffre d’affaires

ajusté a progressé de +22,3 % à 345,7 millions d’euros,

soit une croissance organique de +22,1 % par rapport au

deuxième trimestre de l’année dernière. La France, le Royaume-Uni,

le Reste de l’Europe et l’Asie-Pacifique ont enregistré une

croissance à deux chiffres sur un an.

AFFICHAGE

Le chiffre d’affaires ajusté du premier semestre

a augmenté de +13,4 % à 255,9 millions d’euros

(+10,4 % en organique), porté par les marchés les plus

digitalisés, tandis que la France est restée stable en raison de la

poursuite de la rationalisation de notre patrimoine conformément à

la réglementation. Le Royaume-Uni, le Reste de l’Europe et le Reste

du Monde ont été les moteurs de la croissance avec une hausse à

deux chiffres.

Au deuxième trimestre, le chiffre

d’affaires ajusté a progressé de +16,8 % à 143,3 millions

d’euros (+13,3 % en organique). Le Royaume-Uni, le Reste de

l’Europe et le Reste du Monde ont enregistré une croissance à deux

chiffres, tandis que la France et l’Amérique du Nord ont affiché

une croissance à un chiffre.

MARGE OPÉRATIONNELLE

AJUSTÉE(1)

Au premier semestre 2024, notre marge

opérationnelle ajustée s’est améliorée de 58,3 millions

d’euros pour atteindre 261,4 millions d’euros (contre

203,1 millions d’euros au premier semestre 2023), soit une

hausse de +28,7 % sur un an, soit le double de la croissance

du chiffre d’affaires. La marge opérationnelle ajustée représente

14,5 % du chiffre d’affaires, soit +170 points de base de plus

que l’année dernière. Tous les secteurs d’activité ont amélioré

leur taux de marge opérationnelle.

|

|

S1 2024 |

S1 2023 |

Variation 24/23 |

|

|

m€ |

% du CA |

m€ |

% du CA |

Variation (m€) |

Taux de marge (pb) |

|

Mobilier Urbain |

198,8 |

21,7 % |

172,6 |

21,0 % |

+26,2 |

+70 pb |

|

Transport |

36,8 |

5,8 % |

21,4 |

4,0 % |

+15,5 |

+180 pb |

|

Affichage |

25,8 |

10,1 % |

9,1 |

4,0 % |

+16,6 |

+610 pb |

|

Total |

261,4 |

14,5 % |

203,1 |

12,8 % |

+58,3 |

+170 pb |

Mobilier Urbain : Au premier

semestre 2024, la marge opérationnelle ajustée a augmenté de

26,2 millions d’euros à 198,8 millions d’euros. En

pourcentage du chiffre d’affaires, la marge opérationnelle ajustée

est de 21,7 %, une amélioration limitée à +70 points de base

par rapport à l’année précédente malgré une croissance à deux

chiffres du chiffre d’affaires car le premier semestre 2023 avait

bénéficié d’effets positifs ponctuels liés à des renégociations de

contrats.

Transport : Au premier semestre

2024, la marge opérationnelle ajustée est en hausse de

15,5 millions d’euros à 36,8 millions d’euros. En

pourcentage du chiffre d’affaires, la marge opérationnelle ajustée

est de 5,8 %, en hausse de +180 points de base par rapport à

2023, malgré une reprise lente en Chine, un impact dilutif du

démarrage de certains contrats et de plus faibles allègements de

loyers qu’en 2023.

Affichage : Au premier semestre

2024, la marge opérationnelle ajustée a augmenté de

16,6 millions d’euros à 25,8 millions d’euros. En

pourcentage du chiffre d’affaires, la marge opérationnelle ajustée

est de 10,1 %, en hausse de +610 points de base par

rapport à 2023, notamment grâce à la croissance du chiffre

d’affaires des pays les plus digitalisés et aux premiers effets

positifs du plan de rationalisation mis en œuvre en France.

RÉSULTAT D’EXPLOITATION

AJUSTÉ(2)

Au premier semestre 2024, le résultat

d’exploitation ajusté avant charges de dépréciation a augmenté de

100,0 millions d’euros, à 112,6 millions d’euros, contre

12,5 millions d’euros au premier semestre 2023. Cette hausse

est due principalement à l’augmentation de la marge opérationnelle

à hauteur de 58,3 millions d’euros et à la plus-value liée à la

vente de 13,56% des parts d’APG|SGA à hauteur de 45,2 millions

d’euros. En pourcentage du chiffre d’affaires, le résultat

d’exploitation hors plus-value liée à la vente des parts d’APG|SGA

a progressé de 290 points de base sur un an à 3,7 %, contre

0,8 % au premier semestre 2023. Toutes les activités ont

amélioré leurs ratios de résultat d’exploitation en pourcentage du

chiffre d’affaires : +80 points de base pour le Mobilier Urbain ;

+410 points de base pour le Transport ; et +870 points de base pour

l’Affichage. En incluant la plus-value liée à la vente des parts

d’APG|SGA, le résultat d’exploitation en pourcentage du chiffre

d’affaires du Groupe atteint 6,2 %, en hausse de 540 points de

base sur un an.

Les charges nettes de dépréciations sur les

actifs corporels et incorporels de +6,4 millions d’euros au

premier semestre 2024 (contre +21,9 millions d’euros au

premier semestre 2023) sont liées à des reprises de provisions sur

différents contrats. Cela représente une baisse de 15,5 millions

d’euros par rapport à 2023, principalement due à une reprise au

premier semestre 2023 de provision pour contrat déficitaire qui

avait été comptabilisée concernant le contrat du métro de Canton à

la fin de l’année 2022.

Le résultat d’exploitation ajusté après charges

de dépréciation est en hausse de 84,5 millions d’euros, à

118,9 millions d’euros au premier semestre 2024, contre

34,4 millions d’euros au premier semestre 2023.

RÉSULTAT FINANCIER

(3)

Au premier semestre 2024, le résultat financier

s’élève à -63,8 millions d’euros, contre -64,9 millions d’euros au

premier semestre 2023. Cette amélioration de 1,0 million d’euros

est principalement due à une baisse des charges d’intérêts IFRS 16

de 2,9 millions d’euros, en partie compensée par l’abandon d’un

prêt de 1,5 million d’euros dans le cadre d’une renégociation de

contrats. Les intérêts financiers nets sont restés relativement

stables, en baisse de 0,2 million d’euros sur un an. La dette

nette, principalement à taux fixes, est restée globalement stable

sur la période par rapport à 2023, tandis que nous avons bénéficié

de taux plus élevés en 2024 sur le placement de nos liquidités.

SOCIÉTÉS MISES EN

ÉQUIVALENCE

Au premier semestre 2024, la quote-part de

résultat net des sociétés mises en équivalence s’élève à

13,8 millions d’euros, contre 8,7 millions d’euros au

premier semestre 2023, une croissance de 59,6 % sur un an

reflétant l’amélioration de la performance opérationnelle globale

de nos sociétés.

RÉSULTAT NET PART DU GROUPE

Au premier semestre 2024, le résultat net part

du Groupe avant charges nettes de dépréciation a augmenté de

+68,0 millions d’euros à 89,9 millions d’euros, contre

21,8 millions d’euros au premier semestre 2023.

En tenant compte de l’impact des charges nettes

de dépréciation, le résultat net part du Groupe est en hausse de

56,6 millions d’euros à 94,4 millions d’euros, comparé à

37,8 millions d’euros au premier semestre 2023.

INVESTISSEMENTS AJUSTÉS

Au premier semestre 2024, les investissements

nets ajustés (acquisitions d’immobilisations corporelles et

incorporelles, nettes des cessions d’actifs) s’élèvent à

140,7 millions d’euros, soit un niveau contenu à 7,8 % du

chiffre d’affaires publié au premier semestre 2024, le digital

représentant 36,0 % des investissements nets.

CASH-FLOW DISPONIBLE

AJUSTÉ(4)

Au premier semestre 2024, la capacité

d’autofinancement a atteint 138,9 millions d’euros, soit une

hausse de +24,5 millions d’euros par rapport au premier

semestre 2023, principalement tirée par l’amélioration de la marge

opérationnelle.

L’impact de la variation du besoin en fonds de

roulement a été limité à -18,2 millions d’euros malgré la

croissance du chiffre d’affaires sur la période, grâce à la

poursuite de la gestion rigoureuse de nos créances clients, de nos

dettes fournisseurs et des stocks. Par rapport au premier semestre

2023, on observe une amélioration de 154,6 millions d’euros, qui

s’explique en partie par le paiement d’arriérés de loyers en 2023

d’environ 100 millions d’euros liés à certaines renégociations de

contrats.

Après investissements, le cash-flow disponible ajusté s’élève à

-20,1 millions d’euros (contre -179,7 millions d’euros au

premier semestre 2023), un niveau satisfaisant à cette période de

l’année compte tenu de la saisonnalité de notre activité et en

forte hausse de 159,6 millions d’euros par rapport au premier

semestre 2023.

DETTE

NETTE(5)

La dette nette s’élève à 956,8 millions

d’euros au 30 juin 2024, contre 1 005,9 millions d’euros à fin

décembre 2023, en baisse de 49,0 millions d’euros du fait du

produit de la cession des parts d’APG|SGA à hauteur de 87,7

millions d’euros, atténué par le cash-flow disponible légèrement

négatif sur la période. Cette dette nette comprend un fort niveau

de liquidité avec des disponibilités pour près de 1,7 milliard

d’euros et une ligne de crédit revolving confirmée non tirée de

825 millions d’euros avec une maturité à mi-2026 ; un profil

de dette très solide avec des échéances obligataires largement

couvertes par nos disponibilités jusqu’en 2028 ; et une gestion

optimisée de notre liquidité qui nous a permis une relative

stabilité des intérêts financiers nets sur la période.

DROITS D’UTILISATION & DETTES

LOCATIVES, IFRS 16

Les droits d’utilisation IFRS 16 au 30 juin 2024

s’élèvent à 2 116,1 millions d’euros contre 2 230,1 millions

d’euros au 31 décembre 2023, soit une baisse de 114,0 millions

d’euros liée à la charge d’amortissement, aux renégociations et

fins de contrats, et partiellement compensée par des nouveaux

contrats, renouvellements, mises à jour de minima garantis et les

effets de change.

Les dettes locatives IFRS 16 sont en baisse de

153,5 millions d’euros, passant de 2 657,0 millions d’euros au 31

décembre 2023 à 2 503,5 millions d’euros au 30 juin 2024 (2 950,3

millions d’euros au 30 juin 2023). Cette baisse, principalement

liée au remboursement de la dette locative et à des renégociations

et fins de contrats, est compensée en partie par les nouveaux

contrats, les renouvellements, les mises à jour de minima garantis

et les effets de change.

DONNÉES AJUSTÉES

La norme IFRS 11, applicable depuis le

1er janvier 2014, conduit à retenir la méthode de la

mise en équivalence des sociétés sous contrôle conjoint.

La norme IFRS 16, applicable depuis le

1er janvier 2019, conduit à reconnaître au

bilan, pour les contrats de location, une dette de location pour

les loyers fixes contractuels en contrepartie d’un droit

d’utilisation à l’actif amorti sur la durée du contrat. Au compte

de résultat, la charge de loyer fixe est remplacée par

l’amortissement de l’actif en résultat d’exploitation, sous la

marge opérationnelle, et une charge d’intérêt sur la dette de loyer

en résultat financier, sous le résultat d’exploitation. La norme

IFRS 16 est sans impact sur les paiements cash mais le

remboursement du principal de la dette de loyer est classé en flux

de financement.

Toutefois, afin de refléter la réalité opérationnelle du Groupe et

la lisibilité de notre performance, les données opérationnelles du

reporting de gestion opérationnelle du Groupe, sur lequel

s’appuient les dirigeants pour suivre l’activité, allouer les

ressources et mesurer la performance continuent :

- d’intégrer proportionnellement les

données opérationnelles des sociétés sous contrôle conjoint ;

- d’exclure l’impact IFRS 16 sur nos

contrats de location « core business » (contrats de

location d’emplacements destinés à des structures publicitaires

hors contrats de location immobilière et de véhicules).

Pour le compte de résultat, il s’agit de tous

les agrégats jusqu’au résultat d’exploitation. Pour le tableau de

flux de trésorerie, il s’agit de tous les agrégats jusqu’au

cash-flow disponible.

En conséquence, conformément à IFRS 8, l’information sectorielle

intégrée aux états financiers est en ligne avec cette information

interne, et la communication financière externe du Groupe s’appuie

donc sur cette information financière opérationnelle. L’information

financière et les commentaires sont donc basés sur des données

« ajustées », comparables aux données historiques, qui sont

systématiquement réconciliées avec les états financiers IFRS.

Au premier semestre 2024, les impacts des normes

IFRS 11 et IFRS 16 sur nos agrégats ajustés sont de :

- -141,0 millions d’euros pour

la norme IFRS 11 sur le chiffre d’affaires ajusté

(-118,1 millions d’euros pour la norme IFRS 11 au premier

semestre 2023) ; le chiffre d’affaires IFRS est donc de 1

666,7 millions d’euros (1 466,9 millions d’euros au

premier semestre 2023).

- -21,8 millions d’euros pour la

norme IFRS 11 et 299,8 millions d’euros pour la norme IFRS 16

sur la marge opérationnelle ajustée (-25,2 millions d’euros

pour la norme IFRS 11 et 346,4 millions d’euros pour la norme

IFRS 16 au premier semestre 2023) ; la marge opérationnelle IFRS

est donc de 539,4 millions d’euros (524,3 millions

d’euros au premier semestre 2023).

- -15,3 millions d’euros pour la

norme IFRS 11 et 49,1 millions d’euros pour la norme IFRS 16

sur le résultat d’exploitation ajusté avant charges de dépréciation

(-16,0 millions d’euros pour la norme IFRS 11 et

90,4 millions d’euros pour la norme IFRS 16 au premier

semestre 2023) ; le résultat d’exploitation IFRS avant charges

de dépréciation est donc de 146,4 millions d’euros

(86,8 millions d’euros au premier semestre 2023).

- -15,3 millions d’euros pour la

norme IFRS 11 et 48,9 millions d’euros pour la norme IFRS 16

sur le résultat d’exploitation ajusté après charges de dépréciation

(-16,0 millions d’euros pour la norme IFRS 11 et

90,0 millions d’euros pour la norme IFRS 16 au premier

semestre 2023) ; le résultat d’exploitation IFRS après charges

de dépréciation est donc de 152,6 millions d’euros

(108,4 millions d’euros au premier semestre 2023).

- 16,0 millions d’euros pour la

norme IFRS 11 sur les investissements ajustés (6,4 millions

d’euros pour la norme IFRS 11 au premier semestre 2023) ; les

investissements IFRS sont donc de -124,8 millions d’euros

(-114,9 millions d’euros au premier semestre 2023)

- -3,8 millions d’euros pour la

norme IFRS 11 et 307,0 millions d’euros pour la norme IFRS 16

sur le cash-flow disponible ajusté (-13,6 millions d’euros

pour la norme IFRS 11 et 400,8 millions d’euros pour la norme

IFRS 16 au premier semestre 2023) ; le cash-flow disponible IFRS

est donc de 283,1 millions d’euros (207,4 millions

d’euros au premier semestre 2023).

Une réconciliation complète entre les données

ajustées et les données IFRS est disponible page 10 de ce

communiqué.

NOTES

(1) Marge

opérationnelle : Chiffre d’affaires diminué des coûts

directs d’exploitation (hors pièces détachées de maintenance) et

des coûts commerciaux, généraux et administratifs.

(2) Résultat d’exploitation

: Marge opérationnelle diminuée des dotations aux

amortissements et provisions nettes, des pertes de valeur des

goodwill, des pièces détachées de maintenance et des autres charges

et produits opérationnels.

(3) Résultat

financier : Hors impact de charges nettes

d’actualisation et de revalorisation des dettes sur engagements de

rachat de minoritaires (-3,5 millions d’euros au premier

semestre 2024 et 0,7 million d’euros au premier semestre

2023).

(4) Cash-flow

disponible : Flux net des activités opérationnelles

diminué des acquisitions d’immobilisations corporelles et

incorporelles, nettes des cessions.

(5) Dette nette

: Dette nette de la trésorerie gérée diminuée des

découverts bancaires excluant les impacts non-cash IAS 32 (dettes

sur engagements de rachat de minoritaires), incluant les impacts

non-cash IFRS 9 (sur la dette et les instruments financiers de

couverture) et excluant les dettes locatives, IFRS 16.

DÉFINITION DE LA CROISSANCE

ORGANIQUE

La croissance organique du Groupe correspond à

la croissance du chiffre d’affaires ajusté hors effet de change et

variation de périmètre. L’exercice de référence est inchangé par

rapport aux données publiées, et la croissance organique est

calculée en appliquant les taux de change moyens de l’exercice

précédent au chiffre d’affaires de l’exercice en cours et en

prenant en compte les variations de périmètre prorata

temporis, mais en incluant les variations de chiffre

d’affaires liées aux gains de nouveaux contrats et aux pertes de

contrats précédemment en portefeuille.

|

m€ |

|

T1 |

T2 |

S1 |

|

|

|

|

|

|

|

CA ajusté 2023 |

(a) |

721,3 |

863,7 |

1 585,0 |

|

|

|

|

|

|

|

CA IFRS 2024 |

(b) |

740,4 |

926,3 |

1 666,7 |

|

Impacts IFRS 11 |

(c) |

61,2 |

79,8 |

141,0 |

|

CA ajusté 2024 |

(d) = (b) + (c) |

801,6 |

1 006,1 |

1 807,6 |

|

Impacts de change |

(e) |

7,1 |

0,2 |

7,3 |

|

CA ajusté 2024 aux taux de change 2023 |

(f) = (d) + (e) |

808,7 |

1 006,3 |

1 814,9 |

|

Variation de périmètre |

(g) |

-8,4 |

-9,8 |

-18,2 |

|

CA organique ajusté 2024 |

(h) = (f) + (g) |

800,3 |

996,5 |

1 796,8 |

|

|

|

|

|

|

|

Croissance organique |

(i) = (h)/(a)-1 |

+11,0 % |

+15,4 % |

+13,4 % |

|

m€ |

Impact des taux de change au 30 juin 2024 |

|

|

|

|

CNY |

4,6 |

|

AUD |

3,1 |

|

JPY |

1,9 |

|

GBP |

-5,0 |

|

Autres |

2,7 |

|

|

|

|

Total |

7,3 |

|

Taux de change moyen |

S1 2024 |

S1 2023 |

|

|

|

|

|

CNY |

0,1282 |

0,1335 |

|

AUD |

0,6089 |

0,6252 |

|

JPY |

0,0061 |

0,0069 |

|

GBP |

1,1699 |

1,1411 |

Prochaines

informations :

Chiffre d’affaires du 3ème trimestre 2024 : 7 novembre

2024 (après marché)

Chiffres clés de JCDecaux

- Chiffre d’affaires 2023 : 3

570,0 millions d’euros(a) –

Chiffre d’affaires S1 2024 : 1 807,6 millions

d’euros(a)

- N°1 mondial de la communication

extérieure

- Une audience journalière de

850 millions de personnes dans plus de 80 pays

- 1 056 833 faces

publicitaires dans le monde

- Une présence dans 3 918 villes

de plus de 10 000 habitants

- 11 650 collaborateurs

- JCDecaux est coté sur

l’Eurolist d’Euronext Paris et fait partie des indices Euronext 100

et Euronext Family Business

- JCDecaux est référencé en

matière de performance extra-financière dans les classements

FTSE4Good (3,8/5), CDP (Liste A), MSCI (AAA), Sustainalytics (13,7)

et classé Or par EcoVadis

- 1ère

entreprise de communication extérieure à rejoindre le

RE100

- Leader dans le vélo en

libre-service : pionnier de la mobilité douce

- N°1 mondial du mobilier urbain

(630 196 faces publicitaires)

- N°1 mondial de la publicité

dans les transports avec 153 aéroports et 258 contrats de transport

dans les métros, bus, trains et tramways (319 081 faces

publicitaires)

- N°1 européen de l’affichage

grand format (85 743 faces publicitaires)

- N°1 de la communication

extérieure en Europe (708 620 faces publicitaires)

- N°1 de la communication

extérieure en Asie-Pacifique (165 292 faces

publicitaires)

- N°1 de la communication

extérieure en Amérique Latine (91 682 faces

publicitaires)

- N°1 de la communication

extérieure en Afrique (25 337 faces publicitaires)

- N°1 de la communication

extérieure au Moyen-Orient (21 300 faces publicitaires)

(a) Chiffre d’affaires

ajusté

Pour plus d’informations : jcdecaux.com.

Retrouvez-nous sur Twitter, LinkedIn, Facebook, Instagram

et YouTube.

Déclarations de nature

prévisionnelle

Ce communiqué peut contenir certaines déclarations de nature

prévisionnelle. Ces déclarations ne sont pas des garanties quant à

la performance future de la Société. Bien que la Société estime que

ces déclarations reposent sur des hypothèses raisonnables à la date

de publication du présent communiqué, elles sont par nature

soumises à des risques et incertitudes, pouvant donner lieu à un

écart entre les chiffres réels et ceux indiqués ou induits dans ces

déclarations.

Ces risques et incertitudes incluent notamment les risques décrits

dans le document d’enregistrement universel déposé par la Société

auprès de l’Autorité des Marchés Financiers.

Les investisseurs et les détenteurs de valeurs mobilières de la

Société peuvent obtenir une copie de ce document d’enregistrement

universel auprès de l’Autorité des Marchés Financiers sur le site

web www.amf-france.org ou directement auprès de la Société sur le

site www.jcdecaux.com.

La Société n’a pas l’obligation et ne prend pas l’engagement de

mettre à jour ou de réviser les déclarations de nature

prévisionnelle.

Direction de la

Communication : Albert Asséraf

+33 (0) 1 30 79 79 10 – albert.asseraf@jcdecaux.com

Relations

Investisseurs : Rémi Grisard

+33 (0) 1 30 79 79 93 – remi.grisard@jcdecaux.com

RÉCONCILIATION ENTRE LES DONNÉES AJUSTÉES

ET LES DONNÉES IFRS

|

Compte de résultat |

S1 2024 |

S1 2023 |

|

|

m€ |

Ajusté |

Impact des sociétés sous contrôle conjoint |

Impact IFRS 16 des sociétés contrôlées (1) |

IFRS |

Ajusté |

Impact des sociétés sous contrôle conjoint |

Impact IFRS 16 des sociétés contrôlées (1) |

IFRS |

|

|

Chiffre d’affaires |

1 807,6 |

-141,0 |

|

1 666,7 |

1 585,0 |

-118,1 |

|

1 466,9 |

|

|

Charges d’exploitation nettes |

-1 546,2 |

119,2 |

299,8 |

-1 127,2 |

-1 381,9 |

92,8 |

346,4 |

-942,7 |

|

|

Marge opérationnelle |

261,4 |

-21,8 |

299,8 |

539,4 |

203,1 |

-25,2 |

346,4 |

524,3 |

|

|

Pièces détachées de maintenance |

-22,2 |

0,7 |

|

-21,5 |

-22,2 |

0,6 |

|

-21,6 |

|

|

Amortissements et provisions (nets des reprises) |

-175,6 |

8,8 |

-250,9 |

-417,7 |

-153,7 |

6,9 |

-320,9 |

-467,7 |

|

|

Autres produits et charges opérationnels |

49,0 |

-2,9 |

0,2 |

46,3 |

-14,8 |

1,7 |

64,9 |

51,8 |

|

|

Résultat d’exploitation avant charges de

dépréciation |

112,6 |

-15,3 |

49,1 |

146,4 |

12,5 |

-16,0 |

90,4 |

86,8 |

|

|

Charges nettes de dépréciation |

6,4 |

|

-0,3 |

6,1 |

21,9 |

|

-0,3 |

21,6 |

|

|

Résultat d’exploitation après charges de

dépréciation |

118,9 |

-15,3 |

48,9 |

152,6 |

34,4 |

-16,0 |

90,0 |

108,4 |

|

|

(1) Impact IFRS 16 sur les loyers

core business des sociétés contrôlées. |

|

|

|

|

|

|

|

|

|

|

|

Tableau de flux de trésorerie |

S1 2024 |

S1 2023 |

|

|

m€ |

Ajusté |

Impact des sociétés sous contrôle conjoint |

Impact IFRS 16 des sociétés contrôlées (1) |

IFRS |

Ajusté |

Impact des sociétés sous contrôle conjoint |

Impact IFRS 16 des sociétés contrôlées (1) |

IFRS |

|

|

Capacité d'autofinancement |

138,9 |

3,1 |

280,0 |

422,0 |

114,3 |

4,6 |

298,8 |

417,8 |

|

|

Variation du besoin en fonds de roulement |

-18,2 |

-22,8 |

26,9 |

-14,1 |

-172,8 |

-24,6 |

101,9 |

-95,5 |

|

|

Flux nets des activités opérationnelles |

120,7 |

-19,7 |

307,0 |

407,9 |

-58,5 |

-20,0 |

400,8 |

322,3 |

|

|

Investissements |

-140,7 |

16,0 |

|

-124,8 |

-121,2 |

6,4 |

|

-114,9 |

|

|

Cash-flow disponible |

-20,1 |

-3,8 |

307,0 |

283,1 |

-179,7 |

-13,6 |

400,8 |

207,4 |

|

(1) Impact IFRS 16 sur les loyers

core et non-core business des

sociétés contrôlées.

|

S1 2024 COMPTES CONSOLIDÉS INTERMÉDIAIRES

RÉSUMÉS

ÉTAT DE SITUATION FINANCIÈRE

Actifs

|

En millions d'euros |

30/06/2024 |

31/12/2023 |

|

Goodwill |

1 678,2 |

1 666,0 |

|

Autres immobilisations incorporelles |

683,4 |

699,7 |

|

Immobilisations corporelles |

1 230,3 |

1 240,2 |

|

Droits d'utilisation |

2 116,1 |

2 230,1 |

|

Titres mis en équivalence |

363,3 |

421,6 |

|

Autres actifs financiers |

81,9 |

83,7 |

|

Instruments financiers dérivés |

- |

- |

|

Impôts différés actif |

189,8 |

167,5 |

|

Créances d'impôts sur les sociétés |

2,5 |

2,4 |

|

Autres créances |

39,7 |

17,9 |

|

ACTIFS NON COURANTS |

6 385,1 |

6 529,0 |

|

Autres actifs financiers |

14,8 |

4,1 |

|

Stocks |

219,0 |

187,6 |

|

Instruments financiers dérivés |

3,0 |

6,8 |

|

Clients et autres débiteurs |

815,4 |

824,1 |

|

Créances d'impôts sur les sociétés |

26,0 |

16,2 |

|

Actifs financiers de trésorerie |

64,4 |

91,4 |

|

Trésorerie et équivalents de trésorerie |

1 663,5 |

1 597,2 |

|

ACTIFS COURANTS |

2 806,2 |

2 727,4 |

|

TOTAL DES ACTIFS |

9 191,3 |

9 256,4 |

Capitaux propres et passifs

|

En millions d'euros |

30/06/2024 |

31/12/2023 |

|

Capital |

3,2 |

3,2 |

|

Primes |

612,4 |

612,4 |

|

Actions propres |

-2,0 |

-0,6 |

|

Réserves consolidées |

1 502,7 |

1 304,2 |

|

Résultat net part du Groupe |

94,4 |

209,2 |

|

Autres éléments des capitaux propres |

-149,5 |

-177,3 |

|

CAPITAUX PROPRES ATTRIBUABLES AUX ACTIONNAIRES DE LA

SOCIÉTÉ MÈRE |

2 061,3 |

1 951,0 |

|

Participations ne donnant pas le contrôle |

86,2 |

95,9 |

|

TOTAL DES CAPITAUX PROPRES |

2 147,4 |

2 046,9 |

|

Provisions |

337,1 |

356,6 |

|

Impôts différés passif |

43,6 |

36,3 |

|

Dettes financières |

1 770,6 |

1 922,1 |

|

Dettes sur engagements de rachat de minoritaires |

109,1 |

105,6 |

|

Dettes locatives |

1 832,7 |

1 959,5 |

|

Autres créditeurs |

10,5 |

9,7 |

|

Passifs d'impôt exigible |

0,1 |

0,3 |

|

Instruments financiers dérivés |

0,0 |

0,0 |

|

PASSIFS NON COURANTS |

4 103,6 |

4 390,2 |

|

Provisions |

69,3 |

81,0 |

|

Dettes financières |

899,2 |

770,9 |

|

Dettes sur engagements de rachat de minoritaires |

4,6 |

4,6 |

|

Instruments financiers dérivés |

3,4 |

4,3 |

|

Dettes locatives |

670,8 |

697,5 |

|

Fournisseurs et autres créditeurs |

1 261,1 |

1 230,6 |

|

Passifs d'impôt exigible |

17,2 |

26,6 |

|

Concours bancaires |

14,5 |

3,9 |

|

PASSIFS COURANTS |

2 940,2 |

2 819,4 |

|

TOTAL DES PASSIFS |

7 043,8 |

7 209,5 |

|

TOTAL DES CAPITAUX PROPRES ET PASSIFS |

9 191,3 |

9 256,4 |

ÉTAT DU RÉSULTAT GLOBAL

Compte de résultat

|

En millions d'euros |

1er SEMESTRE

2024 |

1er SEMESTRE

2023 |

|

CHIFFRE D'AFFAIRES |

1 666,7 |

1 466,9 |

|

Coûts directs d'exploitation |

-800,0 |

-640,9 |

|

Coûts commerciaux, généraux & administratifs |

-327,2 |

-301,8 |

|

MARGE OPÉRATIONNELLE |

539,4 |

524,3 |

|

Dotations aux amortissements et provisions nettes |

-411,6 |

-446,1 |

|

Perte de valeur des goodwill |

- |

- |

|

Pièces détachées maintenance |

-21,5 |

-21,6 |

|

Autres produits opérationnels |

59,3 |

73,4 |

|

Autres charges opérationnelles |

-13,0 |

-21,6 |

|

RÉSULTAT D'EXPLOITATION |

152,6 |

108,4 |

|

CHARGES D'INTÉRÊTS SUR DETTES LOCATIVES IFRS

16 |

-38,1 |

-41,0 |

|

Produits financiers |

31,5 |

30,0 |

|

Charges financières |

-60,8 |

-53,3 |

|

RÉSULTAT FINANCIER HORS IFRS 16 |

-29,3 |

-23,2 |

|

RÉSULTAT FINANCIER |

-67,3 |

-64,2 |

|

Impôts sur les bénéfices |

5,0 |

-4,2 |

|

Quote-part dans les résultats des sociétés mises en

équivalence |

13,8 |

8,7 |

|

RÉSULTAT DE L'ENSEMBLE CONSOLIDÉ |

104,0 |

48,7 |

|

- Dont Participations ne donnant pas le contrôle |

9,6 |

10,9 |

|

RÉSULTAT NET PART DU GROUPE |

94,4 |

37,8 |

|

Résultat de base par action (en euros) |

0,442 |

0,178 |

|

Résultat dilué par action (en euros) |

0,441 |

0,178 |

|

Nombre moyen pondéré d'actions |

213 435 393 |

212 929 764 |

|

Nombre moyen pondéré d'actions (dilué) |

214 080 063 |

212 929 764 |

Autres éléments du résultat global

|

En millions d'euros |

1er SEMESTRE

2024 |

1er SEMESTRE

2023 |

|

RÉSULTAT DE L'ENSEMBLE CONSOLIDÉ |

104,0 |

48,7 |

|

Variation des écarts de conversion (1) |

16,0 |

-23,2 |

|

Couverture des flux de trésorerie |

0,1 |

-0,1 |

|

Impôts sur les autres éléments du résultat global reclassés

ultérieurement en résultat net |

0,1 |

0,9 |

|

Part des autres éléments du résultat global dans les sociétés mises

en équivalence (nette d'impôt) (2) |

-8,3 |

-8,8 |

|

Autres éléments du résultat global reclassés ultérieurement

en résultat net |

7,8 |

-31,2 |

|

Variation des écarts actuariels sur les régimes postérieurs à

l'emploi et plafonnement des actifs |

3,4 |

-0,4 |

|

Impôts sur les autres éléments du résultat global non reclassés

ultérieurement en résultat net |

-0,4 |

0,2 |

|

Part des autres éléments du résultat global dans les sociétés mises

en équivalence (nette d'impôt) |

-0,0 |

0,1 |

|

Autres éléments du résultat global non reclassés

ultérieurement en résultat net |

2,9 |

-0,1 |

|

Total des autres éléments du résultat global |

10,7 |

-31,3 |

|

RÉSULTAT GLOBAL |

114,7 |

17,4 |

|

- Dont Participations ne donnant pas le contrôle |

3,0 |

12,2 |

|

RÉSULTAT GLOBAL - PART DU GROUPE |

111,7 |

5,2 |

(1) Sur le premier semestre 2024, les écarts de conversion sont

principalement liés à des variations de taux de change dont 10,8

millions d'euros pour Hong Kong, 7,2 millions d'euros pour

l'Australie, 5,9 millions d'euros pour les Etats Unis, 3,6 millions

d'euros pour le Royaume-Uni, -6,3 millions d'euros pour le Brésil,

-4,6 millions d'euros au Mexique et -3,3 millions d'euros pour la

Chine. Sur le premier semestre 2023, les écarts de conversion sont

principalement liés à des variations du taux de change dont -13,9

millions d'euros pour l'Australie, -8,1 millions d'euros pour Hong

Kong, -7,4 millions d'euros pour l'Afrique du Sud et 5,3 millions

d'euros pour le Mexique.

(2) Inclut le montant de recyclage en résultat des réserves de

conversion des sociétés mises en équivalence suite aux variations

de périmètre pour -5,2 millions d'euros sur le premier semestre

2024. |

TABLEAU DES FLUX DE TRÉSORERIE

|

En millions d'euros |

1er SEMESTRE

2024 |

1er SEMESTRE

2023 |

|

RÉSULTAT NET AVANT IMPÔTS |

99,0 |

52,9 |

|

Quote-part dans les résultats des sociétés mises en

équivalence |

-13,8 |

-8,7 |

|

Dividendes reçus des sociétés mises en équivalence |

37,0 |

42,2 |

|

Charges liées aux paiements en actions |

1,2 |

4,2 |

|

Gains et pertes sur contrats de location |

-10,0 |

-83,0 |

|

Dotations nettes aux amortissements et provisions |

411,5 |

447,1 |

|

Plus et moins-values de cession & résultat sur variations de

périmètre |

-56,8 |

-1,9 |

|

Charges nettes d'actualisation |

6,9 |

2,4 |

|

Intérêts financiers nets & charges d'intérêts sur dettes

locatives IFRS 16 |

52,8 |

55,9 |

|

Dérivés financiers, résultat de change, coût amorti et autres |

2,4 |

-2,6 |

|

Intérêts payés sur dettes locatives IFRS 16 |

-41,5 |

-57,1 |

|

Intérêts financiers payés |

-67,1 |

-41,3 |

|

Intérêts financiers reçus |

30,0 |

28,7 |

|

Impôt sur le résultat payé |

-29,7 |

-21,2 |

|

Capacité d'autofinancement |

422,0 |

417,8 |

|

Variation du besoin en fonds de roulement lié à

l'activité |

-14,1 |

-95,5 |

|

Variation des stocks |

-29,8 |

-54,3 |

|

Variation des clients et autres créances |

-11,5 |

-59,5 |

|

Variation des fournisseurs et autres dettes |

27,3 |

18,2 |

|

FLUX DE TRÉSORERIE NETS ISSUS DES ACTIVITÉS

OPÉRATIONNELLES |

407,9 |

322,3 |

|

Décaissements sur acquisitions d'immobilisations incorporelles

& corporelles |

-143,0 |

-147,3 |

|

Décaissements sur acquisitions de titres de participation nets de

la trésorerie acquise (1) |

-4,4 |

-7,2 |

|

Décaissements sur acquisitions d'autres immobilisations

financières |

-16,3 |

-2,9 |

|

TOTAL INVESTISSEMENTS |

-163,7 |

-157,4 |

|

Encaissements sur cessions d'immobilisations incorporelles &

corporelles |

18,3 |

32,4 |

|

Encaissements sur cessions de titres de participation nets de la

trésorerie cédée (1) |

87,7 |

- |

|

Encaissements sur cessions d'autres immobilisations

financières |

2,9 |

6,5 |

|

TOTAL DÉSINVESTISSEMENTS |

108,9 |

39,0 |

|

FLUX DE TRÉSORERIE NETS ISSUS DES

INVESTISSEMENTS |

-54,8 |

-118,4 |

|

Distribution mise en paiement |

-15,0 |

-9,8 |

|

Achat d'actions propres |

-23,1 |

-18,7 |

|

Décaissements sur acquisitions de participations ne donnant pas le

contrôle |

0,0 |

0,0 |

|

Réduction des capitaux propres |

0,0 |

0,0 |

|

Remboursement d'emprunts à long terme |

-59,4 |

-892,3 |

|

Remboursement des dettes locatives |

-307,0 |

-400,8 |

|

Acquisitions et cessions d'actifs financiers de trésorerie |

28,7 |

0,0 |

|

BESOIN DE TRÉSORERIE (FINANCEMENT) |

-375,8 |

-1 321,6 |

|

Encaissements sur cessions de titres de participation sans perte de

contrôle |

0,0 |

0,0 |

|

Augmentation des capitaux propres |

0,3 |

3,9 |

|

Vente d'actions propres |

21,8 |

19,7 |

|

Augmentation des emprunts à long terme |

56,7 |

629,5 |

|

DÉGAGEMENT DE TRÉSORERIE (FINANCEMENT) |

78,7 |

653,1 |

|

FLUX DE TRÉSORERIE NETS ISSUS DU FINANCEMENT |

-297,0 |

-668,5 |

|

VARIATION DE LA TRÉSORERIE NETTE |

56,1 |

-464,7 |

|

TRÉSORERIE NETTE D'OUVERTURE |

1 593,3 |

1 889,7 |

|

Incidence des variations des cours des devises et autres

mouvements |

-0,5 |

-9,7 |

|

TRÉSORERIE NETTE DE CLÔTURE (2) |

1 649,0 |

1 415,4 |

(1) Dont aucune trésorerie nette acquise et cédée sur le

1er semestre 2024 et sur le

1er semestre 2023.

(2) Dont 1 663,5 millions d’euros de trésorerie et

équivalents de trésorerie et -14,5 millions d’euros de concours

bancaires au 30 juin 2024 contre respectivement 1 440,3

millions d’euros et -24,9 millions d’euros au 30 juin

2023. |

- FR 25-07-24 # JCDecaux S1 2024

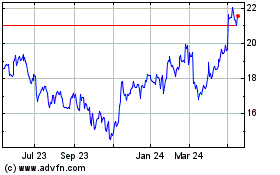

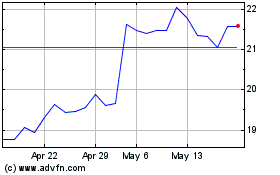

JCDecaux (EU:DEC)

Historical Stock Chart

From Nov 2024 to Dec 2024

JCDecaux (EU:DEC)

Historical Stock Chart

From Dec 2023 to Dec 2024