Tous les montants sont en dollars canadiens, sauf mention

contraire

Cameco (TSX : CCO ; NYSE : CCJ) annonce ce jour avoir

déposé un rapport technique pour l’exploitation d’Inkai sur une

base volontaire en vertu du Règlement 43-101 – Information

concernant les projets miniers (« Règlement 43-101 »). Le rapport

technique est déposé dans le but de fournir des renseignements à

jour sur l'exploitation d'Inkai et non à la suite d'une exigence en

vertu du Règlement 43-101. Le rapport technique est publié sur

notre site web et sur SEDAR+ à l'adresse www.sedarplus.ca et sur

EDGAR sur le site web de la SEC à l'adresse www.sec.gov. Notre site

web, SEDAR+ et EDGAR ne font pas partie de ce communiqué de presse

et ne sont pas incorporés par référence dans les présentes. Le

lecteur est invité à lire le rapport technique dans son

intégralité, y compris toutes les qualifications, hypothèses et

exclusions qu'il contient.

En outre, Cameco a déposé un prospectus préalable de base

simplifié daté du 12 novembre 2024 (le « prospectus préalable de

base ») auprès des autorités de réglementation des valeurs

mobilières de chacune des provinces et territoires du Canada, ainsi

qu’une déclaration d’enregistrement préalable correspondante sur le

formulaire F-10 auprès de la Securities and Exchange Commission des

États-Unis dans le cadre du Système de divulgation

multijuridictionnel (dossier n°333-283140) (la « déclaration

d’enregistrement américaine »). Ces dépôts permettent à Cameco de

faire des offres d'actions ordinaires, d'actions privilégiées, de

bons de souscription, de reçus de souscription, de titres de

créance et de parts, ou toute combinaison de ceux-ci, dont le prix

d'offre global peut atteindre deux milliards USD (ou son équivalent

dans une autre devise) au cours des 25 prochains mois au Canada et

aux États-Unis. Les modalités précises de toute offre de valeurs

mobilières seront énoncées dans un supplément au prospectus

préalable.

Cameco a en outre conclu une convention de distribution

d’actions (la « convention de distribution ») en date du 12

novembre 2024 avec Valeurs Mobilières TD Inc., Marchés mondiaux

CIBC inc. et Scotia Capitaux Inc., en qualité d’agents canadiens,

et TD Securities (USA) LLC, CIBC World Markets Corp. and Scotia

Capital (USA) Inc., en qualité d’agents américains, afin d’établir

un programme d’actions au cours du marché (le « programme ATM »)

qui permet à Cameco d’émettre, à sa discrétion, jusqu’à 500

millions USD (ou son équivalent en CAD) d’actions ordinaires de

trésorerie au public. Le programme ATM est établi conformément à un

supplément de prospectus au prospectus préalable de base (le «

supplément ATM canadien ») et à un supplément de prospectus

correspondant à la déclaration d’enregistrement américaine (le «

supplément ATM américain »). Le programme ATM sera en vigueur

jusqu'au 12 décembre 2026, à moins qu'il ne soit entièrement

utilisé ou résilié avant cette date conformément aux modalités de

la convention de distribution.

Sous réserve des termes de la convention de distribution, le

volume et le calendrier des distributions dans le cadre du

programme ATM, le cas échéant, seront déterminés à la seule

discrétion de Cameco. Étant donné que les actions ordinaires

vendues dans le cadre du programme ATM seront distribuées au prix

du marché en vigueur au moment de la vente, les prix peuvent varier

d'un acheteur à l'autre au cours de la période de distribution.

Toutes les actions ordinaires vendues dans le cadre du programme

ATM seront vendues dans le cadre de transactions considérées comme

des « placements au cours du marché » au sens du Règlement 44-102 -

Placement de titres, par l'entremise de la Bourse de Toronto, de la

Bourse de New York ou de toute autre méthode autorisée par la loi,

au prix du marché en vigueur au moment de la vente.

Le produit net du programme ATM, le cas échéant, devrait

financer des opportunités de développement, des acquisitions

futures, le remboursement de la dette et/ou d'autres fins générales

de l'entreprise.

« Aujourd’hui, notre bilan est solide et, avec le retour à notre

taux d’exécution et à notre base de coûts de production de niveau

1, nous nous attendons à ce que la génération de flux de trésorerie

reste forte », déclare Grant Isaac, vice-président exécutif et

directeur financier de Cameco. « Et nous ajoutons aux outils dont

nous disposons pour financer les besoins futurs en fonds propres,

qui comprennent nos flux de trésorerie opérationnels, nos facilités

de crédit existantes, de nouvelles facilités de crédit et des

capitaux supplémentaires levés par le biais de financements par

emprunt ou par fonds propres. Nous pensons qu’il est prudent de

mettre en place tous ces outils financiers, ce qui nous offre une

flexibilité accrue pour soutenir notre stratégie et autogérer les

risques à l’avenir. »

Cameco a déposé le prospectus préalable de base et le supplément

ATM canadien auprès des autorités de réglementation des valeurs

mobilières de chacune des provinces et territoires du Canada, et a

déposé la déclaration d’enregistrement américaine et le supplément

ATM américain auprès de la Securities and Exchange Commission des

États-Unis (la « SEC »). Avant d'investir, le lecteur est invité à

lire ces documents et d'autres documents que Cameco a déposés

auprès des autorités en valeurs mobilières de chacune des provinces

et territoires du Canada ou de la SEC, selon le cas, pour obtenir

des renseignements plus complets sur Cameco et le programme ATM.

Des exemplaires du prospectus préalable de base, du supplément ATM

canadien et de la convention de distribution sont disponibles

gratuitement sur SEDAR+ à l'adresse www.sedarplus.ca, et des

exemplaires de la déclaration d'enregistrement américaine, du

supplément ATM américain et de la convention de distribution sont

disponibles gratuitement sur EDGAR sur le site web de la SEC à

l'adresse www.sec.gov.

Vous pouvez également obtenir des copies du prospectus préalable

de base et du supplément ATM canadien au Canada auprès de : Valeurs

Mobilières TD Inc., 1625 Tech Avenue, Mississauga, Ontario, L4W

5P5, À l'attention de : Symcor, NPM, par téléphone au 289-360-2009

ou par courriel à l'adresse sdcconfirms@td.com ; Marchés mondiaux

CIBC, 161 Bay Street, 5e étage, Toronto, ON M5J 2S8, par téléphone

au 1-416-956-6378 ou par courriel à l'adresse

Mailbox.CanadianProspectus@cibc.com ; ou Scotia Capitaux Inc., 40

Temperance Street, 6e étage, Toronto, Ontario M5H 0B4, À

l'attention de : Equity Capital Markets, par téléphone au

416-863-7704 ou par courriel à l'adresse

equityprospectus@scotiabank.com. Vous pouvez également obtenir des

exemplaires de la déclaration d’enregistrement américaine et du

supplément ATM américain aux États-Unis auprès de : TD Securities

(USA) LLC, 1 Vanderbilt Avenue, New York, New York 10017, À

l'attention de : Equity Capital Markets ou par courriel à l'adresse

TD.ECM_Prospectus@tdsecurities.com ; CIBC Capital Markets, 161 Bay

Street, 5e étage, Toronto, ON M5J 2S8, par téléphone au

1-416-956-6378 ou par courriel à l'adresse

Mailbox.USProspectus@cibc.com ; ou Scotia Capital (USA) Inc., 250

Vesey Street, 24th Floor, New York, NY 10281, À l'attention de :

Equity Capital Markets, par téléphone au 212-255-6854 ou par

courriel à l'adresse us.ecm@scotiabank.com.

Aucune autorité de réglementation des valeurs mobilières n'a

approuvé ou désapprouvé le contenu de ce communiqué de presse. Le

présent communiqué de presse ne constitue pas une offre de vente ou

la sollicitation d'une offre d'achat, et il ne peut y avoi de vente

de valeurs mobilières dans une province, un territoire, un État ou

une juridiction dans lequel une telle offre, sollicitation ou vente

serait illégale avant l'enregistrement ou la qualification en vertu

des lois sur les valeurs mobilières d'une telle province,

territoire, État ou juridiction.

Mise en garde relative aux informations prospectives

Certaines informations contenues dans le présent communiqué de

presse, y compris les déclarations concernant les ventes

potentielles d'actions ordinaires par l'intermédiaire du programme

ATM, l'utilisation prévue du produit net du programme ATM et les

flux de trésorerie importants attendus, constituent des «

informations prospectives » au sens des lois sur les valeurs

mobilières applicables au Canada et aux États-Unis, y compris la

loi américaine Private Securities Litigation Reform Act de

1995.

Les informations et les déclarations prospectives comportent des

risques, des incertitudes et d'autres facteurs susceptibles de

provoquer un écart sensible entre les résultats réels et ceux

exprimés ou sous-entendus dans les informations prospectives. Les

phrases contenant des mots tels que « croire », « estimer », «

anticiper », « planifier », « avoir l’intention », « prédire », «

perspective », « objectif », « cible », « prévision », « projet »,

« programmé », « proposé », « s'attendre à », « potentiel », «

stratégie », les conjugaisons au futur et au conditionnel, et la

formulation à la négation de ces mots, ou des variantes de ceux-ci,

ou une terminologie comparable qui ne se rapporte pas strictement à

des faits actuels ou historiques, indiquent toutes des informations

ou de déclarations prospectives.

Les informations prospectives sont nécessairement fondées sur un

certain nombre d’opinions, d’hypothèses et d’estimations qui, bien

que considérées comme raisonnables par Cameco à la date du présent

communiqué de presse, sont soumises à des risques connus et

inconnus, à des incertitudes, à des hypothèses et à d’autres

facteurs susceptibles de provoquer un écart sensible entre les

résultats réels, le niveau d’activité, la performance ou les

réalisations et ceux exprimés ou sous-entendus par ces informations

prospectives, y compris, mais sans s’y limiter, les facteurs

décrits plus en détail dans la rubrique « Facteurs de risque » du

formulaire d’information annuel de Cameco, dans le supplément ATM

canadien, dans le supplément ATM américain et dans les autres

documents de Cameco déposés auprès des autorités canadiennes en

valeurs mobilières et de la SEC, disponibles respectivement sur

www.sedarplus.ca et www.sec.gov. Ces facteurs ne sont pas destinés

à représenter une liste complète des facteurs qui pourraient

affecter Cameco ; toutefois, ces facteurs doivent être examinés

attentivement. Rien ne garantit que ces estimations et hypothèses

se révéleront exactes. Les déclarations prospectives contenues dans

ce communiqué de presse sont faites à la date du présent communiqué

de presse, et Cameco décline expressément toute obligation de

mettre à jour ou de modifier les déclarations contenant des

informations prospectives, ou les facteurs ou hypothèses qui les

sous-tendent, que ce soit à la suite de nouvelles informations,

d'événements futurs ou autrement, sauf si la loi l'exige.

Profil

Cameco est l’un des plus grands fournisseurs mondiaux du

combustible d’uranium indispensable pour alimenter en énergie un

monde d’air pur. Nous devons notre position concurrentielle au fait

que nous détenons le contrôle des plus grandes réserves à haute

teneur au monde, avec des opérations à faible coût, ainsi que des

investissements importants dans le cycle du combustible nucléaire,

y compris des participations dans Westinghouse Electric Company et

Global Laser Enrichment. Dans le monde entier, des services publics

comptent sur Cameco pour fournir des solutions globales de

combustible nucléaire pour produire une électricité nucléaire sûre,

fiable et zéro carbone. Les actions de Cameco sont cotées aux

bourses de Toronto et de New York. Notre siège social est situé à

Saskatoon, dans la province de la Saskatchewan au Canada.

Tels qu’utilisés dans le présent communiqué de presse, les

termes « nous », « notre », « nos », « société » et « Cameco »

désignent Cameco Corporation et ses filiales, sauf mention

contraire.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241112442533/fr/

Relations avec les investisseurs : Cory Kos 306-716-6782

cory_kos@cameco.com

Relations avec les médias : Veronica Baker 306-385-5541

veronica_baker@cameco.com

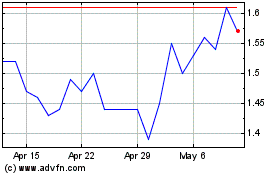

Clear Channel Outdoor (NYSE:CCO)

Historical Stock Chart

From Oct 2024 to Nov 2024

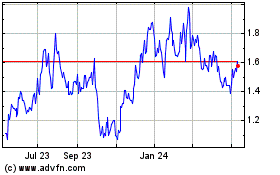

Clear Channel Outdoor (NYSE:CCO)

Historical Stock Chart

From Nov 2023 to Nov 2024