La Financière Accord Corp. (TSX – ACD) publie aujourd’hui ses

résultats financiers pour le trimestre clos le 31 mars 2024. Les

indicateurs financiers présentés dans le présent communiqué sont

déclarés en dollars canadiens et ont été préparés conformément aux

Normes internationales d’information financière (NIIF).

RÉSUMÉ

DES RÉSULTATS FINANCIERS

Trimestre clos le 31

mars

2024

2023

$

$

Fonds moyens employés

(millions)

460

451

Revenu (en milliers)

20 666

18 444

Bénéfice net attribuable aux

actionnaires (en milliers)

632

2 019

Bénéfice ajusté net (en

milliers) (note)

1 532

2 158

Bénéfice par action ordinaire

(de base et diluée)

0,07

0,24

Bénéfice ajusté par action

ordinaire (de base et diluée)

0,18

0,25

Valeur comptable par action

(31 mars)

$ 9,90

$ 11,96

Commentant les résultats du premier trimestre, le président et

chef de la direction de la Société, M. Simon Hitzig, déclare : « La

fin de 2023 et le premier trimestre ont entraîné d'importants

changements dans le bilan d’Accord, comme indiqué précédemment.

Face à une réduction non récurrente des fonds propres au quatrième

trimestre, nous avons soigneusement réduit notre effet de levier,

renforcé notre bilan et négocié d'importantes modifications de

notre facilité bancaire principale. Bien que ces initiatives aient

stabilisé l’environnement de financement de la Société, les effets

d’entraînement sont visibles dans les résultats financiers. »

Les créances financières et les prêts d’Accord ont clôturé à 457

millions de dollars le 31 mars 2024, contre 450 millions de dollars

à la fin du premier trimestre de l’exercice précédent. Le

portefeuille a toutefois diminué, passant de 477 millions de

dollars au début de l'exercice, car nous avons choisi de quitter

certains comptes pour réduire l'effet de levier à la suite de la

perte de capitaux propres à la fin de 2023. Les fonds moyens

employés ont légèrement augmenté au premier trimestre pour

s'établir à 460 millions de dollars, contre 451 millions de dollars

à la même période de l'exercice précédent. Porté par une croissance

modeste du portefeuille en glissement annuel et des rendements

moyens plus élevés, le revenu du premier trimestre s'établit à 20,7

millions de dollars, contre 18,4 millions de dollars au trimestre

correspondant de l'exercice précédent.

Alors que le portefeuille et le revenu ont bien résisté tout au

long du premier trimestre, les charges ont augmenté en raison de la

longue négociation visant à modifier la facilité bancaire primaire.

En conséquence, la performance du premier trimestre de la Société a

été tirée vers le bas par 1,1 million de dollars d’honoraires

professionnels. Le bénéfice net du premier trimestre s'est établi à

632 000 $, soit 7 cents par action ordinaire. Le bénéfice net

ajusté, en rajoutant les honoraires professionnels et certains

éléments non monétaires, s'est établi à 1,5 million de dollars,

contre 2,2 millions de dollars au même trimestre de l'exercice

précédent. Le bénéfice ajusté par action (« BPA ») s’est établi à

18 cents, contre 25 cents au premier trimestre 2023. Le trimestre

positif net a poussé la valeur comptable jusqu'à 9,90 $ par action,

contre 9,80 $ en début d'exercice.

Et M. Hitzig d'ajouter : « L’environnement économique incertain

entraîne un flux constant de nouvelles demandes, mais la complexité

de l’environnement de crédit fait que nous restons très sélectifs

dans l’intégration de nouveaux clients ».

Comme souligné dans son rapport annuel 2023, la Société continue

d'évaluer un certain nombre d'initiatives stratégiques, y compris

l'ajout de nouvelles sources de financement, un changement dans le

mix global des produits et la possibilité de céder une ou plusieurs

filiales non essentielles.

« La Société progresse dans une série d’initiatives visant à

générer des capitaux supplémentaires pour soutenir la croissance du

portefeuille et créer de la valeur pour les actionnaires », conclut

M. Hitzig. « Alors que les vents contraires de 2023

s’affaiblissent, nous nous recentrons sur les opportunités qui nous

attendent. »

À propos de la Financière Accord Corp. La Financière

Accord est la société de financement commercial la plus dynamique

d’Amérique du Nord offrant des solutions de financement rapides et

polyvalentes, y compris le financement sur actifs, l’affacturage,

le financement des stocks, le crédit-bail d’équipement, le

financement du commerce et le financement des films et des médias.

En tirant parti de notre combinaison unique de solidité financière,

d’expérience approfondie et de réflexion indépendante, nous créons

des solutions financières à succès pour les PME afin que nos

clients puissent prospérer.

Remarque : mesures non NIIF Les états financiers de la

Société ont été préparés conformément aux NIIF. La Société utilise

d’autres mesures financières pour surveiller sa performance et

estime que ces mesures peuvent être utiles aux investisseurs pour

évaluer le rendement d'exploitation et la situation financière de

la Société. Ces mesures peuvent ne pas avoir de significations ou

de calculs normalisés tels que prescrits par les NIIF qui

assureraient la cohérence entre les entreprises qui utilisent ces

mesures et sont donc considérées comme des mesures non conformes

aux NIIF. Les mesures non NIIF présentées dans le présent

communiqué de presse sont les suivantes :

1)

Bénéfice net ajusté et BPA ajusté. La

Société calcule ces indicateurs à partir des montants présentés

dans ses états financiers conformes aux NIIF. Le bénéfice net

ajusté comprend le bénéfice net des actionnaires avant dépréciation

de l'écart d'acquisition, la perte nette à compte unique (en 2023),

les honoraires liés aux négociations bancaires (2024), la

rémunération en actions, les charges d’acquisition d’entreprise

(principalement l’amortissement des immobilisations incorporelles)

et les charges de restructuration. Le BPA ajusté (de base et dilué)

est le bénéfice net ajusté divisé par le nombre moyen pondéré

d’actions ordinaires en circulation (de base et diluées) au cours

de la période. La direction estime que le bénéfice net ajusté est

une mesure plus appropriée de la performance d’exploitation étant

donné qu'l exclut les éléments qui ne se rapportent pas aux

activités d’exploitation en cours. Le tableau suivant présente un

rapprochement entre le bénéfice net et le bénéfice net ajusté de la

Société :

Trimestre clos le 31

mars

2024

2023

en milliers $

en milliers $

Bénéfice net des actionnaires

632

2 019

Ajustements nets d’impôts :

Coûts associés avec radiation

unique de compte

803

-

Charges de restructuration et

autres

97

139

Résultat net ajusté

1 532

2 158

2)

Valeur comptable par action : la valeur

comptable correspond aux capitaux propres des actionnaires et est

la même que la valeur de l’actif net (calculée en tant qu’actif

total moins le passif total) de la Société moins les participations

sans contrôle. La valeur comptable par action est la valeur

comptable ou le capital des actionnaires divisé par le nombre

d’actions ordinaires en circulation à une date donnée.

3)

Les fonds employés sont les créances

financières et les prêts de la Société, une mesure NIIF. Les fonds

moyens utilisés sont les créances financières moyennes et les prêts

calculés sur une période donnée.

Déclarations prospectives Le présent communiqué contient

des « déclarations prospectives » et des « informations

prospectives » au sens des lois canadiennes sur les valeurs

mobilières applicables. Les déclarations prospectives peuvent

généralement être identifiées par l’utilisation de termes

prospectifs tels que « peut », « s'attendre à », « avoir

l'intention de », « estimer », « anticiper », « croire », «

continuer », « planifier », les conjugaisons au futur et au

conditionnel, ou une terminologie similaire. Les déclarations

prospectives contenues dans le présent communiqué de presse

comprennent, sans s’y limiter, les déclarations, les convictions,

les attentes ou les intentions de la direction concernant la

situation financière de la Société, et la durée de la suspension du

dividende trimestriel annoncée en novembre 2023. Les déclarations

prospectives sont fondées sur des prévisions des résultats futurs,

des estimations des montants qui ne sont pas encore déterminables

et des hypothèses qui, même si la direction estime qu’elles sont

raisonnables, sont intrinsèquement sujettes à d’importantes

incertitudes commerciales, économiques et concurrentielles et à des

éventualités. Les déclarations prospectives sont soumises à divers

risques et incertitudes, y compris la capacité de la Société à

rétablir les dividendes et les risques identifiés dans les rapports

déposés par Accord auprès des organismes canadiens de

réglementation des valeurs mobilières. Voir le formulaire

d’information annuel le plus récent d’Accord ainsi que le rapport

de gestion le plus récent de la direction sur les opérations et la

situation financière pour une analyse détaillée des facteurs de

risque peuvent impacter Accord. Ces informations prospectives

représentent le meilleur jugement de la direction sur la base des

informations actuellement disponibles. Aucune déclaration

prospective ne peut être garantie et les résultats futurs réels

peuvent varier sensiblement. Par conséquent, il est conseillé au

lecteur de ne pas se fier indûment aux déclarations ou aux

informations prospectives.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240514842185/fr/

Pour de plus amples renseignements, veuillez visiter

www.accordfinancial.com ou contacter :

Irene Eddy Vice-présidente principale, directrice financière

Financière Accord Corp. 40 Eglinton Avenue East, Suite 602 Toronto,

Ontario M4P 3A2 (416) 961-0304 ieddy@accordfinancial.com

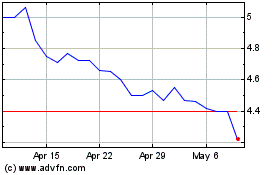

Accord Financial (TSX:ACD)

Historical Stock Chart

From Jan 2025 to Feb 2025

Accord Financial (TSX:ACD)

Historical Stock Chart

From Feb 2024 to Feb 2025