Regulatory News:

Vicat (Paris:VCT):

▼ Croissance organique du chiffre d’affaires de +4,8%

▼ EBITDA publié en hausse de +12,3%

▼ Forte progression des Etats-Unis

▼ Bonne dynamique des pays émergents

▼ EBITDA 2024 attendu en croissance de +3 à +8%

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

1 937

1 912

+1,3%

+4,8%

EBITDA

353

314

+12,3%

+15,6%

Taux de marge (en %)

18,2%

16,4%

+1,8 pts

EBIT courant

188

166

+13,0%

+16,9%

Taux de marge (en %)

9,7%

8,7%

+1,0 pts

Résultat net consolidé

115

109

+4,8%

+7,1%

Taux de marge (en %)

5,9%

5,7%

+0,2 pts

Résultat net, part du Groupe

104

94

+10,1%

+10,2%

*à périmètre et change constants

Guy Sidos, Président-Directeur Général a déclaré :

« Le deuxième trimestre confirme la tendance amorcée au premier

trimestre avec une croissance organique de près de 5%, portée par

le dynamisme des marchés aux Etats-Unis et dans les pays émergents.

En France, la montée en puissance des chantiers d’infrastructures

en région Sud-Est devrait partiellement compenser la faiblesse du

résidentiel qui affecte l’activité. La marge EBITDA du Groupe

progresse au premier semestre, grâce notamment à la performance des

Etats-Unis et à l’amélioration de la dynamique prix/coût sur la

quasi-totalité des marchés.

Les 3 priorités du Groupe restent :

- de restaurer le taux de marge à des niveaux supérieurs à 2021

;

- de réduire la dette nette conformément à notre objectif de

désendettement 2025. Ainsi, la dette à fin 2024 devrait être à un

niveau inférieur à fin 2023 ;

- d’exécuter notre feuille de route climat et ainsi de promouvoir

notre gamme de ciments et de bétons décarbonés.

L’atteinte de ces objectifs va nous offrir plus de flexibilité

afin de poursuivre le développement du Groupe qui s’annonce

décarboné. Je tiens à remercier nos collaborateurs pour leur

engagement permanent. »

Les comptes consolidés du premier semestre 2024 ont été arrêtés

par le Conseil d’administration réuni le 23 juillet 2024. Les

procédures d'audit sur les comptes consolidés ont été effectuées.

L’opinion a été émise le 25 juillet 2024 sans réserve ni

observation.

Le chiffre d’affaires consolidé du Groupe atteint 1 937 millions

d’euros au premier semestre, en progression de +1,3% en base

publiée. La croissance organique du chiffre d’affaires s’élève à

+4,8% à périmètre et change constants. Cette performance résulte

:

- D’une croissance des volumes de l’activité Ciment de +1,0 % à

14,1 millions de tonnes, contrastée sur les différents marchés du

Groupe avec :

- Un ralentissement dans les marchés européens, notamment en

France, marqué par la faiblesse du secteur résidentiel ;

- La progression des Etats-Unis grâce à la montée en puissance

industrielle et commerciale de l’usine de Ragland et d’un rebond

des volumes en Californie ;

- Une bonne dynamique des pays émergents avec une hausse en Asie,

à la fois en Inde et au Kazakhstan, ainsi qu’en zone Méditerranée

;

- D’un environnement prix qui reste résilient dans la plupart des

marchés.

Le chiffre d’affaires du Groupe est impacté par un effet de

change défavorable de -59 millions d’euros (soit -3,0%)

correspondant principalement à la dépréciation des livres turque et

égyptienne face à l’euro.

Le Groupe enregistre par ailleurs une variation de périmètre de

-7 millions d’euros sur la période, soit -0,4%.

L’EBITDA du Groupe progresse de +12,3% au premier

semestre, résultant à la fois de la progression des volumes de

Ragland aux Etats-Unis, d’un écart prix / coût favorable et de

l’amélioration de la performance industrielle. Ainsi, la marge

EBITDA s’établit à 18,2% au premier semestre, en progression de

+180 points de base. Toutefois, cette progression n’a pas encore

permis de retrouver complètement le taux de marge d’avant la crise

inflationniste (19,2% au premier semestre 2021). L’évolution de

l’EBITDA publiée tient compte d’un effet de change et d’un effet

périmètre défavorables totalisant -8 millions d’euros.

A périmètre et change constants, la hausse de l’EBITDA est

caractérisée par :

- La progression de la performance des Etats-Unis, notamment

grâce à l’usine Ragland qui a atteint sa capacité nominale fin 2023

et dont l’efficacité opérationnelle progresse fortement en 2024

;

- L’amélioration des écarts prix / coûts, sur la quasi-totalité

des marchés du Groupe :

- Les coûts de l’énergie s’élèvent à 272 millions d’euros au

premier semestre, en baisse de -17,6%. Ils restent cependant

largement supérieurs aux niveaux de 2021 (197 millions d’euros)

;

- L’inflation sous-jacente (frais de personnel et coûts de

maintenance) continue quant à elle de progresser de +10,1% à 439

millions d’euros.

- L’amélioration des performances industrielles de l’activité

Ciment avec notamment l’augmentation de l’utilisation de

combustibles alternatifs, en substitution aux combustibles

fossiles, qui s’établit à 36,5%, en progression de +4,5 points de

pourcentage par rapport au taux de substitution à fin décembre

2023.

L’EBIT courant affiche une progression de +13,0 %, avec

un taux de marge en hausse de +100 points de base.

La variation du résultat financier de +3 millions d’euros

par rapport au 30 juin 2023 s’explique par une hausse du coût net

de la dette de 5 millions d’euros compensée par une amélioration

des autres produits et charges financiers de +8 millions d’euros,

liée notamment à l’amélioration du résultat de change et des

dividendes reçus des participations.

La charge d’impôts augmente de 17 millions d’euros par

rapport à 2023. Le taux apparent s’établit à 21,7%, en

augmentation significative par rapport au 30 juin 2023 (12,4%).

Cette variation d’impôts s’explique par :

- Une baisse de l’impôt exigible de 12 millions qui provient

principalement de l’activation et l’utilisation d’un déficit

reportable pour un montant de 8 millions d’euros en Egypte.

- Une hausse de l’impôt différé de 29 millions résultant d’un

produit d’impôt différé non récurrent au premier semestre 2023 pour

+25 millions d’euros, à la suite d’une fusion de filiales au

Brésil.

Le résultat net consolidé s’élève à 115 millions d’euros, en

hausse de +7,1% à périmètre et change constants et de +4,8% en

base publiée. Le taux de marge nette s’élève à 5,9%.

Le résultat net part du Groupe progresse de +10,2% à

périmètre et taux de change constants et de +10,1% en base publiée

pour atteindre 104 millions d’euros sur la période.

1. RESULTATS PAR ZONES GEOGRAPHIQUES

1.1. France

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

594

630

-5,8%

-5,8%

EBITDA

99

106

-6,8%

-6,8%

EBIT courant

45

58

-22,6%

-22,6%

*à périmètre et change constants

Au premier semestre, l’activité en France reste impactée

par la faiblesse du marché résidentiel et le ralentissement général

de l’économie. La zone affiche des résultats solides malgré un

effet de base défavorable de l’activité Ciment.

Ainsi, l’activité Ciment a été affectée par une poursuite de la

baisse des volumes au 2ème trimestre ainsi que par une base de

comparaison défavorable. En effet, l’activité en mai et juin 2023

avait été particulièrement soutenue en France et le mois de juin

2024 a compté moins de jours ouvrés que juin 2023. Il est à noter

que le chantier de construction de la liaison ferroviaire

Lyon-Turin, qui a marginalement contribué au premier semestre,

devrait atténuer le ralentissement au second semestre 2024. Dans ce

contexte, même si les hausses de prix du ciment passées au premier

trimestre ont contribué positivement, le chiffre d’affaires

opérationnel de l’activité Ciment baisse de -7,8% au premier

semestre et l’EBITDA baisse de -6,4%. L’amélioration de la

dynamique prix-coûts, favorisée par la baisse récente des prix de

l’électricité, ne compense que partiellement la faiblesse des

volumes sur le semestre.

Le ralentissement de l’activité Béton & Granulats se

poursuit au premier semestre même si l’activité Granulats a

bénéficié de la contribution du chantier du TELT au 2ème trimestre,

notamment l’accueil de déblais. Ainsi, le chiffre d’affaires

opérationnel de l’activité Béton & Granulats est en baisse de

-7,5%, en ligne avec l’EBITDA qui recule de -10,4% au premier

semestre.

Le chiffre d’affaires opérationnel ainsi que l’EBITDA de

l’activité Autres Produits & Services sont stables.

1.2 Europe (hors France)

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

197

195

+0,8%

+2,2%

EBITDA

46

46

-0,2%

+2,7%

EBIT courant

29

29

-0,3%

+4,6%

*à périmètre et change constants

En Europe, l’activité progresse légèrement au premier

semestre 2024, notamment grâce à l’appréciation du franc suisse

face à l’euro. En Suisse, le chiffre d’affaires opérationnel

progresse de +2,7% à périmètre et change constants et de +1,1% en

base publiée.

L’activité ciment en Suisse reste impactée par la

faiblesse du marché résidentiel et par un report des grands

chantiers, notamment de travaux publics avec une baisse des volumes

au premier semestre même si d’importants chantiers d’infrastructure

(tunnel de Gléresse et démarrage de la rénovation du tunnel de

Weissenstein) devraient soutenir l’activité au second semestre. La

filiale de traitement et de valorisation des déchets, Altola, a

également positivement contribué sur la période. Dans ce contexte,

des augmentations de prix ont été passées au premier trimestre.

Ainsi, le chiffre d’affaires opérationnel Ciment baisse de -2,0% à

périmètre et change constants alors que l’EBITDA progresse

marginalement de +1,6%.

Le chiffre d’affaires opérationnel de l’activité Béton &

Granulats progresse de +3,6% à périmètre et change constants.

L’EBITDA baisse de -4,4% sur la période.

Le chiffre d’affaires opérationnel de l’activité Autres Produits

& Services progresse de +7,9% à périmètre et change constants,

compte tenu de la bonne dynamique de l’activité préfabrication

(Vigier Rail). L’EBITDA baisse de-13,1% sur la période.

En Italie, le chiffre d’affaires opérationnel baisse de

-1,3% à périmètre constant au premier semestre, dans un contexte de

légère érosion des volumes et de hausse des prix de vente moyens.

L’EBITDA progresse de +15,5% grâce notamment à la baisse des coûts

de l’électricité.

1.3 Amériques

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

494

450

+9,6%

+9,7%

EBITDA

106

84

+26,9%

+27,0%

EBIT courant

63

45

+40,7%

+40,8%

*à périmètre et change constants

L’activité dans la zone Amériques progresse

significativement au premier semestre 2024 grâce à la croissance

des volumes aux Etats-Unis dans un environnement de prix favorable,

malgré le repli de l’activité au Brésil. L’EBITDA progresse

fortement grâce à la baisse des coûts de l’énergie dans les deux

pays. Aux Etats-Unis, l’EBITDA s’élève à 80 millions d’euros, soit

une progression de +41,9%.

Aux Etats-Unis, l’activité Ciment reste soutenue au

premier semestre, bénéficiant d’effets de base favorables dans les

deux régions. Après un premier trimestre particulièrement robuste

dû à un effet de base favorable, les volumes en Californie ont

ralenti au 2ème trimestre avec une demande résidentielle et

commerciale moins dynamique. En revanche, les volumes à Ragland

progressent fortement grâce à une production à pleine capacité, à

la mise en service de nouveaux terminaux et à une demande bien

orientée, notamment infrastructure et industrielle. Les retombées

dans la zone Sud-Est des programmes d’infrastructure lancés en 2021

(IIJA1) ainsi que du programme de réindustrialisation du pays

(IRA2) continuent de stimuler la demande. L’environnement prix

reste favorable dans les deux régions et bénéficie de hausses de

prix embarquées de septembre 2023 ainsi que de nouvelles hausses de

prix passées au 2ème trimestre 2024 en Californie.

Le chiffre d’affaires opérationnel Ciment aux Etats-Unis

progresse ainsi de +18,6% à périmètre et change constants. L’EBITDA

s’inscrit ainsi en forte hausse à +46,0%. Cette progression résulte

d’une amélioration significative des "cash costs", grâce à la

baisse des prix des combustibles fossiles et à la montée en

puissance de Ragland, notamment sur l’utilisation des combustibles

alternatifs.

L’activité Béton aux Etats-Unis, progresse grâce à un marché

dynamique à la fois en Californie, qui bénéficie d’un effet de base

favorable, et dans le Sud-Est. Les prix de vente ont continué de

progresser dans les deux régions. Le chiffre d’affaires

opérationnel Béton aux Etats-Unis croît ainsi de +15,3% à périmètre

et change constants. L’EBITDA progresse de +34,3%.

Au Brésil, l’activité Ciment enregistre une baisse des

volumes et une légère érosion des prix au premier semestre. En

effet, l’environnement commercial dans la région Centre-Ouest, où

Ciplan est implanté, se dégrade sous l’effet d’une intensification

de la concurrence. Ainsi, le chiffre d’affaires opérationnel Ciment

au Brésil est en baisse à -12,0% à périmètre et change constants.

L’EBITDA fléchit de -7,5%, l’effet négatif des moindres volumes

étant partiellement compensé par la baisse des coûts de l’énergie

et la bonne performance industrielle.

L’activité Béton & Granulats reste résiliente avec une

légère érosion des volumes de granulats et de béton alors que les

prix de vente ont progressé. Le chiffre d’affaires opérationnel de

l’activité Béton & Granulats au Brésil progresse ainsi de +5,4%

à périmètre et change constants. L’EBITDA progresse de +13,2%.

1.4 Asie (Inde et Kazakhstan)

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

242

233

+4,0%

+5,1%

EBITDA

46

32

+43,4%

+45,0%

EBIT courant

30

15

+96,7%

+99,2%

*à périmètre et change constants

L’activité du Groupe en Asie progresse dans les deux

pays, la rentabilité opérationnelle se redresse fortement grâce à

de solides performances en Inde.

L’activité en Inde progresse au premier semestre avec des

volumes en hausse sensible, bénéficiant d’une demande dynamique et

d’un effet de base positif. Toutefois, les volumes ont été affectés

au 2ème trimestre par le ralentissement de l’activité de

construction à la suite des élections législatives qui ont duré

d’avril à début juin. L’amélioration des écarts prix / coûts

initiée au 2ème semestre 2023 a permis de regagner en

compétitivité. Dans un environnement concurrentiel actif, en

particulier dans les États du Sud, les prix de vente sont en baisse

sur la période. Au premier semestre, le chiffre d’affaires

opérationnel en Inde progresse de +5,4% à périmètre et change

constants. L’EBITDA croit de +69,6% et s’explique par une

amélioration des "cash costs" liée à la baisse des prix des

combustibles fossiles, à la hausse de l’utilisation des

combustibles de substitution, et à un strict contrôle des

coûts.

L’activité au Kazakhstan progresse au premier semestre

malgré le ralentissement de la croissance du marché domestique. Les

volumes sont en hausse sur la période bénéficiant d’une base de

comparaison favorable et de l’exposition du Groupe à la région la

plus dynamique d’Almaty. Les prix sont néanmoins en baisse sur la

période dans un contexte concurrentiel plus tendu et le chiffre

d’affaires opérationnel au Kazakhstan croît de +4,1% à périmètre et

change constants. L’EBITDA est en baisse de -67,8% en raison de

surcoûts logistiques ainsi qu’à une hausse des coûts de l’énergie

(électricité & combustibles fossiles dont les prix sont

décorrélés des marchés internationaux).

1 Infrastructure Investment and Jobs Act 2 Inflation Reduction

Act

1.5 Méditerranée (Turquie et Égypte)

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

214

196

+9,3%

+39,1%

EBITDA

25

21

+19,8%

+57,6%

EBIT courant

12

12

+3,0%

+41,2%

*à périmètre et change constants

L’activité du Groupe en Méditerranée progresse avec une

croissance plus modérée des volumes en Turquie et grâce à des

opportunités d’exportation au départ d’Egypte. La contribution de

la zone au chiffre d’affaires consolidé est toujours impactée par

la forte dépréciation des devises turque et égyptienne face à

l’euro sur la période. L’activité en Turquie reste marquée par un

contexte d’hyperinflation persistante.

Après un premier trimestre très dynamique, l’activité Ciment

en Turquie a été impactée par une baisse des volumes au 2ème

trimestre liée à des effets calendaires (période du Ramadan en

avril et la fête de l’Aïd en juin) et à un ralentissement de

l’activité de construction pendant la période électorale. Les prix

de vente progressent sensiblement au premier semestre, mais n’ont

que partiellement compensé les effets de l’inflation sur les coûts

de production. En conséquence, le chiffre d’affaires opérationnel

Ciment en Turquie croît de +21,1% (+50,4% à périmètre et change

constants). L’EBITDA recule quant à lui de -35,6% (-20,0% à

périmètre et change constants), les hausses de prix n’ayant que

très partiellement compensées les effets de l’inflation (salariale

et énergétique) sur les coûts de production.

L’activité Béton & Granulats, en Turquie, progresse au

premier semestre grâce à une légère croissance des volumes de

béton, notamment au premier trimestre, et à une hausse des prix de

vente. Le chiffre d’affaires opérationnel croit ainsi de +56,2%

(+94,1% à périmètre et change constants). En revanche, l’EBITDA

baisse de -50,6% (-38,6% à périmètre et change constants). De même,

les hausses de prix n’ont que très partiellement compensé

l’inflation (salariale et énergétique) sur les coûts de

production.

L’activité Ciment en Egypte est marquée par un marché

domestique atone avec des volumes en contraction, qui ont été plus

que compensés par une croissance des volumes ciment et clinker à

l’export vers les zones Méditerranée et Afrique. Les prix

domestiques ont progressé au premier semestre pour tenir compte des

effets de l’inflation importée dans un contexte de marché régulé

par les autorités. Ainsi, le chiffre d’affaires opérationnel Ciment

en Egypte progresse de +13,6% à périmètre et change constants.

L’EBITDA progresse de +298%.

1.6 Afrique (Sénégal, Mali, Mauritanie)

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Chiffre d’affaires consolidé

196

208

-5,4%

-4,4%

EBITDA

32

26

+20,9%

+23,5%

EBIT courant

9

7

+18,1%

+21,9%

*à périmètre et change constants

L’activité du Groupe au premier semestre en Afrique a

souffert des interruptions de production d’électricité au Mali au

premier trimestre et d’une contraction de l’activité au

Sénégal.

L’activité Ciment au Sénégal a été résiliente avec des

volumes et des prix en légère baisse au premier semestre. En effet,

la décision du gouvernement de supprimer la taxe parafiscale sur le

ciment, afin de redonner du pouvoir d’achat aux ménages, à partir

du 1er juillet a eu un impact négatif sur la consommation du mois

de juin. La production devrait rester contrainte jusqu’à la mise en

service du nouveau four dont le démarrage est prévu à fin 2024.

Dans ce contexte, le chiffre d’affaires opérationnel Ciment au

Sénégal a baissé de -3,9% à périmètre constant. L’EBITDA se

redresse de +38,6% avec un taux de marge sur chiffre d’affaires

opérationnel en progression de +4,5 points de pourcentage. Cette

progression résulte principalement de la baisse des coûts de

l’énergie, de l’augmentation du taux de combustibles alternatifs et

de l’amélioration de la performance industrielle.

Le chiffre d’affaires opérationnel Granulats au Sénégal baisse

de -7,2% au premier semestre à la suite d’aléas opérationnels

aujourd’hui résolus qui ont impacté l’activité au 2ème trimestre.

Par ailleurs, les audits des grands chantiers de travaux publics

lancés par le nouveau gouvernement ont négativement affecté

l’activité au deuxième trimestre. L’EBITDA recule de -17,5% à la

suite d’une augmentation des coûts de maintenance.

L’activité Ciment au Mali a été fortement perturbée par

des problèmes de disponibilité d’électricité au premier trimestre

qui ont été résolus. En conséquence, le chiffre d’affaires

opérationnel baisse de -4,1%. L’EBITDA recule de -16,8% sous

l’effet de la baisse des prix de vente et à des surcoûts liés à

l’électricité.

Le chiffre d’affaires opérationnel Ciment en Mauritanie

progresse de +4,6% à périmètre et change constants grâce à une

progression des volumes. L’EBITDA croit de +44,6% grâce à une

amélioration du coût des intrants.

2. SITUATION FINANCIERE AU 30 JUIN 2024

(En millions d’euros)

30 juin 2024

31 déc.2023

30 juin 2023

Endettement brut

2 088

1915

2055

Trésorerie

(523)

(493)

(463)

Endettement net (hors option)

1 565

1422

1592

EBITDA (12 mois glissant)

779

740

616

Ratio de "leverage"

2,01x

1,92x

2,59x

Au 30 juin 2024, le Groupe maintient une structure financière

solide avec des capitaux propres importants et un endettement net

en baisse de 27 millions d’euros sur 1 an. Le ratio de leverage est

de 2,01x (contre 2,59x au 30 juin 2023).

Les contrats de financement à moyen ou long terme contiennent

des clauses particulières (covenants) imposant notamment le respect

de ratios financiers. Compte tenu du niveau de l’endettement net et

de la liquidité du bilan du Groupe, l’existence de ces "covenants"

ne constitue pas un risque sur la situation financière du

Groupe.

Le Groupe dispose de lignes de financement confirmées, non

utilisées et non affectées à la couverture du risque de liquidité

sur les NEU CP pour un montant de 399 millions d’euros au 30 juin

2024 (433 millions d’euros au 30 juin 2023).

3. INVESTISSEMENTS INDUSTRIELS ET CASH FLOWS LIBRES

Au premier semestre 2024, le total des investissements

industriels net décaissés s’élève à 186 millions d’euros, contre

143 millions d’euros au 30 juin 2023 y compris des décaissements

liés aux investissements stratégiques du Groupe, dont le nouveau

four du Sénégal. Le Groupe réitère son objectif d’investissements

industriels net décaissés à 325 millions d’euros pour l’exercice

2024.

Sur cette base, les cash-flows libres s’élèvent à -23 millions

d’euros, contre 61 millions au 30 juin 2023. Cette détérioration

des cash-flows libres résulte de la saisonnalité du besoin en fonds

de roulement et de l’investissement industriels. En effet, la

variation du besoin en fonds de roulement devrait contribuer

positivement au second semestre.

4. PERFORMANCE CLIMAT

30 juin 2024

31 déc. 2023

Variation

Objectifs 2030

Émissions spécifiques directes (kg

de CO2 net / tonne de ciment équivalent)

575

588

-2,2%

497

Émissions spécifiques directes en

Europe (kg de CO2 net / tonne de ciment équivalent)

501

501

-

430

Taux de combustibles de

substitution (%)

36,5%

32,0%

+4,5pts

50,0%

Taux de Clinker (%)

76,4%

76,8%

-0,4pts

69,0%

La performance climat du Groupe progresse au 30 juin sur

l’ensemble des indicateurs, et ce dans la plupart des régions du

Groupe. Aux Etats-Unis, le passage au ciment de type 1L a contribué

à l’amélioration du facteur clinker. Le taux de combustibles de

substitution a fortement progressé aux Etats-Unis, grâce à la

nouvelle usine de Ragland, ainsi qu’en Inde.

Le groupe Vicat réitère sa feuille de route climat et son

objectif 2030 de réduire ses émissions spécifiques directes à 497

kg de CO2 net par tonne de ciment équivalent et à 430 kg de CO2 net

par tonne de ciment équivalent en Europe. Cet objectif est

uniquement basé sur les technologies actuelles et éprouvées et

n’intègre pas de technologie de rupture telle que la capture du CO2

et le stockage / utilisation.

En France, grâce à une offre DECA complète et adaptée aux

besoins de décarbonation de nos clients, les ventes de solutions

Bas-Carbone ont plus que doublé au cours des douze derniers mois. A

fin juin 2024, la part de ces solutions décarbonées a représenté

14% des ventes de l’activité Ciment en France.

5. PERSPECTIVES 2024

En 2024, le Groupe s’attend à une croissance limitée de son

chiffre d’affaires, soutenue par la croissance aux Etats-Unis,

par la résilience des marchés émergents, et ce compte tenu de la

faiblesse du secteur résidentiel en Europe.

Grâce à la performance enregistrée au premier semestre, le

Groupe ajuste son objectif d’EBITDA pour l’ensemble de l’année et

vise désormais :

Une progression de l’EBITDA

2024 comprise entre 3 et 8%

Cet objectif tient compte de la progression des gains

opérationnels de l’usine de Ragland, d’un reflux de l’inflation des

coûts énergétiques sur la période et d’un effet de base moins

favorable au second semestre sur la plupart des régions du

Groupe.

En 2024, les investissements industriels net

décaissés du Groupe devraient s’établir à environ 325 millions

d’euros.

La progression de l’EBITDA, la maîtrise du besoin en fonds de

roulement ainsi que la discipline en matière d’investissements

permettront une nouvelle réduction de l’endettement net du

Groupe.

Ainsi, le Groupe se fixe pour objectif de réduire le ratio de

leverage à un niveau inférieur à 1,7x à fin 2024 et confirme son

objectif moyen terme de moins de 1,3x à horizon 2025.

Perspectives par pays :

En France, l’activité pâtit d’un ralentissement marqué de

la construction résidentielle, qui devrait partiellement être

compensé par la demande du segment infrastructure au second

semestre. En effet, le démarrage progressif d’un grand chantier

d’infrastructure ferroviaire en région Sud-Est devrait soutenir

l’activité future.

En Europe (hors France), les volumes se stabilisent

progressivement sur un point bas dans un contexte de prix

résilient.

Aux Etats-Unis, le développement des ventes dans le

Sud-Est devrait se poursuivre grâce aux nouvelles capacités

apportées par le nouveau four de Ragland et par l’utilisation des

nouveaux terminaux. La progression des combustibles de substitution

et la généralisation du ciment de type « 1L » moins consommateur de

clinker devrait soutenir l’amélioration de la marge.

Au Brésil, compte tenu d’un marché concurrentiel, les

résultats sont attendus en légère baisse et devraient bénéficier de

l’amélioration de la performance industrielle.

En Inde, dans un marché en croissance, l’activité devrait

continuer de croître malgré un effet de base moins favorable au

2ème semestre. L’intensité concurrentielle dans les Etats du Sud du

pays devrait néanmoins négativement peser sur les prix. Les

résultats restent favorablement orientés grâce à l’amélioration de

la performance industrielle, notamment l’augmentation des

combustibles alternatifs, ainsi que de la baisse des coûts de

l’énergie.

Au Kazakhstan, l’intensification du contexte

concurrentiel devrait peser sur les prix alors que la saturation de

l’outil industriel limite la hausse des volumes.

En Turquie, le contexte macroéconomique devrait rester

dominé par l’inflation et la faiblesse de la livre turque. Malgré

une base de comparaison moins favorable au second semestre,

l’activité devrait rester bien orientée. La rentabilité dépendra en

grande partie de la capacité à poursuivre la hausse des prix pour

couvrir la forte inflation des coûts.

En Égypte, le marché domestique devrait rester peu

dynamique dans un contexte concurrentiel régulé par les pouvoirs

publics. Une forte hausse des volumes exportés devrait permettre

une forte amélioration des résultats.

En Afrique de l’Ouest, l’activité restera contrainte

jusqu’au démarrage du four 6 dans un contexte de prix régulés par

le gouvernement. Les niveaux d’activité et de résultats sont

néanmoins attendus en progression compte tenue d’un marché toujours

dynamique et d’une meilleure performance de l’outil de production

actuel.

REUNION DE PRESENTATION ET CONFERENCE TELEPHONIQUE

Dans le cadre de cette publication, le groupe Vicat organise le

26 juillet 2024 une conférence téléphonique d’information en

anglais à 15h, heure de Paris (14h heure de Londres et 9h heure de

New York).

Pour participer en direct, composez l’un des numéros suivants

:

France : +33 (0) 1 70 37 71 66 UK : +44 (0) 33 0551 0200 US : +1

786 697 3501

Cette conférence téléphonique sera également retransmise via

webcast à partir du site internet de Vicat ou en cliquant ici. Un

enregistrement de la conférence téléphonique sera immédiatement

disponible pour retransmission à partir du site internet de Vicat

ou en cliquant ici.

La présentation qui servira de support à cet évènement sera

accessible à partir de 12h CET sur le site internet de Vicat.

PROCHAINS EVENEMENTS

Publication du chiffre d’affaires du 3ème trimestre 2024, le 4

novembre 2024 après bourse

A PROPOS DU GROUPE VICAT

Depuis 170 ans, VICAT est un acteur industriel de référence dans

le domaine des matériaux de construction minéraux et biosourcés.

Vicat est un groupe coté sur le marché Euronext Paris (membre de

l’indice SBF 120) et est majoritairement contrôlé par la famille

fondatrice Merceron-Vicat. Engagée sur une trajectoire de

neutralité carbone sur sa chaîne de valeur d’ici à 2050,

l'entreprise exerce aujourd’hui 3 métiers principaux que sont le

Ciment, le Béton Prêt à l’Emploi (BPE) et les Granulats, ainsi que

des activités complémentaires à ces métiers de base. Présent dans

12 pays, développés et émergents, le groupe cimentier emploie près

de 10 000 personnes et a réalisé un chiffre d’affaires consolidé de

3,937 milliards d’euros en 2023. Ancré dans les territoires, VICAT

développe un modèle d’économie circulaire qui profite à tous et

innove chaque jour pour réduire l’impact environnemental de la

construction.

Groupe Vicat – Annexes

AVERTISSEMENTS

- Dans ce communiqué, et sauf indication contraire, toutes les

variations sont exprimées en variation annuelle (2024/2023), et à

périmètre et change constants ;

- Les indicateurs alternatifs de performance (IAP), tels que les

notions de « périmètre et change constants », de « chiffre

d’affaires opérationnel », « d’EBITDA », « d’EBIT courant », «

d’endettement net », ou encore de « leverage », font l’objet d’une

définition accessible dans ce communiqué de presse en page d’annexe

;

- Ce communiqué de presse peut contenir des informations de

nature prévisionnelle. Ces informations constituent soit des

tendances, soit des objectifs, et ne sauraient être regardées comme

des prévisions de résultat ou de tout autre indicateur de

performance. Ces informations sont soumises par nature à des

risques et incertitudes, tels que décrits dans le Document

d’Enregistrement Universel de la Société disponible sur son site

Internet (www.vicat.fr). Elles ne reflètent donc pas les

performances futures de la Société, qui peuvent en différer

sensiblement. La Société ne prend aucun engagement quant à la mise

à jour de ces informations.

Des informations plus exhaustives sont disponibles sur son site

Internet www.vicat.fr.

DEFINITION DES INDICATEURS ALTERNATIFS DE PERFORMANCE

"IAP"

- Les données à périmètre et change constants permettent

de déterminer l’évolution organique d’agrégats chiffrés entre deux

périodes et de les comparer en neutralisant les impacts liés aux

variations de taux de change et du périmètre de consolidation.

Elles sont déterminées en appliquant aux chiffres de la période en

cours, les taux de change et le périmètre de consolidation de la

période antérieure.

- Le chiffre d’affaires opérationnel d’un secteur

géographique (ou d’une activité) correspond au chiffre d’affaires

réalisé par le secteur géographique en question (ou l’activité)

sous déduction du chiffre d’affaires intra-secteur (ou

intra-activité).

- EBITDA (Earning Before Interest, Tax, Depreciation and

Amortization) : il se calcule en sommant le chiffre d’affaires, les

achats consommés, les charges de personnel, les impôts et les taxes

d’exploitation et les autres charges et produits ordinaires.

- EBIT Courant : (Earning Before Interest and Tax) : il se

calcule en sommant l’EBITDA et les dotations nettes aux

amortissements, provisions et dépréciations ordinaires.

- Cash-flow libre : il est égal aux flux nets

opérationnels après déduction des investissements industriels nets

de cessions et des investissements financiers et avant paiement du

dividende.

- L’endettement financier net représente la dette

financière brute (composée du solde des emprunts auprès

d’investisseurs et des établissements de crédit, de la dette

résiduelle sur contrats de location financement, du solde des

autres emprunts et dettes financières hors options de vente et de

la trésorerie passive), nette de la trésorerie et équivalents de

trésorerie, y inclus la réévaluation des dérivés de couverture et

de la dette.

- Le Leverage est un ratio relatif à la rentabilité

correspondant à l’endettement net / EBITDA consolidé.

RESULTATS AU 30 JUIN 2024 PAR ACTIVITÉS

Activité Ciment

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Volumes (milliers de tonnes)

14 100

13 967

+1,0%

CA Opérationnel

1 232

1 236

-0,3%

+3,6%

CA Consolidé

1 050

1 058

-0,7%

+3,3%

EBITDA

263

224

+17,1%

+20,6%

EBIT courant

154

130

+19,0%

+22,8%

*à périmètre et change constants

Activité Béton & Granulats

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

Volumes Béton (milliers de m3)

4 576

4 695

-2,5%

Volume Granulats (milliers de

tonnes)

10 702

11 810

-9,4%

CA Opérationnel

745

708

+5,2%

+9,0%

CA Consolidé

717

691

+3,7%

+7,2%

EBITDA

75

74

+1,2%

+4,8%

EBIT courant

27

28

-5,1%

-1,1%

*à périmètre et change constants

Activité Autres Produits & Services

(En millions d’euros)

30 juin 2024

30 juin 2023

Variation publiée

Variation à pcc*

CA Opérationnel

239

232

+3,1%

+4,2%

CA Consolidé

170

163

+4,2%

+3,8%

EBITDA

16

16

-3,6%

-3,7%

EBIT courant

7

8

-19,6%

-21,0%

*à périmètre et change constants

PRINCIPAUX ETATS FINANCIERS DU PREMIER SEMESTRE 2024

L’ensemble des états financiers du premier semestre 2024 sont

disponibles, ainsi que les annexes, sur le site internet de la

société : www.vicat.fr.

Compte de résultat consolidé

(en milliers d'euros)

Notes

30 Juin 2024

30 Juin 2023

Chiffre d'affaires

4

1 937 290

1 912 294

Achats consommés

(1 267 078)

(1 296 329)

Charges de personnel

5

( 301 808)

( 279 802)

Impôts, taxes et versements assimilés

( 37 485)

( 34 621)

Autres produits et charges ordinaires

6

22 240

12 926

EBITDA

353 159

314 469

Dotations nettes aux amortissements,

provisions et dépréciations ordinaires

6

( 165 387)

( 148 227)

EBIT Courant

187 773

166 243

Produits et charges non ordinaires

7

7 496

( 4 842)

Dotations nettes aux amortissements,

provisions et dépréciations non ordinaires

7

( 9 987)

( 352)

Résultat d’exploitation

185 282

161 049

Coût de l’endettement financier net

( 29 959)

( 24 523)

Autres produits financiers

23 489

20 916

Autres charges financières

( 32 683)

( 38 055)

Résultat financier

8

( 39 153)

( 41 662)

Quote-part dans les résultats des sociétés

associées

198

4 706

Résultat avant impôt

146 327

124 093

Impôts sur les résultats

9

( 31 772)

( 14 771)

Résultat net consolidé

114 556

109 322

Part attribuable aux intérêts

minoritaires

11 017

15 274

Part attribuable au Groupe

103 539

94 048

Résultat net part du Groupe de base et

dilué par action (en euros)

2,31

2,09

État du résultat global consolidé

(en milliers d'euros)

30 Juin 2024

30 Juin 2023

Résultat net consolidé

114 556

109 322

Autres éléments non recyclables au

compte de résultat :

Réévaluation du passif net au titre des

prestations définies

7 243

(2 690)

Autres éléments non recyclables au compte

de résultat

(153)

Impôt sur les éléments non recyclables

(1 866)

665

Autres éléments recyclables au compte

de résultat :

Ecarts de conversion

(32 801)

(65 128)

Couverture des flux de trésorerie

(266)

9 551

Impôt sur les éléments recyclables

(3 431)

1 208

Autres éléments du résultat global

(après impôt)

(31 274)

(56 394)

Résultat global

83 282

52 928

Part attribuable aux intérêts

minoritaires

7 076

10 107

Part attribuable au Groupe

76 206

42 821

État de la situation financière consolidée

Actif

(en milliers d'euros)

Notes

30 Juin 2024

31 Décembre 2023

Goodwill

10.1

1 172 142

1 185 026

Autres immobilisations incorporelles

10.2

163 417

174 173

Immobilisations corporelles

10.3

2 661 441

2 582 394

Droits d'utilisation relatifs aux contrats

de location

10.4

184 688

185 416

Immeubles de placement

29 156

30 706

Participations dans des entreprises

associées

97 593

84 861

Actifs d'impôts différés

120 164

112 229

Créances et autres actifs financiers non

courants

11

243 111

241 811

Total des actifs non courants

4 671 714

4 596 617

Stocks et en-cours

12.1

566 400

568 705

Clients et autres débiteurs

12.2

584 512

491 986

Actifs d'impôts exigibles

9 142

3 092

Autres créances

186 757

193 487

Actifs destinés à être cédés

11 218

16 910

Trésorerie et équivalents de

trésorerie

13

522 931

493 547

Total des actifs courants

1 880 959

1 767 728

TOTAL DE L'ACTIF

6 552 672

6 364 344

Passif

(en milliers d'euros)

Notes

30 Juin 2024

31 Décembre 2023

Capital

179 600

179 600

Primes

11 207

11 207

Auto-contrôle

(33 460)

(41 891)

Réserves consolidées

3 288 056

3 230 128

Réserves de conversion

(679 243)

(646 331)

Capitaux propres part du Groupe

2 766 159

2 732 713

Intérêts minoritaires

289 889

285 157

Total capitaux propres

14

3 056 049

3 017 870

Provisions retraite et autres avantages

postérieurs à l’emploi

15.1

84 425

88 045

Autres provisions supérieures à un an

15.2

139 495

134 286

Dettes financières et options de vente

16.1

1 692 046

1 416 572

Obligations locatives supérieures à un

an

16.1

156 316

155 718

Impôts différés passifs

286 218

273 349

Autres passifs non courants

17 334

18 696

Total des passifs non courants

2 375 835

2 086 665

Autres provisions inférieures à un an

15.2

17 054

21 943

Dettes financières et options de vente à

moins d'un an

16.1

229 147

335 956

Obligations locatives à moins d'un an

16.1

44 992

45 153

Fournisseurs et autres créditeurs

17

499 323

503 490

Passifs d'impôts exigibles

18 784

18 522

Autres dettes

311 487

334 745

Total des passifs courants

1 120 788

1 259 810

Total des passifs

3 496 623

3 346 474

TOTAL CAPITAUX PROPRES ET

PASSIFS

6 552 672

6 364 344

État des flux de trésorerie consolidés

(en milliers d'euros)

Notes

30 Juin 2024

30 Juin 2023

Flux de trésorerie

liés aux activités opérationnelles

Résultat net consolidé

114 556

109 322

Quote-part dans les résultats des sociétés

mises en équivalence

(5 777)

(4 706)

Dividendes reçus des sociétés mises en

équivalence

3 456

2 465

Charges et produits sans incidence sur la

trésorerie ou non liés à l'activité :

- Ajustements pour dotations aux

amortissements et provisions

172 476

154 010

- impôts différés

1 773

(27 316)

- plus ou moins values de cession

(2 147)

(2 559)

- gains et pertes latents liés aux

variations de juste valeur

1 473

1 976

- autres

6 895

5 578

Capacité d'autofinancement

292 704

238 766

Variation du besoin en fonds de

roulement

(116 112)

(24 086)

Flux nets de trésorerie générés par les

activités opérationnelles (1)

18.1

176 592

214 680

Flux de trésorerie

liés aux opérations d'investissement

Décaissements liés à des acquisitions

d'immobilisations :

- immobilisations corporelles et

incorporelles

(193 505)

(147 159)

- immobilisations financières

(12 051)

(9 480)

Encaissements liés à des cessions

d'immobilisations :

- immobilisations corporelles et

incorporelles

7 640

3 329

- immobilisations financières

1 719

0

Incidence des variations de périmètre

(3 758)

(346)

Flux nets de trésorerie liés aux

opérations d'investissement

18.2

(199 955)

(153 656)

Flux de trésorerie

liés aux opérations de financement

Dividendes versés

(97 060)

(86 250)

Emissions d’emprunts

16

370 880

182 725

Remboursements d’emprunts

16

(177 816)

(158 931)

Remboursements des dettes locatives

16

(26 566)

(24 987)

Acquisitions d'actions propres

(9 293)

(7 274)

Cessions – attributions d'actions

propres

12 133

9 943

Flux nets de trésorerie liés aux

opérations de financement

72 277

(84 773)

Incidence des variations de cours des

devises

6 628

(11 622)

Variation de la trésorerie

55 542

(35 372)

Trésorerie et équivalents de trésorerie

nets à l'ouverture

13

439 232

471 347

Trésorerie et équivalents de trésorerie

nets à la clôture

13

494 774

435 977

(1) : - Dont flux de trésorerie provenant des impôts sur le

résultat : (33) millions d’euros au 30 juin 2024 et (23,8) millions

d’euros au 30 juin 2023.

- Dont flux de trésorerie provenant des intérêts décaissés et

encaissés : (30,3) millions d’euros au 30 juin 2024 dont (5,5)

millions d'euros au titres des frais financiers sur contrats IFRS16

et (22,5) millions d’euros au 30 juin 2023 dont (4,9) millions

d'euros au titres des frais financiers sur contrats IFRS16.

État de variation des capitaux propres consolidés

(en milliers d'euros)

Capital

Primes

Auto - contrôle

Réserves consolidées

Réserves de conversion

Capitaux propres part du

Groupe

Intérêts minoritaires

Total capitaux propres

Au 1er Janvier 2023

179 600

11 207

(47 097)

3 003 393

(558 838)

2 588 265

274 529

2 862 794

Résultat annuel

94 048

94 048

15 274

109 322

Autres éléments du résultat global

( 6 805)

(44 422)

(51 227)

(5 167)

(56 394)

Résultat global

87 243

(44 422)

42 821

10 107

52 928

Dividendes distribués

( 73 233)

(73 233)

(15 033)

(88 266)

Variation nette des actions propres

5 443

( 2 832)

2 611

2 611

Variations de périmètre et acquisitions

complémentaires

( 306)

( 306)

81

( 225)

Réserves hyperinflation

20 251

20 251

2 454

22 705

Autres variations

777

777

( 36)

741

Au 30 Juin 2023

179 600

11 207

(41 654)

3 035 293

(603 260)

2 581 186

272 102

2 853 288

Au 1er Janvier 2024

179 600

11 207

(41 891)

3 230 128

(646 331)

2 732 713

285 157

3 017 870

Résultat annuel

103 539

103 539

11 017

114 556

Autres éléments du résultat global

5 579

(32 912)

(27 333)

(3 941)

(31 274)

Résultat global

109 118

(32 912)

76 206

7 076

83 282

Dividendes distribués

(88 976)

(88 976)

(8 350)

(97 326)

Variation nette des actions propres

8 431

(4 700)

3 731

3 731

Variations de périmètre et acquisitions

complémentaires

(1 175)

(1 175)

351

( 824)

Réserves hyperinflation

43 109

43 109

5 653

48 762

Autres variations

552

552

2

554

Au 30 Juin 2024

179 600

11 207

(33 460)

3 288 056

(679 243)

2 766 159

289 889

3 056 049

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240725183807/fr/

CONTACT RELATIONS INVESTISSEURS : Pierre PEDROSA Tél. +33

(0)6 73 25 98 06 pierre.pedrosa@vicat.fr CONTACT PRESSE :

Raphael Hinninger Tél. +33 (0)7 61 74 86 52

raphael.hinninger@vicat.fr

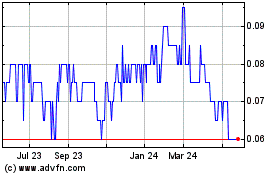

Volt Carbon Technologies (TSXV:VCT)

Historical Stock Chart

From Nov 2024 to Dec 2024

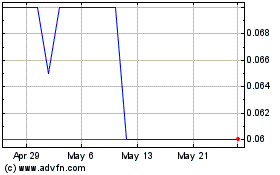

Volt Carbon Technologies (TSXV:VCT)

Historical Stock Chart

From Dec 2023 to Dec 2024