LACROIX : Premier semestre 2024 : Chiffre d’affaires 2024 de 350,3

M€, en repli de 4,9% à périmètre constant. Progression de la

rentabilité opérationnelle courante, hors Amérique du Nord.

30/09/2024

Premier semestre 2024 :

Chiffre d’affaires 2024 de 350,3 M€, en repli de 4,9%

à périmètre constant

Progression de la rentabilité opérationnelle courante, hors

Amérique du Nord

Résultat net fortement impacté par des éléments

exceptionnels

Objectifs annuels :

Chiffre d’affaires 2024 autour de 640 M€ sur le nouveau

périmètre

Marge d’EBITDA 2024 entre 4,0 et 4,5% pénalisée par

l’Amérique du Nord

dont le redressement est la priorité

Une nouvelle feuille de route 2025-2027

dévoilée au printemps 2025

|

en millions d’euros |

S1 2024

|

S1 2023 |

Variation |

|

Chiffre d’affaires |

350,3 |

376,6 |

-7,0% |

|

EBITDA courant |

18,3 |

23,6 |

-22,4% |

|

en % du chiffre d’affaires |

5,2% |

6,3% |

-104 pb |

|

Résultat opérationnel courant |

8,2 |

12,2 |

-33,4% |

|

en % du chiffre d’affaires |

2,3% |

3,2% |

-92 pb |

|

Résultat opérationnel |

4,5 |

11,5 |

-61,4% |

|

Résultat financier |

(5,5) |

(3,6) |

|

|

Impôts sur les résultats |

(1,8) |

0,2 |

|

|

Résultat net des activités poursuivies |

(2,9) |

8,1 |

|

|

Résultat net des activités abandonnées* |

(14,0) |

(3,6) |

|

|

Résultat net consolidé |

(16,9) |

4,6 |

|

|

Résultat net, part du Groupe |

(13,3) |

5,6 |

|

*Le segment City – Mobilité est traité en « Activité

abandonnée », en application de la norme IFRS

51

Au cours des six premiers mois de l’exercice,

LACROIX a dégagé un chiffre d’affaires de 350,3 millions d’euros

(M€), contre 376,6 M€ au premier semestre 2023. Pour rappel, sur

ces deux périodes référentes, le chiffre d’affaires consolidé

n’intègre pas le segment City – Mobilité (regroupant les pôles

Traffic et V2X), qui est désormais traité en « Activité abandonnée

». Ce traitement comptable fait suite au projet de cession du

segment City – Mobilité, dans le cadre de la réorganisation

annoncée au printemps dernier (communiqué de presse du 22 mai

2024).

À mi-exercice, le chiffre d’affaires consolidé

de LACROIX est en repli de 7,0% par rapport au premier semestre

2023. Ce repli est ramené à 4,9% à périmètre constant, soit hors

segment Signalisation déconsolidé au 30 avril 2024, suite à la

finalisation de sa cession (communiqué de presse du 2 mai

2024).

Ces évolutions de périmètre s’inscrivent dans le

cadre de la stratégie volontaire menée par le Groupe afin de bâtir

un nouvel ensemble focalisé sur des activités créatrices de

valeur.

Progression de la marge d’EBITDA

courant, hors Electronics North America

Sur la période, l’EBITDA courant2 de

LACROIX s’établit à 18,3 M€, contre 23,6 M€ précédemment. Pour

précision, la contribution du segment Signalisation s’élève à

respectivement 0,3 M€ et 0,4 M€ au titre du 1er semestre

2024 (sur 4 mois) et du 1er semestre 2023 (sur 6

mois).

La marge d’EBITDA courant du Groupe ressort à

5,2% à mi-exercice, contre 6,3% un an plus tôt. Ce recul est

intégralement dû à LACROIX Electronics North America. Hors prise en

compte de la filiale américaine, LACROIX aurait affiché une marge

d’EBITDA courant à 7,9% du chiffre d’affaires, en progression de

105 points de base par rapport à son niveau du premier semestre

2023 (6,9%).

Activité Electronics

À mi-exercice, l’activité Electronics a

enregistré un chiffre d’affaires de 268,1 M€. Elle est en repli de

9,1% par rapport à un premier semestre 2023 représentant une base

de comparaison très élevée, en raison du fort rattrapage qui avait

accompagné la normalisation des approvisionnements en composants

électroniques ; par rapport au premier semestre 2022,

l’activité Electronics est en hausse de 8,2% au premier semestre

2024.

En EMEA, l’évolution des ventes est restée

contrastée entre les secteurs de l’Industrie et Avionics, en

croissance, et les segments Automotive et HBAS (Home & Building

Automation Systems), en retrait. Outre-Atlantique, le chiffre

d’affaires a reculé au premier semestre 2024, pénalisé par une

demande peu dynamique et les perturbations liées à la

restructuration en cours de l’activité.

Sur la période, l’EBITDA courant de l’activité

Electronics s’établit à 5,8 M€, représentant une marge de 2,2%,

contre 4,6% un an plus tôt.

Le taux de rentabilité, stable sur la zone EMEA, traduit une très

bonne maitrise opérationnelle, tant au niveau des charges de

personnel que des coûts d’approvisionnement. Cette évolution

satisfaisante de la rentabilité reflète également la solide

performance des sites de Beaupréau en France et Willich en

Allemagne, ainsi que la poursuite d’une politique de prix exigeante

sur l'ensemble du portefeuille clients.

S’agissant d’Electronics North America, la reprise en main

opérationnelle n’a pas encore eu d’effets visibles sur la

rentabilité au premier semestre 2024.

Activité Environment

Pour rappel, cette activité intègre désormais le

segment Éclairage Public (auparavant rattaché à l’activité City),

avec effet rétroactif au 1er janvier 2024 et

retraitement en conséquence sur l’exercice 2023.

Au titre du premier semestre 2024, le chiffre d’affaires de

l’activité Environment a atteint 64,4 M€, en hausse de 17,9%, grâce

à une évolution très positive sur l’ensemble des quatre segments,

Eau, Réseaux de chaleur, Smart Grids, et Éclairage Public.

Bénéficiant de tendances structurellement porteuses, la dynamique

de l’activité Environment a en particulier tiré parti sur la

période d’importants projets à l’international.

La rentabilité a également progressé sur la base

d’un niveau élevé : l’EBITDA courant de l’activité Environment

s’inscrit à 12,6 M€ à mi-exercice, en progression de 28,6%. Le taux

de marge d’EBITDA courant atteint ainsi 19,6% (Vs. 18,0% un an plus

tôt).

Au total, hors les conséquences de la

situation toujours difficile en Amérique du Nord, la trajectoire de

rentabilité opérationnelle du Groupe reste alignée avec les

objectifs fixés dans le cadre du plan Leadership 2025. Dans ce

contexte, la priorité de LACROIX au cours des prochains mois est

logiquement le redressement de la filiale américaine.

Un résultat intégrant d’importantes

charges non-récurrentes, sans impact sur la trésorerie

Après prise en compte des amortissements pour un

montant quasiment stable (+2,3% à 11,5 M€), le résultat

opérationnel courant du Groupe au premier semestre 2024 s’élève à

8,2 M€, soit une marge de 2,3%. De son côté, le résultat

opérationnel s’inscrit en baisse de 61,5% sur la période, à 4,5 M€.

Cette évolution est largement due à la comptabilisation d’une

charge non-récurrente (moins-value) de 3,0 M€ au titre de la

cession définitive du segment Signalisation.

Le résultat net des activités poursuivies

ressort à -2,9 M€ après comptabilisation des charges financières

(5,5 M€) et impôts (1,8 M€). Le résultat net des activités

abandonnées (-14,0 M€) intègre une dépréciation d’un montant de

10,0 M€, sans impact sur la trésorerie, au titre de provisions pour

risques et dépréciations d’actifs non-courants sur le segment City

- Mobilité.

Au total, le résultat net de LACROIX à l’issue

du premier semestre 2024 ressort négatif à hauteur de -13,3 M€,

contre un bénéfice de 5,6 M€ précédemment.

Une structure financière

maîtrisée

Après affectation de cette perte nette, les

capitaux propres s’établissent à 171 M€ au 30 juin 2024, contre 190

M€ fin 2023. L’évolution de l’endettement net, reflétant en partie

une saisonnalité défavorable au premier semestre, reste

contenue : la dette nette est remontée sur six mois de 112,9

M€ à 124,8 M€. Ce niveau matérialise un taux de gearing à

73%, largement en-deçà du plafond de 80% fixé à horizon 2025.

Au niveau des flux de trésorerie, LACROIX

affiche un Free Cash-Flow (FCF) toujours positif, à

hauteur de 0,9 M€. Ce niveau résulte d’une bonne maîtrise du Besoin

en Fonds de Roulement (BFR) et d’un niveau d’investissement net

(Capex) sous contrôle, à 5,6 M€.

De nouveaux objectifs annuels intégrant

la situation chez Electronics North America et les évolutions de

périmètre

Sur la seconde moitié de l’exercice en cours,

LACROIX anticipe la poursuite de tendances contrastées.

L’activité Environment devrait continuer de

profiter d’une dynamique positive tirée par le marché de l’eau et

des smart grids, malgré un léger ralentissement attendu de la

croissance après l’excellente performance du 1er semestre 2024.

L’activité Electronics, qui bénéficiera d’un

effet de base plus favorable au second semestre, reste confrontée à

une visibilité limitée sur les marchés Automotive et HBAS en EMEA,

tandis qu’outre-Atlantique, la restructuration en cours ne produira

des effets positifs qu’à partir de 2025.

Le redressement de Electronics North America

reste freiné par des problématiques d’inefficience industrielle

persistantes. Face à cette situation, le plan d’actions engagé en

2023 se poursuit : l’intégration complète de l’entité au sein

d’Electronics EMEA est désormais achevée avec l’arrivée d’un

nouveau Directeur Général fin août ; la montée en puissance du

nouveau site de Juarez est engagée.

Dans ce contexte, et compte tenu des changements

récents et à venir de périmètre, le Groupe précise, comme annoncé

lors de la publication de son chiffre d’affaires semestriel, ses

objectifs pour l’exercice en cours. LACROIX anticipe désormais un

chiffre d’affaires autour de 640 M€ sur le nouveau périmètre (4

mois du segment Signalisation et hors City – Mobilité). Pour

rappel, la précédente estimation intégrait City – Mobilité (chiffre

d’affaires > à 710 M€).

En termes de rentabilité, le Groupe revoit sa prévision de marge

d’EBITDA courant, désormais attendue entre 4,0 et 4,5% (précédente

fourchette comprise entre 5,5% et 6,5% en 2024).

Une feuille de route 2025-2027 annoncée

lors des prochains résultats annuels

Après cet exercice 2024 de transition, marqué

par la restructuration des activités nord-américaines et

d’importantes évolutions de périmètre, LACROIX reste

fondamentalement confiant dans sa capacité à retrouver une solide

dynamique de croissance de son activité et de ses résultats. Cette

dynamique sera alimentée par le recentrage en cours sur les

activités les plus contributives, adressant des marchés à fort

potentiel à la fois de croissance, de synergies, et de

développement à impact environnemental positif. Parallèlement le

positionnement transatlantique du Groupe, dont la pertinence

stratégique reste incontestable au-delà des difficultés

opérationnelles actuelles, lui permet d’adresser de nouvelles

cibles stratégiques et de renforcer ses parts de marché.

LACROIX demeure ainsi serein à moyen terme et

prépare une feuille de route 2025-2027 qui s’appuiera sur la

poursuite du déploiement des piliers stratégiques du plan

Leadership 2025. Cette feuille de route à trois ans sera dévoilée à

l’occasion de la publication des résultats annuels, le 31 mars

2025.

Prochains rendez-vous

Chiffre d’affaires du 3ème trimestre 2024 : 7

novembre 2024, après Bourse

Retrouvez les informations financières

sur notre espace investisseurs

https://fr.lacroix-group.com/investisseurs/

À propos de LACROIX

Convaincu que la technologie doit contribuer à

favoriser des environnements simples, durables et plus sûrs,

LACROIX accompagne ses clients dans le développement d’écosystèmes

de vie plus durables, grâce à des équipements électroniques et des

technologies connectées utiles, robustes et sécurisées.

ETI familiale cotée en bourse, avec un chiffre d’affaires de 761

millions d’euros en 2023, LACROIX allie l’agilité d’innovation, la

capacité d’industrialisation, un savoir-faire technologique de

pointe et une vision long terme au service des enjeux

environnementaux et sociétaux à travers ses activités Electronics

et Environment.

A travers son activité Electronics, LACROIX conçoit et fabrique des

solutions d’IoT industriel (hardware, software et cloud) et des

équipements électroniques pour les secteurs de l’automobile, de

l’industrie, des maisons et bâtiments connectés, de l’aéronautique

et défense ainsi que de la santé. Socle industriel du Groupe,

l’activité Electronics est classée dans le TOP 50 mondial et le TOP

10 européen des sous-traitants électroniques.

A travers son activité Environment, LACROIX fournit également des

équipements électroniques et des solutions IoT connectés et

sécurisés pour optimiser la gestion des réseaux d’eau, des

installations de chauffage, ventilation & air conditionné, des

réseaux électriques et de l’éclairage public.

1Norme relative aux actifs non courants détenus en

vue de la vente et activités abandonnées. Ce traitement opéré au

niveau du compte de résultat l’est également dans le tableau de

flux de trésorerie ainsi qu’au bilan, où les actifs et passifs

concernés sont reclassés au sein de postes spécifiques.

2 L’EBITDA courant est un indicateur

alternatif de performance, défini comme le résultat opérationnel

courant augmenté d’une part des dotations aux amortissements sur

les immobilisations corporelles, incorporelles, ainsi que celles

liées aux droits d’utilisation, et d’autre part des charges de

rémunération liées à des actions (IFRS 2) et/ou à l’atteinte

d’objectifs post-intégration d’entités nouvellement acquises.

Contacts

LACROIX

DG Délégué & VP Exécutif Finance

Nicolas Bedouin

investors@lacroix.group

Tél. : 02 72 25 68 80 |

SEITOSEI ACTIFIN

Relations presse

Jennifer Jullia

jennifer.jullia@seitosei-actifin.com Tél. : 01 56 88 11

29 |

SEITOSEI ACTIFIN

Communication financière

Marianne Py

marianne.py@seitosei-actifin.com

Tél.: 06 88 78 59 99 |

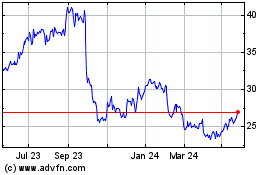

Lacroix (EU:LACR)

Historical Stock Chart

From Nov 2024 to Dec 2024

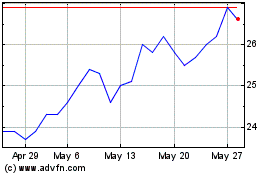

Lacroix (EU:LACR)

Historical Stock Chart

From Dec 2023 to Dec 2024