Poursuite des gains de parts de

marché

Révision à la hausse de l’objectif

2024

Regulatory News:

Publicis Groupe (Paris:PUB):

- Croissance organique du revenu net de +5,4 % au S1 2024 ;

+7,4 % pour le revenu en base comparable

- Croissance organique du revenu net au T2 au-delà des

attentes à +5,6 %

- En accélération par rapport à la croissance annuelle moyenne

sur 4 ans de 4,7 % au T2

- Gain de parts de marché, en surperformance d’environ 400

pdb1 par rapport à la moyenne des pairs

- Une performance solide dans toutes les régions au T2 :

- Dynamique soutenue aux Etats-Unis à +5,3 %

- Europe en hausse de +4,2 % sur une base de comparaison

élevée

- Croissance forte en Asie Pacifique à +7,7 %, avec une

accélération en Chine à +10,5 %

- Taux de marge opérationnelle au 1er semestre 2024 maintenu

au niveau historique de 17,3 %, incluant l’investissement dans

l’intelligence artificielle

- BNPA courant dilué en hausse de 5,3 % à 3,38 euros, Free

cash flow2 en hausse à 744 millions d'euros

- Révision à la hausse de l’objectif de croissance organique

du revenu net 2024, désormais entre +5 % et +6 % contre +4 % à +5 %

précédemment, malgré la persistance des incertitudes

macroéconomiques

- Maintien de ratios financiers en 2024 aux niveaux les plus

élevés de l’industrie : taux de marge opérationnelle de 18,0 %,

Free cash flow2 entre 1,8 et 1,9 milliards d'euros

T2 2024

3 458 M€

+6,8 %

+5,6 %

Résultats S1 2024

S1 2024

2024 vs 2023

7 650

+7,7 %

6 688

+5,9 %

+5,4 %

1 160

+6,1 %

- Taux de marge opérationnelle

17,3 %

- Résultat net courant part du groupe

857

+5,4 %

- Bénéfice courant par action dilué (euros)

3,38

+5,3 %

744

+2,6 %

_________________________________ 1 Sur la base du consensus 2

Free cash flow (FCF) avant variation du BFR

Arthur Sadoun, Président-Directeur Général de Publicis Groupe

:

« Publicis réalise un très bon premier semestre, avec une

croissance organique de +5,4 % du revenu net, et de +7,4 % en base

comparable pour le revenu.

Nous continuons à gagner des parts de marché, avec une

croissance organique du revenu net qui accélère pour atteindre 5,6

% au deuxième trimestre, un niveau supérieur aux attentes, et 400

points de base au-dessus du secteur.

Sur les six premiers mois de l’année, nous continuons à afficher

les meilleurs indicateurs financiers du secteur.

Malgré des tensions macroéconomiques persistantes en toile de

fond, notre performance au premier semestre démontre non seulement

la force de notre modèle, mais aussi notre capacité à surperformer

notre industrie dans la durée, avec un taux de croissance proche du

double de celui de nos concurrents, et ce depuis 2019.

C'est pourquoi nous sommes confiants dans notre capacité à

accélérer encore au deuxième semestre.

Nous relevons notre prévision de croissance organique du revenu

net, attendue désormais entre +5 % et +6 % en 2024. Nous

maintiendrons les meilleurs ratios financiers de notre secteur tout

en continuant à investir dans nos talents et dans notre stratégie

en matière d’IA.

Alors que nous nous démarquons toujours plus, grâce à notre

transformation, nous avons toutes les ressources pour continuer à

mener et réinventer notre industrie.

Nous avons une stratégie go-to-market gagnante, qui nous a placé

en tête des classements de new business sur les cinq dernières

années. Nous avons pris le leadership de la personnalisation à

grande échelle, comme le démontre la croissance à deux chiffres ce

trimestre de notre offre conjuguant Data et Media, pour la

troisième année d’affilée. Et grâce à Publicis Sapient, nous sommes

dans une position unique pour accompagner nos clients dans leur

transformation par l’IA.

Je profite de cette opportunité pour remercier tous nos clients

pour leur confiance. Je remercie également tous nos collaborateurs

à travers le monde pour leur remarquable travail. Maintenir de tels

niveaux de surperformance dans un environnement si incertain est un

effort quotidien. Avec le Comité Exécutif, nous leurs en sommes

vraiment reconnaissants. »

Le Conseil d’Administration de Publicis Groupe, réuni le 17

juillet 2024 sous la présidence de Monsieur Arthur Sadoun, a arrêté

les comptes du premier semestre 2024.

CHIFFRES CLES

En millions d’euros, à

l’exception des données par action et des %

S1 2024

S1 2023

2024

vs. 2023

Données extraites du compte de résultat

et du tableau de flux de trésorerie

Revenu net

6 688

6 318

+5,9 %

Revenu des coûts refacturables

962

787

+22,2 %

Revenu

7 650

7 105

+7,7 %

Marge opérationnelle avant

amortissements

1 401

1 335

+4,9 %

En % du revenu net

20,9 %

21,1 %

-20 pdb

Marge opérationnelle

1 160

1 093

+6,1 %

En % du revenu net

17,3 %

17,3 %

0 pdb

Résultat opérationnel

1 008

843

+19,6 %

Résultat net part du groupe

773

623

+24,1 %

Bénéfice par action

3,08

2,48

+24,2 %

Bénéfice courant par action,

dilué3

3,38

3,21

+5,3 %

Free cash-flow avant variation du

BFR

744

725

+2,6 %

En millions d’euros, Données

extraites du bilan

30 06 2024

31 12 2023

Total de l'actif

35 918

36 716

Capitaux propres, part du

Groupe

9 916

9 788

Endettement financier net

(trésorerie nette)

99

(909)

_____________________________ 3 Résultat net part du Groupe

après élimination des pertes de valeur, des dépenses liées au plan

de restructuration immobilière, de l'amortissement des incorporels

liés aux acquisitions, des principales plus ou (moins)-values de

cession, de la variation de juste valeur des actifs financiers, de

la réévaluation des earn-out, divisé par le nombre moyen d’actions

sur une base diluée.

REVENU NET DU DEUXIEME TRIMESTRE 2024

Le revenu net de Publicis Groupe pour le second trimestre 2024

est de 3 458 millions d’euros et se compare à 3 239 millions

d’euros en 2023, en croissance de +6,8 %. Les variations de taux de

change ont eu un impact légèrement positif pour 13 millions

d’euros. Les acquisitions (nettes de cessions) ont contribué pour

25 millions d’euros au revenu net du second trimestre 2024. La

croissance organique s’établit à +5,6 % sur le trimestre.

Répartition du revenu net du 2ème trimestre

2024 par zone géographique

Millions

Revenu net

Croissance

Croissance

d'euros

T2 2024

T2 2023

publiée

organique

Amérique du Nord

2 104

1 955

+7,6 %

+5,2 %

Europe

856

809

+5,8 %

+4,2 %

Asie Pacifique

306

300

+2,0 %

+7,7 %

Moyen-Orient & Afrique

100

91

+9,9 %

+9,1 %

Amérique Latine

92

84

+9,5 %

+18,9 %

Total

3 458

3 239

+6,8 %

+5,6 %

Le revenu net en Amérique du Nord est en hausse de +7,6 %

sur une base publiée, incluant un effet positif lié à l’évolution

du taux de change euro / dollar. La croissance organique de la zone

s’est établie à +5,2 % dont +5,3 % aux Etats-Unis. Les

activités Média et Epsilon continuent à contribuer fortement à la

croissance ce trimestre, confirmant la force de notre offre

intégrée dans ce pays où notre modèle est le plus avancé. Le Média

affiche une croissance à deux chiffres pour la troisième année

consécutive. Epsilon enregistre une croissance mid-single-digit

principalement alimentée par les activités Digital Media et Data.

Publicis Sapient affiche une légère baisse, après une performance

solide de +5 % au deuxième trimestre 2023, dans un contexte

d’attentisme de la part des clients en matière de projets de

transformation numérique. Les activités de Création sont

globalement stables.

Le revenu net en Europe est en hausse de +5,8 % sur une

base publiée et de +4,2 % sur une base organique. La croissance

organique au Royaume-Uni est globalement stable, avec le

Média et la Création en croissance à deux chiffres sur le

trimestre. La croissance organique en France s’établit à

+4,2 % portée par une croissance mid-single-digit de Média, tandis

que Publicis Sapient a fait face à une base de comparaison très

élevée. L'Allemagne enregistre une croissance organique de

+3,4 % tirée par le Média et Publicis Sapient. L’Europe Centrale

et de l’Est enregistre une forte croissance organique de +17,4

%, avec une croissance à deux chiffres dans la plupart des pays

portée par le Média et la Création.

Le revenu net de la zone Asie-Pacifique est en hausse de

+2,0 % en données publiées et de +7,7 % en organique. La

Chine délivre une croissance organique de +10,5 %, en

accélération par rapport à +6,7 % au premier trimestre 2024 grâce à

des gains de new business en Média. L'Asie du Sud-Est

affiche une croissance high-single-digit tirée par la Thaïlande,

l'Inde et la Malaisie. L’Australie affiche une croissance

low-single-digit, en amélioration séquentielle par rapport au

premier trimestre 2024.

La région Moyen-Orient & Afrique

enregistre une croissance de +9,9 % en données publiées et de +9,1

% en données organiques, principalement tirée par une croissance à

deux chiffres du Média et de Publicis Sapient.

En Amérique Latine, le revenu net est en hausse de +9,5 %

en publié, et de +18,9 % en organique. La région est en croissance

grâce aux activités de Média et de Création, notamment au Brésil,

au Mexique et en Colombie.

REVENU NET DU PREMIER SEMESTRE 2024

Le revenu net de Publicis Groupe au premier semestre 2024

s'élève à 6 688 millions d'euros, en hausse de +5,9 % par rapport

aux 6 318 millions d'euros du premier semestre 2023. Les variations

de taux de change sur la période ont eu un léger effet défavorable

de 16 millions d'euros. Les acquisitions (nettes de cessions) ont

contribué positivement au revenu net pour 43 millions d'euros. La

croissance organique s’établit à +5,4 % au premier semestre

2024.

Répartition du revenu net du premier

semestre 2024 par secteur Automobile

15%

Santé

15%

Finance

13%

Alimentation et boissons

13%

TMT

13%

Grande consommation

11%

Distribution

9%

Secteur public & autres

4%

Loisirs et voyages

4%

Energie & industrie

3%

Sur la base de 3 266 clients représentant 92 %

du revenu net total du Groupe

Répartition du revenu net du premier

semestre 2024 par zone géographique

Millions

Revenu net

Croissance

Croissance

d'euros

S1 2024

S1 2023

publiée

organique

Amérique du Nord

4 112

3 893

+5,6 %

+5,0 %

Europe

1 649

1 552

+6,3 %

+5,1 %

Asie Pacifique

572

550

+4,0 %

+7,0 %

Moyen-Orient & Afrique

190

179

+6,1 %

+6,6 %

Amérique Latine

165

144

+14,6 %

+14,0 %

Total

6 688

6 318

+5,9 %

+5,4 %

Le revenu net en Amérique du Nord a augmenté de +5,0 %

sur une base organique au cours du premier semestre (+5,6 % sur une

base publiée). Les Etats-Unis ont enregistré une solide

performance à +5,2 % en organique.

L'Europe a affiché une croissance organique de +5,1 % au

premier semestre (+6,3 % sur une base publiée). Le

Royaume-Uni a enregistré une performance globalement stable.

La France a augmenté de +6,6 %, l'Allemagne de +4,1 %

et l'Europe Centrale et de l'Est de +19,2 % sur une base

organique.

Le revenu net de la région Asie-Pacifique a augmenté de

+7,0 % sur une base organique (+4,0 % sur une base publiée). La

Chine a enregistré une croissance organique de +8,9 %, et

l'Australie a progressé de +1,3 % en organique.

Le revenu net de la région Moyen-Orient & Afrique a

augmenté de +6,6 % sur une base organique (+6,1 % sur une base

publiée), et celui de l’Amérique Latine a progressé de +14,0

% (+14,6 % sur une base publiée).

ANALYSE DES CHIFFRES CLES DU S1 2024

Compte de résultat

L’EBITDA (marge opérationnelle avant amortissements)

s’établit à 1 401 millions d’euros au 1er semestre 2024, contre 1

335 millions en 2023, soit une hausse de +4,9 %. Le taux de marge

d’EBITDA ressort à 20,9 % du revenu net.

Les charges de personnel s’élèvent à 4 498 millions

d’euros au 1er semestre 2024, contre 4 200 millions d’euros en

2023, soit une hausse de +7,1 %. Elles représentent 67,3 % du

revenu net au S1 2024, contre 66,5 % au S1 2023. Les coûts fixes de

personnel s’établissent à 4 006 millions d’euros et représentent

59,9 % du revenu net contre 59,0 % au S1 2023, cette progression

étant principalement liée aux investissements relatifs à l’IA. Le

coût des freelances s’établit à 174 millions d’euros au 1er

semestre 2024, relativement stable par rapport à 2023 en

pourcentage du revenu net. Les coûts de restructuration s’élèvent à

41 millions d’euros, en légère baisse par rapport aux 45 millions

d'euros du 1er semestre 2023.

Les autres charges opérationnelles sont de 1 030 millions

d’euros au S1 2024 et se comparent à 1 025 millions d’euros au S1

2023. Elles représentent 15,4 % du revenu net au 1er semestre 2024

contre 16,2 % du revenu net au 1er semestre 2023, soit une

amélioration de 80 points de base. Elles se composent de :

- Les autres charges opérationnelles (hors coûts

refacturables et dotation aux amortissements), qui s’élèvent à 789

millions d’euros, contre 783 millions d’euros au S1 2023. Ces

charges représentent 11,8 % du revenu net, contre 12,4 % du revenu

net au S1 2023, reflétant une solide maîtrise des coûts.

- La dotation aux amortissements, qui est de 241 millions

d’euros au 1er semestre 2024, en ligne avec le niveau du 1er

semestre 2023 à 242 millions d’euros.

En conséquence, la marge opérationnelle s’établit à 1 160

millions d’euros, en hausse de +6,1 % par rapport à S1 2023. Le

taux de marge ressort à 17,3 % au S1 2024, stable par rapport à S1

2023, en incluant environ 45 millions d'euros relatifs à

l'investissement du Groupe dans l'intelligence artificielle.

Les taux de marge opérationnelle par région s’élèvent à

18,7 % en Amérique du Nord, 16,1 % en Europe, 19,6 % en

Asie-Pacifique, 3,7 % pour la région Moyen-Orient & Afrique et

3,6 % en Amérique Latine.

Les amortissements sur immobilisations incorporelles liées

aux acquisitions s’élèvent à 123 millions d’euros sur le

semestre, en baisse de 19 millions d’euros par rapport au 1er

semestre 2023, en lien avec la fin d’amortissement de certaines

technologies d’Epsilon.

Les pertes de valeur s’élèvent à 45 millions d’euros, à

comparer à 112 millions d’euros au 1er semestre 2023, qui incluait

l'impact de l’optimisation de notre parc immobilier

Les charges et produits non courants sont un profit de 16

millions d’euros au 1er semestre 2024 correspondant principalement

au produit de 14 millions d’euros généré par l’apport du droit

d’exclusivité pour l’utilisation des technologies CitrusAd et

Epsilon à la société mise en équivalence Unlimitail, détenue à 49 %

par le Groupe. Au S1 2023, le résultat courant constituait un

profit de 4 millions d’euros.

Le résultat opérationnel s’élève à 1 008 millions d’euros

sur le 1er semestre 2024 contre 843 millions d’euros au S1

2023.

Le résultat financier, composé du coût de l’endettement

financier net et d’autres charges et produits financiers, est égal

à 0 million d’euros au 1er semestre 2024, en amélioration par

rapport à la charge nette de 14 millions d’euros sur la même

période en 2023.

- Le produit (net de charges) sur l’endettement financier

net est de 39 millions d’euros sur le semestre, par rapport à

un produit de 42 millions d’euros au S1 2023. Le montant au S1 2024

comprend 61 millions d’euros de charge d’intérêts (59 millions

d’euros au S1 2023) et des produits financiers pour 100 millions

d’euros, globalement stables par rapport au 1er semestre 2023.

- Les autres charges et produits financiers représentent

une charge de 39 millions d’euros au S1 2024, et comprennent

notamment 42 millions d’euros d’intérêts sur les obligations

locatives, et un produit de 7 millions d’euros de réévaluation de

la juste valeur des fonds communs de placement. Au S1 2023, les

autres charges et produits financiers correspondaient à une charge

de 56 millions d’euros, incluant 39 millions d’euros d’intérêts sur

les obligations locatives et une charge de 8 millions d’euros lié à

la réévaluation de la juste valeur des fonds communs de

placement.

La réévaluation des earn-outs a conduit à enregistrer un

produit de 28 millions d’euros au S1 2024, à comparer à un produit

de 1 million d’euros au S1 2023.

La charge d’impôt est de 256 millions d’euros sur le 1er

semestre 2024, découlant de l’application d’un taux d’impôt

effectif prévisionnel pour 2024 de 24,9 %, contre une charge

d’impôt de 205 millions d’euros au S1 2023, au taux d’impôt

effectif prévisionnel de 24,8 % pour 2023.

La quote-part dans le résultat des sociétés mises en

équivalence sur le 1er semestre 2024 est une perte de 3

millions d’euros, contre un profit de 3 millions d’euros au S1

2023.

La part des intérêts minoritaires dans le résultat net

est un produit de 4 millions d’euros au S1 2024 contre un produit

de 5 millions d’euros au S1 2023.

Au total, le résultat net part du Groupe du 1er semestre

2024 est un bénéfice de 773 millions d’euros, par rapport aux 623

millions d’euros de l’année précédente pour la même période.

Le bénéfice par action est de 3,08 euros au S1 2024, en

hausse de +24,2 % comparé à 2,48 euros au S1 2023.

Free cash flow

En millions d’euros

S1 2024

S1 2023

Marge opérationnelle avant amortissements

(EBITDA)

1 401

1 335

Remboursement des obligations locatives et

intérêts associés

(224)

(207)

Investissements en immobilisations

(nets)

(118)

(75)

Intérêts financiers payés (nets)

13

17

Impôts payés

(376)

(386)

Autres

48

41

Free cash flow avant variation

du BFR

744

725

Le free cash flow du Groupe, avant variation du besoin en

fonds de roulement (BFR), s’établit à 744 millions euros au 1er

semestre 2024, en hausse de 19 millions d’euros par rapport à celui

de la même période en 2023.

Les remboursements de dettes locatives et les intérêts

y afférent s’élèvent à 224 millions d’euros au S1 2024, par

rapport à 207 millions d’euros au 1er semestre 2023.

Les investissements nets en immobilisations corporelles

et incorporelles se sont établis à 118 millions d’euros au S1 2024,

en augmentation de 43 millions d’euros par rapport à 75 millions

d’euros au 1er semestre 2023, reflétant des investissements plus

importants dans les plateformes et dans l'infrastructure cloud, le

coût relatif au déploiement de l'ERP dans l'ensemble de

l'organisation, ainsi que des coûts liés aux nouveaux contrats de

location.

Les intérêts financiers nets constituent un produit de 13

millions d’euros sur le 1er semestre 2024, par rapport à un produit

de 17 millions d’euros au S1 2023.

Les impôts payés s’établissent à 376 millions d’euros, en

baisse de 10 millions par rapport au S1 2023. En janvier 2023, le

Groupe avait procédé au versement d’un montant additionnel de 110

millions d’euros relatif à l’exercice fiscal 2022, lié à la mise en

place du «Tax Cuts and Jobs Act » (TCJA) aux Etats-Unis. Toutefois,

cet effet a été compensé en grande partie par une progression de

l’impôt payé au S1 2024, relative, notamment, à des ajustements de

la charge d'impôt payée en 2023 et à des prélèvements à la

source.

Endettement net

L’endettement financier net s’établit à 99 millions d’euros au

30 juin 2024 à comparer à une position nette de trésorerie de 909

millions d’euros au 31 décembre 2023 reflétant la saisonnalité de

l’activité. L'endettement net moyen du groupe sur 12 mois glissants

s'est élevé à 375 millions d'euros au 30 juin 2024, contre 498

millions d’euros le 30 juin 2023.

ACQUISITIONS

Le 18 janvier 2024, Publicis Groupe Singapour a annoncé

l'acquisition de AKA Asia, l'une des principales agences de

communication intégrée de Singapour. Fondé en 2009, AKA est un

acteur respecté en Asie du Sud-Est et a été récompensé à de

nombreuses reprises pour ses campagnes de communication innovantes.

Cette acquisition permettra à Publicis Groupe d'étendre et de

diversifier ses capacités sur le marché, tout en renforçant son

offre en matière de communication stratégique, de relations

publiques et d'influence. AKA rejoint le pôle régional Influence du

Groupe.

Le 12 mars 2024, Publicis Sapient a annoncé l'acquisition

de Spinnaker SCA, une société de services spécialisée dans

la supply chain qui fournit des conseils en matière de stratégie,

de planification et de gestion de la chaîne d'approvisionnement.

Fondée en 2002 et basée à Boulder aux Etats-Unis, Spinnaker SCA

renforcera les capacités et les compétences de Publicis Sapient en

matière de supply chain notamment dans l’analyse de données

assistées par l’intelligence artificielle et le machine learning,

l’utilisation de jumeaux numériques, la gestion des usines et de la

logistique et plus largement tous les services numériques de la

chaîne d'approvisionnement. Spinnaker SCA permettra à Publicis

Sapient d'offrir des solutions agiles à ses clients afin

d’optimiser leurs chaînes d'approvisionnement dans le cadre de leur

transformation numérique.

Le 5 juin 2024, Publicis Groupe en France a annoncé

l'acquisition de Downtown Paris, une « creative and

production house » spécialisée dans l’univers du luxe et de la

beauté. Fondée en 2016, l’agence vient renforcer l’activité de

production de Publicis France et travaillera avec les différentes

entités luxe du Groupe.

RSE

En mai 2024, le Groupe a annoncé l’arrivée de Nannette

LaFond-Dufour comme Chief Impact Officer, un rôle global

nouvellement créé. À ce titre, elle a la responsabilité des

engagements ESG du groupe : des objectifs climatiques de Publicis

approuvés par SBTi au plan d’action, de même que les sujets de

diversité, d’égalité et inclusion, en passant par les initiatives

majeures telles que « Working with Cancer » et le Women’s Forum for

the Economy & Society.

GOUVERNANCE

L’Assemblée Générale Mixte de Publicis Groupe SA qui s’est tenue

le 29 mai 2024 a approuvé le changement du mode de gestion de la

Société et a adopté une structure de gouvernance à Conseil

d’Administration, en lieu et place de la structure à Directoire et

Conseil de surveillance.

Le Conseil d’Administration qui s’est réuni à la suite de

l’Assemblée Générale a décidé l’unification des fonctions de

Président et de Directeur Général et a nommé M. Arthur Sadoun

Président-Directeur Général.

Mme Élisabeth Badinter a été nommée Vice-Présidente du Conseil

d’Administration.

M. Maurice Lévy a pris la fonction de Président d’honneur de

Publicis Groupe et participe aux réunions du Conseil

d’Administration.

M. André Kudelski a été nommé en qualité d’Administrateur

Référent. Dans ce cadre, ses principales missions sont donc de

s’assurer du bon fonctionnement des organes de gouvernance de la

Société aux côtés du Président du Conseil d'Administration, de

présider des Executive Sessions, de veiller aux situations de

conflits d'intérêts et de superviser le processus d’évaluation du

Conseil d'Administration.

L’ensemble des modifications statutaires proposées a été

approuvé, ainsi que la prorogation de la durée de la Société.

EVENEMENTS POST-CLOTURE

Le 12 juillet 2024, le Groupe a mis en place une nouvelle

facilité de crédit de type Revolving Credit Facility pour un

montant de 2 000 millions d’euros et une maturité en juillet 2029

(avec une option d’extension de deux ans). Cette facilité annule et

remplace la ligne de crédit confirmée de 1 579 millions d’euros à

échéance 2026.

PERSPECTIVES

Après un premier semestre 2024 meilleur que prévu, qui a

démontré la force de son modèle et la pérennité de sa

surperformance dans le secteur, le Groupe est confiant dans son

potentiel à accélérer encore sa croissance organique au second

semestre, et relève son objectif de croissance organique pour

l'ensemble de l'année 2024 malgré les incertitudes macroéconomiques

persistantes.

Le Groupe vise désormais une croissance organique entre +5 %

et +6 % pour l'année, contre +4 % à +5 % précédemment.

Le bas de la fourchette à +5 % est le nouveau plancher

dans le contexte macroéconomique actuel, compte tenu des retards

persistants dans les projets de transformation numérique des

clients et les réductions de dépenses de publicité

traditionnelle.

Le haut de la fourchette à +6 % constitue un stretch,

dans l'hypothèse d’une amélioration du contexte macroéconomique,

qui conduirait à une reprise des projets de transformation

numérique des entreprises, à une moindre réductions des dépenses de

publicité traditionnelle et à un impact positif de l'augmentation

des budgets des clients au cours du quatrième trimestre.

Le Groupe confirme par ailleurs ses objectifs 2024 pour ses

ratios financiers, qui seront maintenus aux niveaux les plus

élevés de l'industrie, avec un taux de marge opérationnelle à 18 %

et un free cash flow compris entre 1,8 et 1,9 milliard d’euros

avant variation du besoin en fonds de roulement, incluant une

charge opérationnelle de 100 millions d'euros dédiée au plan

d’investissement du Groupe dans l’intelligence artificielle.

Avertissement

Certaines informations autres qu’historiques contenues dans le

présent document sont susceptibles de constituer des déclarations

prospectives ou des prévisions financières non auditées. Ces

déclarations prospectives et prévisions sont sujettes à des risques

et des aléas pouvant se traduire, ultérieurement, par des données

réelles substantiellement différentes. Ces déclarations

prospectives et prévisions sont présentées à la date du présent

document et Publicis Groupe n’assume aucune obligation quant à leur

mise à jour du fait d’informations ou d’événements nouveaux ou de

toute raison autre que les réglementations applicables. Publicis

Groupe vous invite à prendre connaissance avec attention des

informations relatives aux facteurs de risque susceptibles

d’affecter son activité telles que figurant dans son Document

d’Enregistrement Universel déposé auprès de l’Autorité des marchés

financiers (AMF), consultable notamment sur le site de Publicis

Groupe (www.publicisgroupe.com), y compris une conjoncture

économique défavorable, un secteur extrêmement concurrentiel, la

disruption du secteur de la publicité et de la communication, les

risques liés aux collaborateurs, la possibilité que nos clients

remettent nos contrats en cause très rapidement, les risques de

défaillance des systèmes d’information et de cybercriminalité, les

risques liés aux opérations de fusions et acquisitions, les risques

liés à la confidentialité des données personnelles, les risques de

litiges, de procédures gouvernementales, judiciaires ou

d’arbitrage, les risques liés à la notation financière du Groupe et

les risques de liquidité.

À propos de Publicis Groupe - The Power of One

Publicis Groupe [Euronext Paris FR0000130577, CAC 40] est un

leader mondial de la communication. Le Groupe est présent sur

l’ensemble de la chaîne de valeur, du conseil à l’exécution, en

combinant la transformation marketing et la transformation digitale

des entreprises. Publicis Groupe se positionne comme le partenaire

privilégié dans la transformation de ses clients pour leur

permettre de créer une expérience personnalisée à grande échelle.

Le Groupe repose sur dix expertises regroupées au sein de quatre

activités principales : la Communication, les Médias, la Data et la

Technologie. Il propose à ses clients une organisation unifiée et

fluide leur facilitant l’accès à l’ensemble de ses expertises dans

chacun de ses marchés. Le Groupe est présent dans plus de 100 pays

et compte environ 103 000 collaborateurs.

www.publicisgroupe.com | Twitter: @PublicisGroupe | Facebook |

LinkedIn | YouTube | Viva la Difference!

Annexes

Revenu net : Calcul de la croissance

organique

(en millions d’euros)

T1

T2

S1

Impact des taux de change à

fin juin 2024 (en millions d’euros)

Revenu net 2023

3 079

3 239

6 318

GBP (2)

15

Impact des taux de change (2)

(29)

13

(16)

USD (2)

(1)

Revenu net 2023 au taux de change 2024

(a)

3 050

3 252

6 302

Autres

(30)

Revenu net 2024 avant acquisitions (b)

3 212

3 433

6 645

Total

(16)

Revenu net des acquisitions (1)

18

25

43

Revenu net 2024

3 230

3 458

6 688

Croissance organique (b/a)

+5,3 %

+5,6 %

+5,4 %

(1)

Acquisitions (Spinnaker SCA, Practia, Corra, AKA Asia, Downtown

Paris), nettes de cessions.

(2)

EUR = 1,081 USD en moyenne au S1 2024 vs. 1,081 USD en moyenne au

S1 2023 EUR = 0,855 GBP en moyenne au S1 2024 vs. 0,877 GBP en

moyenne au S1 2023

Définitions

Revenu net : Revenu après déduction des coûts

refacturables aux clients. Ces coûts concernent essentiellement

des activités de production et de média, ainsi que des frais divers

à la charge des clients. Ces éléments refacturables aux clients ne

faisant pas partie du périmètre d’analyse des opérations,

l’indicateur revenu net est le plus pertinent pour la mesure de la

performance opérationnelle des activités du Groupe.

Croissance organique : Variation du revenu net, hors

impact des acquisitions, des cessions et des variations de taux de

change.

Croissance en base comparable : Croissance à taux de

changes et périmètre courants, incluant la croissance organique des

acquisitions depuis leur date d'acquisition.

Taux de croissance annuelle moyen sur 4 ans : ( [1 +

croissance organique (n-4)]*[1 + croissance organique (n-3)]*[1 +

croissance organique (n-2)]*[1 + croissance organique (n-1)]

)^(1/4) - 1.

EBITDA (Earnings Before Interest, Taxes, Depreciation and

Amortization) : Marge opérationnelle avant amortissements.

Marge opérationnelle : Revenu après déduction des charges

de personnel, autres charges opérationnelles (hors autres produits

et charges non courants) et dotations aux amortissements (hors

incorporels liés aux acquisitions).

Taux de marge opérationnelle : Marge opérationnelle

exprimée en pourcentage du revenu net.

Résultat net courant part du Groupe : Résultat net part

du Groupe après élimination des pertes de valeur/charge de

consolidation immobilière, de l'amortissement des incorporels liés

aux acquisitions, des principales plus ou (moins)-values de

cession, de la variation de juste valeur des actifs financiers et

de la réévaluation des earn-out.

BNPA (bénéfice net part du groupe par action) : Résultat

net part du Groupe divisé par le nombre moyen d’actions sur une

base non diluée.

BNPA dilué (bénéfice net part du groupe par action dilué)

: Résultat net part du Groupe divisé par le nombre moyen d’actions

sur une base diluée.

BNPA Courant dilué (bénéfice net courant part du groupe par

action dilué) : Résultat net courant part du Groupe divisé par

le nombre moyen d’actions sur une base diluée.

Investissements (capex) : Acquisitions d’immobilisations

corporelles et incorporelles nettes hors participations et autres

actifs financiers.

Free cash flow avant variation de BFR : Flux nets de

trésorerie générés par l’activité après produits financiers reçus

& intérêts financiers décaissés, remboursement des engagements

sur loyers et intérêts liés, et avant variation de BFR lié à

l’activité.

Free cash flow : Flux nets de trésorerie générés par

l’activité après produits financiers reçus & intérêts

financiers décaissés et remboursement des engagements sur loyers et

intérêts liés.

Dette nette (ou dette financière nette) : Somme des

dettes financières long et court terme et des dérivés de couverture

associés, déduction faite de la trésorerie et des équivalents de

trésorerie, hors obligations locatives depuis le 1er janvier

2018.

Dette nette moyenne : Moyenne sur les douze derniers mois

des dettes nettes mensuelles fin de mois.

Dividend pay-out : Dividende unitaire / BNPA Courant

dilué.

Compte de résultat consolidé

(en millions d’euros)

30 juin 2024

(6 mois)

30 juin 2023

(6 mois)

31 décembre 2023

(12 mois)

Revenu net (*)

6 688

6 318

13 099

Revenu des coûts refacturables

962

787

1 703

Revenu

7 650

7 105

14 802

Charges de personnel

Autres charges opérationnelles

(4 498)

(1 751)

(4 200)

(1 570)

(8 514)

(3 443)

Marge opérationnelle avant

amortissements

1 401

1 335

2 845

Dotation aux amortissements

(hors incorporels liés aux

acquisitions)

(241)

(242)

(482)

Marge opérationnelle

1 160

1 093

2 363

Dotation aux amortissements des

incorporels liés aux acquisitions

(123)

(142)

(268)

Perte de valeur

(45)

(112)

(153)

Autres produits et charges non

courants

16

4

(202)

1 434

Résultat opérationnel

1 008

843

1 740

Charges financières

Produits financiers

Coût de l'endettement financier

net

Autres charges et produits financiers

Réévaluation des compléments de prix sur

acquisitions

(61)

100

39

(39)

28

(59)

101

42

(56)

1

(120)

198

78

(99)

12

Résultat avant impôt des entreprises

consolidées

1 036

830

1 731

Impôt sur le résultat

(256)

(205)

(415)

Résultat net des entreprises

consolidées

780

625

1 316

Quote-part dans les résultats des mises en

équivalence

(3)

3

6

Résultat net

777

628

1 322

Dont :

- Résultat net attribuable aux

participations ne donnant pas le contrôle

4

5

10

Résultat net attribuable aux

propriétaires de la société mère du Groupe

773

623

1 312

Données par action (en euros) -

Résultat net attribuable

aux propriétaires de la société mère du

Groupe

Nombre d’actions

250 711 640

250 829 338

250 706 485

Bénéfice net par action

3,08

2,48

5,23

Nombre d’actions dilué

253 302 880

253 618 058

253 999 363

Bénéfice net par action – dilué

3,05

2,46

5,17

(*) Revenu net : Revenu après déduction des coûts refacturables

aux clients. Ces coûts concernent essentiellement des activités de

production et de média, ainsi que des frais divers à la charge des

clients. Ces éléments refacturables aux clients ne faisant pas

partie du périmètre d’analyse des opérations, l’indicateur revenu

net est le plus pertinent pour la mesure de la performance

opérationnelle des activités du Groupe.

Etat de résultat global consolidé

(en millions d’euros)

30 juin 2024

(6 mois)

30 juin 2023

(6 mois)

31 décembre 2023

(12 mois)

Résultat net de la période

(a)

777

628

1 322

Eléments du résultat global qui ne

seront pas reclassés en résultat

- Réévaluation du passif net relatif aux

régimes à prestations définies

18

(6)

12

- Impôts différés relatifs aux éléments du

résultat global qui ne seront pas reclassés en résultat

(4)

2

(3)

Eléments du résultat global

susceptibles d’être reclassés en résultat

- Réévaluation des instruments de

couverture

19

13

34

- Ecarts de conversion de

consolidation

239

(217)

(390)

Total des autres éléments du résultat

global (b)

272

(208)

(347)

Résultat global de la période (a) +

(b)

1 049

420

975

Dont :

- Résultat global de la période

attribuable aux participations ne donnant pas le contrôle

4

(2)

4

- Résultat global de la période

attribuable aux propriétaires de la société mère du Groupe

1 045

422

971

Bilan consolidé

(en millions d’euros)

30 juin 2024

31 décembre 2023

Actif

Goodwill nets

12 812

12 422

Immobilisations incorporelles nettes

901

958

Droits d’utilisation relatifs aux contrats

de location

1 640

1 614

Immobilisations corporelles nettes

591

596

Impôts différés actifs

173

212

Titres mis en équivalence

80

46

Autres actifs financiers

316

316

Actifs non courants

16 513

16 164

Stocks et en-cours de production

482

341

Clients et comptes rattachés

12 883

13 400

Actifs sur contrats

1 860

1 297

Autres créances et actifs courants

1 098

1 264

Trésorerie et équivalents de

trésorerie

3 082

4 250

Actifs courants

19 405

20 552

Total de l'actif

35 918

36 716

Passif

Capital

102

102

Réserves consolidées, part du Groupe

9 814

9 686

Capitaux propres attribuables aux

propriétaires de la société mère du Groupe (Part du Groupe)

9 916

9 788

Participations ne donnant pas le

contrôle

(41)

(40)

Total capitaux propres

9 875

9 748

Dettes financières à plus d’un an

1 650

2 462

Obligations locatives à plus d’un an

1 990

1 992

Impôts différés passifs

63

98

Engagements de retraites et autres

avantages à plus d'un an

260

265

Provisions à long terme

365

319

Passifs non courants

4 328

5 136

Fournisseurs et comptes rattachés

15 953

17 077

Passifs sur contrats

481

513

Dettes financières à moins d’un an

1 382

726

Obligations locatives à moins d’un an

372

360

Dettes d'impôts sur les sociétés

302

378

Engagements de retraites et autres

avantages à moins d'un an

24

21

Provisions à court terme

207

255

Autres dettes et passifs courants

2 994

2 502

Passifs courants

21 715

21 832

Total du passif

35 918

36 716

Tableau des flux de trésorerie consolidés

(en millions d’euros)

30 juin 2024

(6 mois)

30 juin 2023

(6 mois)

31 décembre 2023

(12 mois)

Flux de

trésorerie liés à l’activité

Résultat net

777

628

1 322

Neutralisation des produits et charges

calculés :

Impôt sur le résultat

256

205

415

Coût de l'endettement financier net

(39)

(42)

(78)

Moins-values (plus-values) de cession

d'actifs (avant impôt)

(16)

(2)

(1)

Dotation aux amortissements et pertes de

valeur

409

496

903

Rémunérations fondées sur des actions

46

41

85

Autres produits et charges calculés

12

51

79

Quote-part de résultat des sociétés mises

en équivalence

3

(3)

(6)

Dividendes reçus des sociétés mises en

équivalence

1

2

7

Impôt payé

(376)

(386)

(669)

Variation du besoin en fonds de roulement

lié à l’activité

(1 629)

(1 053)

(9)

Flux net de trésorerie liés à

l’activité (I)

(556)

(63)

2 048

Flux de

trésorerie liés aux opérations d’investissement

Acquisitions d'immobilisations corporelles

et incorporelles

(120)

(75)

(180)

Cessions d'immobilisations corporelles et

incorporelles

2

-

2

Acquisitions nettes d'immobilisations

financières

12

(10)

13

Acquisitions de filiales

(229)

(158)

(194)

Cessions de filiales

-

-

11

Flux net de trésorerie liés aux

opérations d’investissement (II)

(335)

(243)

(348)

Flux de

trésorerie liés aux opérations de financement

Dividendes versés aux actionnaires de la

société mère

-

-

(726)

Dividendes versés aux participations ne

donnant pas le contrôle

(9)

(7)

(9)

Encaissements provenant de nouveaux

emprunts

-

4

5

Remboursement des emprunts

(5)

-

(502)

Remboursement des obligations

locatives

(182)

(168)

(344)

Intérêts payés sur obligations

locatives

(42)

(39)

(79)

Intérêts financiers payés

(85)

(86)

(99)

Intérêts financiers encaissés

98

103

192

Rachats de participations ne donnant pas

le contrôle

(7)

(2)

(4)

(Achats)/Ventes nets d'actions propres et

exercice de BSA

(119)

(193)

(189)

Flux net de trésorerie liés aux

opérations de financement (III)

(351)

(388)

(1 755)

Incidence des variations de taux de

change (IV)

74

(239)

(311)

Variation de la trésorerie consolidée

(I + II + III + IV)

(1 168)

(933)

(366)

Trésorerie et équivalents de trésorerie au

1er janvier

4 250

4 616

4 616

Soldes créditeurs de banques au 1er

janvier

(1)

(1)

(1)

Trésorerie à l'ouverture (V)

4 249

4 615

4 615

Trésorerie et équivalents de trésorerie à

la clôture

3 082

3 682

4 250

Soldes créditeurs de banques à la

clôture

(1)

-

(1)

Trésorerie à la clôture (VI)

3 081

3 682

4 249

Variation de la trésorerie consolidée

(VI – V)

(1 168)

(933)

(366)

Tableau de variation des capitaux propres consolidés

Nombre d'actions en

circulation

(en millions d’euros)

Capital social

Réserves liées au

capital

Réserves et résultats

consolidés

Réserve de

conversion

Réserve de juste

valeur

Capitaux propres attribuables

aux proprié-taires de la société mère

Participations ne donnant pas

le contrôle

Total capitaux propres

250 574 493

1er janvier 2024

102

3 336

6 633

(299)

16

9 788

(40)

9 748

Résultat net

773

773

4

777

Autres éléments du résultat

global nets d’impôts

14

239

19

272

-

272

Résultat global de la

période

787

239

19

1 045

4

1 049

-

Dividendes

(53)

(800)

(853)

(9)

(862)

-

Rémunérations fondées sur des

actions nettes d’impôts

60

60

60

Effet des acquisitions et des

engagements de rachat des participations ne donnant pas le

contrôle

(5)

(5)

4

(1)

-

Exercices de Bons de Souscription

d’Actions

-

-

-

416 958

(Achats)/Ventes d’actions

propres

(119)

(119)

(119)

250 991 451

30 juin 2024

102

3 283

6 556

(60)

35

9 916

(41)

9 875

Nombre d'actions en

circulation

(en millions d’euros)

Capital social

Réserves liées au

capital

Réserves et résultats

consolidés

Réserve de

conversion

Réserve de juste

valeur

Capitaux propres attribuables

aux proprié-taires de la société mère

Participations ne donnant pas

le contrôle

Total capitaux propres

251 992 065

1er janvier 2023

102

4 037

5 324

85

87

9 635

(35)

9 600

Résultat net

623

623

5

628

Autres éléments du résultat

global nets d’impôts

(210)

9

(201)

(7)

(208)

Résultat global de la

période

0

0

623

(210)

9

422

(2)

420

-

Dividendes

(701)

(25)

(726)

(7)

(733)

-

Rémunérations fondées sur des

actions nettes d’impôts

50

50

50

Effet des acquisitions et des

engagements de rachat des participations ne donnant pas le

contrôle

1

1

0

1

-

Exercices de Bons de Souscription

d’Actions

0

0

0

(1 490 149)

(Achats)/Ventes d’actions

propres

(194)

(194)

(194)

250 501 916

30 juin 2023

102

3 336

5 779

(125)

96

9 188

(44)

9 144

Bénéfice net par action (de base et dilué)

(en millions d'euros, sauf les

actions)

30 juin 2024

30 juin 2023

Bénéfice net retenu pour le calcul du

BNPA

Résultat net part attribuable aux

propriétaires de la société mère du Groupe

A

773

623

Impact des instruments dilutifs :

- Economies de frais financiers liés à la

conversion des instruments de dettes, nettes d’impôt

-

-

Résultat net part du Groupe – dilué

B

773

623

Nombre d’actions retenu pour le calcul

du BNPA

Nombre d’actions au 1er janvier

254 311 860

254 311 860

Actions créées sur la période

-

-

Actions propres à déduire (moyenne sur la

période)

(3 600 220)

(3 482 522)

Nombre d’actions moyen retenu pour le

calcul

C

250 711 640

250 829 338

Impact des instruments dilutifs :

- Actions gratuites et stock-options

dilutifs

2 591 240

2 788 720

- Bons de Souscription d'Actions (BSA)

-

-

Nombre d’actions – dilué

D

253 302 880

253 618 058

(en euros)

Bénéfice net par action

A/C

3,08

2,48

Bénéfice net par action – dilué

B/D

3,05

2,46

Bénéfice net courant par action (de base et dilué)

(en millions d'euros, sauf les

actions)

30 juin 2024

30 juin 2023

Bénéfice net retenu pour le calcul du

BNPA courant (1)

Résultat net part du Groupe

773

623

Eléments exclus :

- Amortissement des incorporels liés aux

acquisitions, net d’impôt

92

105

- Pertes de valeur, nettes d’impôt

34

83

- Réévaluation des compléments de prix

d’acquisition

(28)

(1)

- Principales plus ou moins-values de

cession et d’ajustement de juste valeur des actifs financiers, nets

d’impôts (2)

(14)

3

Résultat net courant part du Groupe

E

857

813

Impact des instruments dilutifs :

- Economies de frais financiers liés à la

conversion des instruments de dette, nettes d’impôt

-

-

Résultat net courant part du Groupe –

dilué

F

857

813

Nombre d’actions retenu pour le calcul

du BNPA

Nombre d’actions au 1er janvier

254 311 860

254 311 860

Actions créées sur la période

-

-

Actions propres à déduire (moyenne sur la

période)

(3 600 220)

(3 482 522)

Nombre d’actions moyen retenu pour le

calcul

C

250 711 640

250 829 338

Impact des instruments dilutifs :

- Actions gratuites et stock-options

dilutifs

2 591 240

2 788 720

- Bons de Souscription d'Actions (BSA)

-

-

Nombre d’actions – dilué

D

253 302 880

253 618 058

(en euros)

Bénéfice net courant par action

(1)

E/C

3,42

3,24

Bénéfice net courant par action – dilué

(1)

F/D

3,38

3,21

(1)

BNPA après élimination des pertes de valeur, de l’amortissement des

incorporels liés aux acquisitions, des principales plus ou

moins-values de cession et d’ajustement de juste valeur des actifs

financiers, de la réévaluation des compléments de prix.

(2)

Au 30 juin 2024, les principales plus-values de cession s’élèvent à

8 millions d’euros et les ajustements de juste valeur des actifs

financiers s’élèvent à 6 millions d’euros. Au 30 juin 2023, les

principales plus ou moins-values de cession s’élèvent à 4 millions

d’euros et les ajustements de juste valeur des actifs financiers

s’élèvent à (7) millions d’euros.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240717141575/fr/

Amy Hadfield Corporate Communications + 33 1 44 43 70 75

amy.hadfield@publicisgroupe.com Jean-Michel Bonamy Investor

Relations + 33 1 44 43 74 88 jean-michel.bonamy@publicisgroupe.com

Lorène Fleury Investor Relations + 33 1 44 43 57 24

lorene.fleury@publicisgroupe.com Maxine Miller Investor Relations +

33 1 44 43 74 21 maxine.miller@publicisgroupe.com

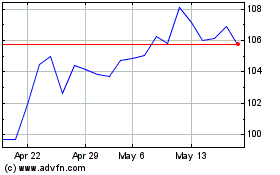

Publicis Groupe (EU:PUB)

Historical Stock Chart

From Nov 2024 to Dec 2024

Publicis Groupe (EU:PUB)

Historical Stock Chart

From Dec 2023 to Dec 2024